最近几个月,有着“羽绒服界爱马仕”称号的加拿大鹅(GOOS.N)屡屡“冲上热搜”:先是因为“‘虚假广告宣传’被黄浦区市场监管部门罚款45万元”、后又因为“不能防疫但售价却高达千元的天价口罩被一抢而空”。11月30日,这只“加拿大鹅”再次冲上热搜,而这次上热搜的原因同样不光彩。

近期的“加拿大鹅”消费维权事件引起大众关注,其“所有中国内地地区专门店售卖的货品均不得退货”的退换货条款的公平性和合理性引发网友热议,国内官媒也点名批评。与之对应的,就是加拿大鹅股价与市值的下滑。

本月以来,12月1日-3日只有三天时间就已累计下跌达18.03%,上周累计(11月29日-12月3日)跌超20%,创2020年3月以来最大单周跌幅。

中国市场对加拿大鹅至关重要,而该公司却还如此对待国内消费者,这就不得不让笔者说道说道了。目前,加拿大鹅光是大陆地区的门店就占到了其门店总数的三分之一,2021年报显示,亚洲已经成为加拿大鹅营收规模最大的市场。

崛起之路

别看如今的加拿大鹅已火遍全球,但公司真正的崛起不过是近几年的事。

加拿大鹅这家公司的起点,可以追溯到1957年创始人Sam Tick在多伦多一个仓库里经营的“小作坊”。1957年,雨匠工人Sam Tick雇佣了五名工人,在多伦多成立了名为Metro Sportswear Ltd的小公司,为当地警员提供雨衣、羊毛马甲。到70年代,这家公司开始生产羽绒服,并供给加拿大安大略省需要在北极圈内巡逻的警员,之后又延伸到南极科考队、航空公司等。自此还创立了Snow Goose品牌,并将品牌逐渐演变成为Canada Goose(加拿大鹅)。

这个品牌之所以能火遍大街小巷,少不了市场营销的功劳。2013年,身着比基尼、披着羽绒服的超模凯特·阿普顿登上了《体育画报》封面,这一形象的出现瞬间点燃了加拿大鹅的明星效应,几乎所有明星都穿上了加拿大鹅。

2017年,该公司成功在纽约和多伦多上市。随着全民追捧,加拿大鹅的价格也在这几年水涨船高,从原来的600多美元一路涨到现在的900多美元。2021年,加拿大鹅第一季度的总销售额增长116%,达到5630万加元。

同时,加拿大鹅开始“飞”向全球,在多伦多、纽约、巴黎、伦敦、东京各地开店,同时新增加多伦多郊区的工厂以提高产量。

说起这个品牌的崛起,资本的力量功不可没。

起初,加拿大鹅专注在保暖、户外这个小众领域,并不为大众所知。真正让品牌“出圈”进入普通消费者的视野,要从第三代接班人丹尼·瑞斯说起。

丹尼·瑞斯年轻时的梦想是成为一名短篇小说家,对继承家业丝毫不感兴趣。然而,自他2001年接手加拿大鹅至今,公司却从小作坊走到了全球,这背后的最大推手当属贝恩资本。

2013年贝恩资本以2.5亿美元收购了加拿大鹅多数股权,在资本打造下,加拿大鹅从一个小众的户外品牌摇身一变,转型为顶级服饰制造商,有了“羽绒服界爱马仕”之称,公司业绩、股价也迎来爆发式增长之路。

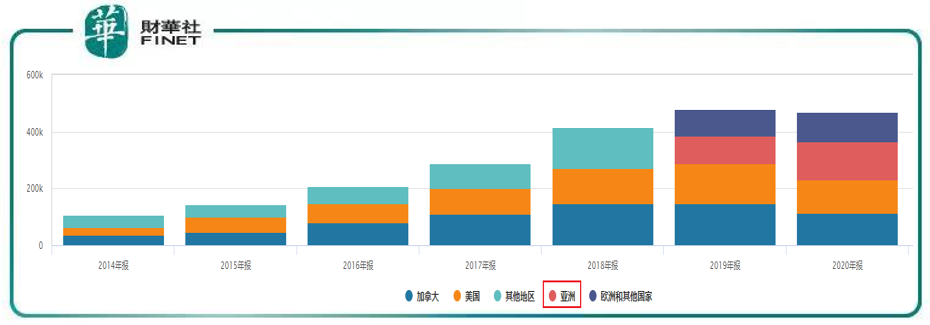

根据加拿大鹅招股书数据,2014-2016财年,公司营收复合增长率达到38.3%,2018财年,其营收更是同比大涨46.4%。

中国市场是转机

不过,2020财年开始,加拿大鹅就出现了营收增速放缓的迹象,公司在资本市场开始遭到冷落。

在美洲及欧洲市场停滞不前的情况下,亚洲市场特别是中国市场,进入了加拿大鹅的视野,2021财年,亚洲已经成为加拿大鹅营收规模最大的市场。

而观察国内该品牌的流行,恰巧也是这两年。

过去三年,加拿大鹅在中国市场持续扩张,其官网显示,目前光是大陆地区的门店就有13家,占其门店总数的三分之一。

亚洲地区的营收也从2018财年的0.4亿加元,增长至2021财年的2.6亿加元。

据今年财报显示,截至2021年6月27日止的第1财季,其中国内地直营收入同比增加188.7%,截至2021年9月26日的第2财季,内地直营收入增幅则达到85.9%,可以推断该公司在中国内地的上半年收入增幅应在85%以上。面对中国市场高涨的需求,加拿大鹅甚至计划不断在中国增开新店,大幅调高了整个2022财年的业绩预期。

有意思的是,笔者注意到若按营收的地区贡献拆分来看,自2019年财报后该公司才加入亚洲地区,而在之前财报的地区分类只有加拿大、美国以及其他地区。(下图中红色部分是亚洲地区,2019年之前只有三种颜色)

就是这样一个靠亚洲市场特别是中国市场的品牌,却频繁因为某些问题登上热搜。事实上,据央视网报道,除了加拿大鹅外,还有其他国际品牌售后也是内外有别。比如某知名奢侈品牌(路易威登)在中国内地是7天内可以退货,30天内可换货,但是在美国、加拿大就可以30天内退货。

这些国际大牌一方面靠着亚洲市场赚钱,一方面在服务上又“内外有别”。是什么给了这些洋品牌这种内外有别的底气?笔者不好评论。但笔者真心希望国货当自强。

国货羽绒服标杆:波司登

加拿大鹅选取亚洲市场作为开拓重点,是因为巨大的市场潜力。

据中国服装协会统计,2019年中国羽绒服市场规模约为1,209亿元,预计2022年这一数据将达到1,622亿元。整个羽绒服赛道集中度高,行业前十大品牌较为稳定,市场占有率在40%-50%间波动,另外的50%则由大量中小羽绒服品牌以及贴牌生产的羽绒服厂商占据。

我国不缺羽绒、不缺生产技术,缺的是品牌。数据显示,我国羽绒年产量在40万吨左右,占全球80%,鸭绒更是占据90%以上。而说到品牌,国货羽绒服里,波司登是绕不开的话题。

国内最大的羽绒服生产商波司登,之前因为品牌老化、库存积压等问题经营不善。近年来,波司登开始注重设计和营销,通过时尚走秀、设计师联名、明星潮人街拍等方式,成功实现品牌升级,获得消费者青睐。

波司登的转型,是从走高端化路线开始。

国金证券研报显示,2018年起,随着国际品牌羽绒服进军中国市场,波司登向高端化转型,仅2018年一年间,波司登主品牌提价幅度高达30%到40%,旗下1,000-1,800元的产品占比由47.6%提升至63.8%,1,800元以上的产品由4.8%提升至24.1%,而1,000元以下的占比则由47.5%下降至12.5%。

财华社此前专门深入报道过波司登,见文章《国潮风起,波司登能否温暖资本市场?》。

据波司登最新财报,截至2021年9月30日,2022上半财年总收入同比增长15.6%,至53.9亿元。

然而,值得注意的是,销售及分销开支大增33.5%,达到16.1亿元,占总收入的比重由上年同期的25.9%上升4个百分点,至29.9%。

近几年,该公司在产品包装、营销、定价方面有了不少的改进,例如在品牌方面与知名IP联名合作,提升品牌知名度;营销方面积极通过社交媒体以及新的营销方式例如直播进行促销,迎合消费潮流。

在高端设计、宣传营销上,波司登下了大功夫。通过国际时装周、极地科考、设计师联名等噱头造势,不断推高产品价格,高端羽绒服开始成为品牌的一张名片。今年,波司登的新品风衣羽绒服定价“高端”。产品设计由波司登创意研发总监,曾任职于Armani、Versace、Prada等知名奢侈品牌的意大利著名设计师Pietro Ferragina主刀,这款“全球首创”的风衣羽绒服筹备了2年之久。

浙商证券发布的研报指出,此次该款风衣羽绒服的发布,有望进一步帮助波司登打入3000-5000元中高端商务市场。同时此次风衣羽绒服的发布,也标志着公司正式进入了今年的销售旺季。

波司登的这些举措,刚好迎合国货品牌潮流再起的趋势。在上半财年业绩报告期之后的“双十一”,波司登品牌羽绒服业务累计线上零售金额按年增长50%以上,其中“波司登”品牌的增幅为40%以上(波司登公司旗下还有其他品牌,“波司登”是主品牌)。

不过,现在的年轻消费者尤其是Z世代消费者,对于品牌的忠诚度也在降低。比起品牌,他们更在乎产品的品质和价格。

国内消费者越来越成熟,笔者认为,如何在品质、款式、价格等方面寻找好平衡,是各大品牌下一步要做的事情。正如某品牌广告词:大家好,才是真的好!

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)