12月6日,天际股份(002759.SZ)发布公告称,全资子公司新泰材料与瑞泰新材、宁德新能源签订《合作框架协议》,共同出资设立“江苏泰瑞联腾材料科技有限公司”,公司经营范围为生产高纯氟化锂、六氟磷酸锂及氟硼酸钾(或氟化钙)、盐酸(或氯化钙)、氯化钠。

公告披露,项目投资总额不超过30亿元,建设年产3万吨六氟磷酸锂及氟化锂、氯化钙等锂盐材料,首期投资总额不超过12亿元,建设年产3万吨六氟磷酸锂。

天际股份表示,本框架协议的签订有助于推动年产3万吨六氟磷酸锂项目尽快落地实施,有利于进一步扩大新能源材料的生产产能,给公司的发展带来积极影响。

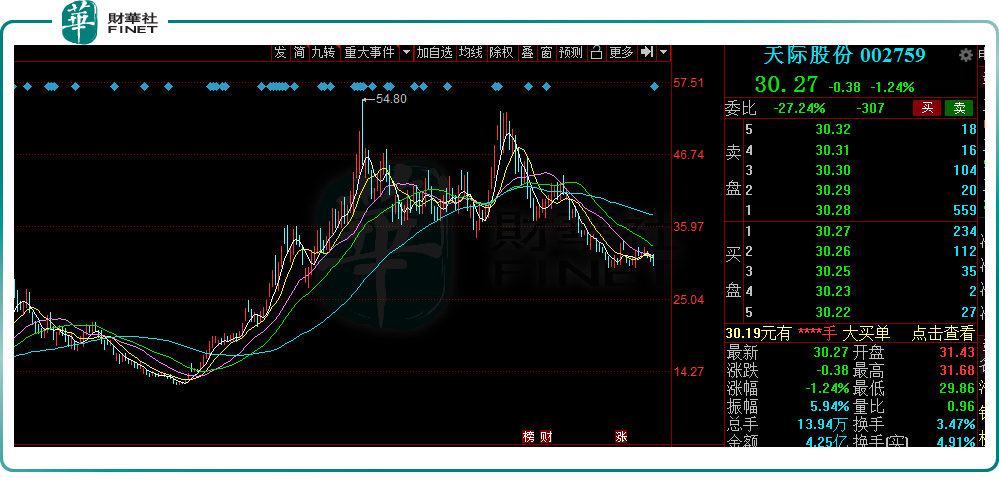

12月7日,天际股份的股价呈现高开低走震荡行情,截至收盘,股价为30.27元,下跌1.24%,总市值121.7亿元。

01锂电行业高景气,企业加码扩产

今年以来,天际股份扩产六氟磷酸锂等锂盐材料的步伐明显加快。今年8月份,天际股份披露,子公司新泰材料与江苏常熟新材料产业园、瑞泰新材共同投资设立一家新公司,投资年产3万吨六氟磷酸锂及氟化锂、氯化钙等锂盐材料的生产销售项目。

目前天际股份六氟磷酸锂年设计产能8160吨,在建产能1万吨,再加上今年两次产能规划累计6万吨。预计未来公司六氟磷酸锂产能约超7.8万吨,相当于未来产能出现9倍增长。

天际股份如此激进扩产的背后是市场需求高涨,而供给端产能跟不上锂电需求。放眼整个行业,国内外的电池厂商在产能扩张上已经火力全开。

据目前披露的数据,到2025年,宁德时代产能规划约670GWh,比亚迪产能规划超200GWh,亿纬锂能产能规划约300GWh,中航锂电规划产能达500GWh,国轩高科产能超300GWh,欣旺达规划产能超100GWh。

国外企业同样不甘示弱,根据规划,到2025年,LG新能源产能规划达430GWh,松下产能规划达160GWh,SKI产能规划200GWh,Northvolt产能规划超过120GW。

为保证供应链安全及降低生产成本,电池厂商对关键材料加紧“囤货”,在供需紧张的形势下,六氟磷酸锂的扩产成为必然的选择。除了天际股份,天赐材料、多氟多等龙头企业均宣布扩大六氟磷酸锂产能,其中,天赐材料计划扩产15万吨;多氟多计划扩产10万吨。

与此同时,六氟磷酸锂价格也水涨船高。在一年前,该产品的报价只有约9.5万元/吨,如今每吨约56.5万元,涨幅超5倍,已经远远超过2015年40万元/吨的巅峰价格。

东莞证券指出,由于六氟磷酸锂的扩产周期需要1-2年,短期来看,产能紧张的供需格局不会明显缓解,预计后续六氟磷酸锂价格仍有进一步走高的可能。

02六氟磷酸锂产销两旺,业绩暴增

资料显示,天际股份创立于1996年,起家于家电业务,2015年登陆A股,2016年耗资27亿元并购了主营六氟磷酸锂的新泰材料,正式宣布涉足锂电原材料领。从电器领域,拓展到氟化工赛道,天际股份的双业务路线备受关注。

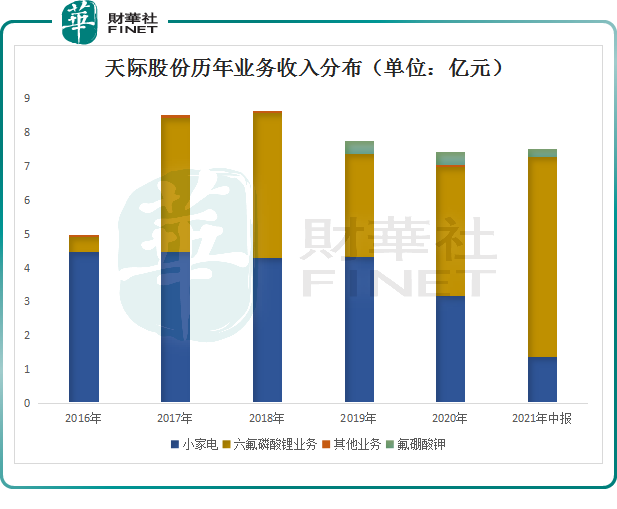

如上图,2016年报显示,化工制造业、家用电器营收比重分别为9.05%和89.78%。2017年以后,这两项主营业务占公司营收的比例基本上是各占一半;而到2021年中报,其小家电营收占比下降至18.03%,化工制造业营收比重增加至78.74%。

也就是说,虽然天际股份(全名“广东天际电器股份有限公司”)名字中带着电器,但近年来公司主营业务已逐渐变成化工制造业,而在化工制造的营收,绝大部分是由六氟磷酸锂贡献的。2021年中报显示,天际股份来自六氟磷酸锂的营收分别为5.92亿,占化工制造业收入的96%。

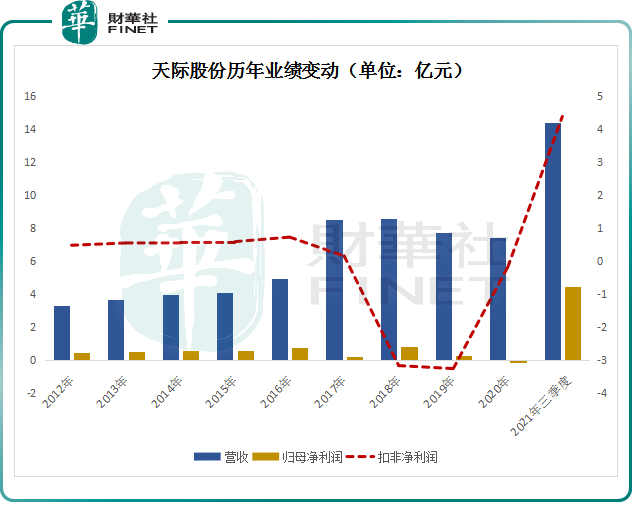

业绩方面,天际股份自进军锂电产业后,其业绩表现不大稳定。如下图:

从净利润变化来看,2016年天际股份净利为7700.9万元,2017年下滑至2218.26万元,2018年有所反弹至8380万元,2019和2020年继续下滑,2020年亏损1078万元,而扣非净利已连续三年亏损。

进入2021年,天际股份业绩开始爆发式增长。财报显示,今年前三季度公司实现营收14.4亿元,同比上升221.07%;净利润4.46亿元,同比增长高达1120.48%;扣非净利润4.39亿元,同比增长达952.47%。换言之,天际股份在2021年前三季度的净利润,就相当于过去9年净利润总合。

天际股份业绩是随着锂电池材料广泛应用而暴增,符合锂电材料行业发展的主旋律。天际股份解释称,公司如此暴增的利润主要归功于六氟磷酸锂产品产销两旺,加上销售价格提升,六氟磷酸锂业绩同比大幅增长。今年上半年,天际股份六氟磷酸锂的销量同比增长189.78%,产量同比增长172.64%。

在二级市场上,天际股份于2021年4月13日下滑至12元后便一路上涨,至今年7月14日,其股价已达54.8元,3个月股价上涨3.6倍。随后,该股进入震荡行情,当前股价30.27元,从年初迄今,累计涨幅82.13%。

结语

放眼整个行业,虽然业内扩产热火朝天,但短期内整个六氟磷酸锂行业产能依旧是不足的。首先是目前主要公司包括多氟多、天赐材料、永太科技、天际股份等,企业数量较少。再者,六氟磷酸锂行业壁垒较高,扩产周期较长(一般需要1-2年)。

天际股份自2016年切入六氟磷酸锂赛道,已经摸爬滚打多年。同时,在“双碳”大背景下,新能源汽车已是大势所趋,上游锂电材料行业前景明朗。行业东风已至,天际股份的业绩及估值有望突破。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)