在上一篇文里,筆者回顧了半導體快速發展的幾十年中,誕生的無數偉大的公司與領導者,包括矽谷的創立、仙童半導體公司的誕生,以及大佬們出走仙童後紛紛創業,於是有了英特爾、AMD等今天的行業巨頭,以及近年來AMD是如何逆襲英特爾的。這一係列劃時代的事件,奠定了如今信息時代的基礎,時間見證了無數傳奇的興衰。詳見文章《半導體編年史:傳奇的湮滅與誕生》。

而我們回到當下,半導體已然發展到第三代。我們該如何把握行業發展的脈搏,去抓住機會?對於投資,「時間是最好的朋友」,在這個日新月異、快速發展的時代,見證歷史,參與歷史,才不枉人生一場!

後摩爾時代

從仙童公司出走的摩爾,這位英特爾創始人之一,總結了計算機行業奉為圭臬的摩爾定律:集成電路芯片上所集成的晶體管數目,每隔18個月就翻一倍。

摩爾定律闡述了半導體行業的發展速度。然而當今時代,技術發展已然到達了一個瓶頸期。PC芯片領域的巨頭英特爾和移動芯片領域巨頭高通,近年來都開始「擠牙膏」,很難出現令人驚豔的產品。

這背後,或許是摩爾定律的逐漸失效。先進工藝驅動芯片持續微縮的同時(台積電將試產3nm芯片),也導致了所需成本指數級增長、開發週期拉長、良率下降,盈利風險明顯升高。天風證券認為,單個晶體管的成本不降反升,性能提升也逐漸趨緩,這標志著後摩爾時代來臨。

為此芯片行業需要去尋找新的技術以及新的材料去支撐芯片研發繼續前進,這意味著摩爾定律形成的多年先發優勢或不再受用,後發者如果能夠提前識别並做出前瞻性佈局,完全存在換道超車的可能性。

如今在三代半導體上,國產替代有了機會。

但在說三代半導體之前,我們先追本溯源,看看第一代和第二代半導體的發展情況。只有了解了發展過程,才能更加深入了解三代半導體的特性,從而更好的把握機會的來臨。

半導體材料的變遷

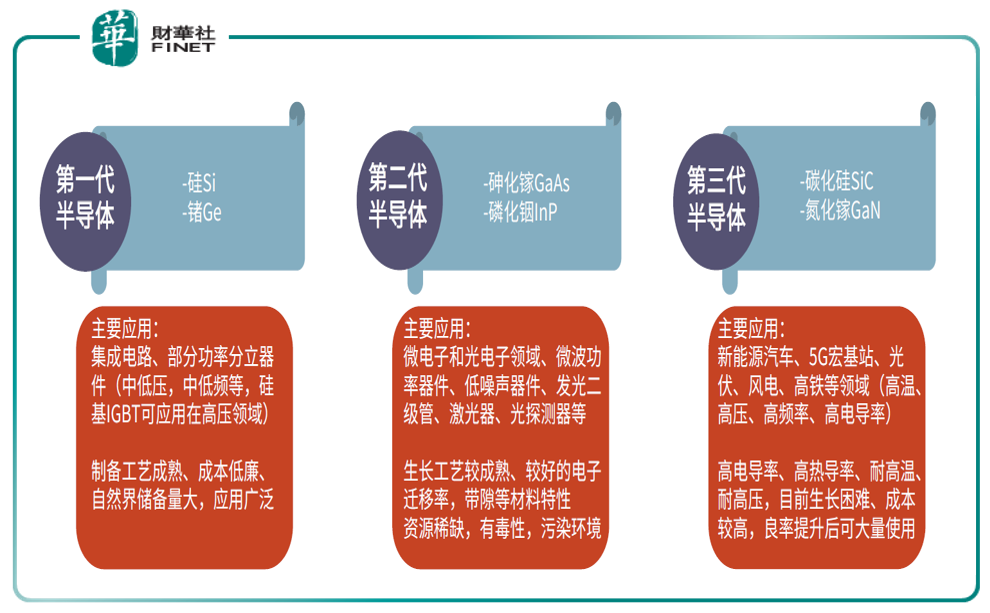

每一代半導體關鍵在於材料不同,而導致特性及應用不同。

第一代半導體是「元素半導體」,鍺(Ge)和矽(Si)是兩個代表性材料。

在20世紀50年代,鍺基半導體器件佔據主導地位,到了60年代,矽基半導體因為相對優良的耐高溫、抗輻射性能、低廉的價格和龐大的儲量,逐步取代鍺基,成為主流,延續至今。目前,全球95%以上的半導體芯片和器件是用矽片作為基礎功能材料而生產出來的,技術十分成熟,市場規模高達4000多億美元。

進入20世紀90年代後,高頻傳輸和光學領域的場景對半導體材料的禁帶寬度、電子遷移率要求提高,以砷化镓(GaAs)、磷化铟(InP)為代表的第二代半導體材料開始嶄露頭腳,其中GaAs技術最為成熟,應用最廣。

第二代半導體廣泛應用於衛星通訊、移動通訊、光纖通信、無線區域網絡、衛星定位、國防軍工、航空航天等領域。在5G時代和物聯網高速發展下,GaAs的產業市場規模已達數百億美元。

來到21世紀,現代工業對高功率、高電壓、高頻率電子器件的需求陡增,這對半導體材料的禁帶寬度、擊穿電場強度、電子飽和速率、熱導率等關鍵參數提出了更加嚴苛的要求。在此情況下,以碳化矽(SiC)、氮化镓(GaN)為代表的寬禁帶半導體材料脫穎而出,即我們常說的第三代半導體。

相對於第一代(矽基)半導體,第三代半導體(碳化矽等)禁帶寬度大,電導率高、熱導率高。矽基因為結構簡單,自然界儲備量大,制備相對容易,被廣泛應用半導體的各個領域,其中以處理信息的集成電路最為主要。在高壓、高功率、高頻的分立器件領域,矽因其窄帶隙,較低熱導率和較低擊穿電壓限制了其在該領域的應用,因而發展出寬禁帶、耐高壓、高熱導率、高頻的第二/三代半導體。

三代半導體材料之間的主要區别是禁帶寬度。現代物理學描述材料導電特性的主流理論是能帶理論,能帶理論認為晶體中電子的能級可劃分為導帶和價帶,價帶被電子填滿且導帶上無電子時,晶體不導電。當晶體受到外界能量激發(如高壓),電子被激發到導帶,晶體導電,此時晶體被擊穿,器件失效,禁帶寬度代表了器件的耐高壓能力。第三代半導體的禁帶寬度是第一代和第二代半導體禁帶寬度的近3倍,具有更強的耐高壓、高功率能力。

三代半導體在材料選擇上,主要以碳化矽(SiC)、氮化镓(GaN)為代表。但由於氮化镓生長速率慢,反應副產物多,生產工藝復雜,因此第三代半導體目前普遍採用碳化矽作為襯底材料,在高壓和高可靠性領域選擇碳化矽外延,在高頻領域選擇氮化镓外延。

一些誤解:新一代替代上一代嗎?

目前半導體已經發展到第三代,那麽是第三代替代第二代,第二代替代第一代嗎?其實並不是這樣。

通過上文梳理的半導體發展使用材料和應用場景來看,各代半導體各自不同的材料特性決定了它們的差異化應用場景,新一代半導體往往隨著市場新增需求崛起,前一代被後一代替代的領域並不多。

目前第一代半導體材料的發展已經十分成熟。具有成本低廉、自然界儲備量大、應用廣泛的特點。矽片佔據著全球95%以上的半導體器件市場和99%以上的集成電路市場。

以GaAs為核心的第二代化合物半導體,優勢是禁帶寬度、電子遷移率較高,光電性能好。生長工藝較成熟,但資源稀缺,應用主要在微電子和光電子領域等。

以SiC、GaN為核心的第三代寬禁帶半導體,優勢是高導電率、高導熱率、耐高溫等,適合製造高頻、高溫、高壓的大功率器件,而應用層面就是新能源汽車、5G宏基站、光伏、風電等。

所以今年隨著新能源、光伏等火熱,第三代半導體以及關聯的通信行業也被市場所關注。

三代半導體的應用市場前景

前文所述,三代半導體在材料選擇上,主要以碳化矽(SiC)、氮化镓(GaN)為代表。碳化矽主要應用在新能源汽車和工控等領域,氮化镓器件主要應用在5G基站等領域。

2020年我國第三代半導體產業電力電子和射頻電子總產值超過100億元,同比增長69.5%。其中,SiC、GaN電力電子產值規模達44.7億元,同比增長54%;GaN微波射頻產值達到60.8億元,同比增長80.3%。

受益新能源汽車的放量和5G建設應用的推廣,碳化矽襯底材料市場規模有望實現快速增長。

根據Yole統計,碳化矽襯底材料市場規模將從2018年的1.21億美金增長到2024年的11億美金,復合增速達44%。按照該復合增速,2027年碳化矽襯底材料市場規模將達到約33億美金。

這里重點提下新能源汽車領域。

當下,電動車滲透率不斷提升,汽車智能化下半場的哨聲已經吹響,汽車芯片需求有望進一步擴大。興業證券分析師謝恒此前表示,明年汽車芯片整體有望仍處於持續景氣週期,以高壓部分為例,在電動車快速滲透過程中,對於IGBT、SiC等需求量大幅提升,單車價值量較燃油車增加上千元。車規級邏輯IC、MCU、晶體管和傳感器等需求量也有明顯增加,目前車規級信號類芯片、中低壓mos也處於供不應求狀態,行業龍頭安森美產能明顯吃緊。未來擁有產能彈性的車規芯片公司,將充分受益汽車電動化和電子化,實現份額持續提升。

在功率等級相同的條件下,採用SiC器件可將電驅、電控等體積小型化,滿足功率密度更高、設計更緊湊的需求,同時也能使電動車續航里程更長。

據羅蘭貝格估算,預計2025年一台純電動車中電子係統成本約為7030美元,較2019年的一台燃油車的3145美元大增3885美元。據Strategy Analytics數據顯示,純電動汽車中功率半導體佔汽車半導體總成本比重約為55%,遠超傳統能源汽車的21%。

特斯拉的Model3車型採用了以24個SiC-MOSFET為功率模塊的逆變器,是第一家在主逆變器中集成全SiC功率器件的汽車廠商;目前全球已有超過20家汽車廠商在車載充電係統中使用SiC功率器件;此外,SiC器件應用於新能源汽車充電樁,可以減小充電樁體積,提高充電速度。

說完碳化矽再說氮化镓。作為第三代半導體材料,氮化镓有更高的禁帶寬度,是迄今理論上電光、光電轉換效率最高的材料體係,下遊應用包括微博射頻器件(通信基站等),電力電子器件(電源等)。

光電器件是氮化镓的主要應用方向,2020年佔GaN整體市場規模的68%,市場規模達到224.7億元左右。根據Yole的年度射頻GaN技術與市場報告,到2025年,GaN射頻市場總額將從7.4億美元增加到超過20億美元,復合年增長率為12%。

當前,我國5G基站建設力度加大,帶動了國内GaN微波射頻器件市場規模迅速擴張。根據CASA統計,2020年我國GaN微波射頻器件市場規模為66.1億元,同比增長57.2%。

行業格局

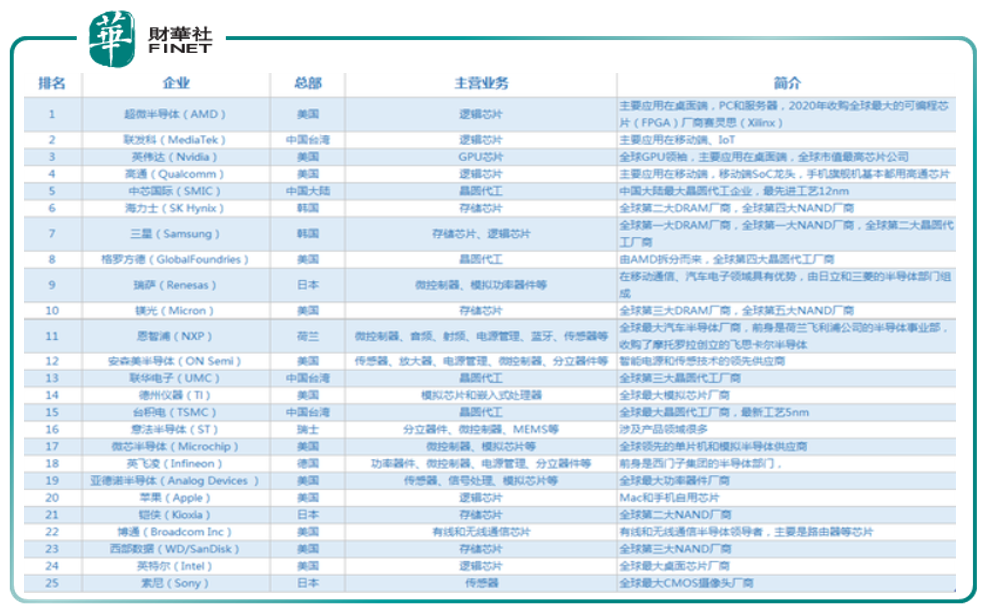

蒸蒸日上的第三代半導體很顯然會吸引國際巨頭的佈局和全球資本的關注。在半導體領域,美國的領先優勢很大,根據半導體權威研究機構IC Insights公佈的數據,2016年全球半導體企業前20強中,美國有8家半導體廠商入選,可謂獨佔鳌頭,而除美國外的其他國家和地區,日本、中國台灣地區和歐洲各有3家企業入榜,值得注意的是,在這份榜單中,我國内地沒有一家企業入榜。筆者查詢了最新數據,2021年,内地只有一家公司上榜,就是中芯國際(見下圖是2021最新數據,美國企業佔了半壁江山)。

國外格局:美日歐三足鼎立

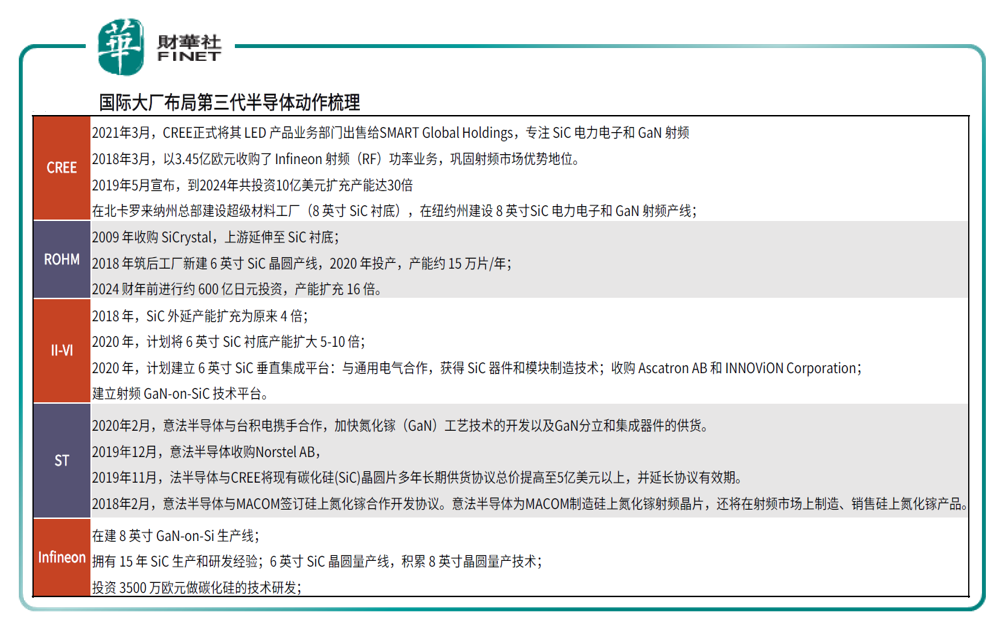

在電力電子產業中,美、日、歐三足鼎立,其中美國擁有科銳(CREE)、道康寧、II-VI公司等業界翹楚,佔有全球大量的SiC企業。GaN領域美國也具有較為完整的產業鏈,在外延、器件及應用環節都具有生產企業;歐洲方面SiC產業鏈完整,SiCrystal、英飛淩科技(Infineon)、意法半導體(ST)等企業實力出眾;日本精於模塊開發,擁有富士電機、羅姆半導體(ROHM)、東芝等著名企業。

下表是光大證券歸納的國際大廠在三代半導體領域的佈局動作。

國内格局:蒸蒸日上

自2014年工信部發佈《集成電路產業發展推進綱要》開始,這些年來管理層一直高度重視半導體行業的發展,在政策以及資金的支持下,也確實在行業里有了一些代表性的公司。

根據三代半導體材料的不同,下面進行兩條產業鏈的梳理:碳化矽產業鏈、氮化镓產業鏈。

碳化矽產業鏈環節分為設備、襯底片、外延片和器件環節。從事襯底片的國内廠商主要有露笑科技、三安光電、天科合達、山東天嶽等;從事碳化矽外延生長的廠商主要有瀚天天成和東莞天域等;從事碳化矽功率器件的廠商較多,包括比亞迪半導體、聞泰科技、華潤微、士蘭微、斯達半導、揚傑科技、泰科天潤等。

氮化镓產業鏈分為襯底、外延片和器件環節。儘管碳化矽被更多地作為襯底材料(相較於氮化镓),國内仍有從事氮化镓單晶生長的企業,主要有蘇州納維、東莞中镓、上海镓特和芯元基等;從事氮化镓外延片的國内廠商主要有三安光電、賽微電子、海陸重工、晶湛半導體、江蘇能華、英諾賽科等;從事氮化镓器件的廠商主要有三安光電、聞泰科技、賽微電子、聚燦光電、乾照光電等。

本文與《半導體編年史:傳奇的湮滅與誕生》兩篇文章,梳理了半導體產業的發展以及半導體材料及應用的變遷,闡述了三代半導體的行業格局,從下一篇開始,筆者將具體梳理投資機會,看看對應的具有代表性的上市公司質量如何。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)