在氫風已至的大背景之下,氫能和燃料電池產業投資熱度持續升溫,能源相關企業以及「跨界者」入局越來越多。例如,隆基股份與上海朱雀投資合資成立西安隆基氫能科技公司,陽光電源宣佈成立專門的氫能事業部,佈局氫能產業鏈,寶豐能源更是擬投資10億元設立全資氫能子公司......

在此背景之下,靠眾多「題材概念」撐起估值的金通靈(300091.SZ)選擇加入氫能產業鏈佈局大潮。12月15日,金通靈宣佈,擬與北京漢氫科技有限公司(下稱「北京漢氫」)共同投資氫能項目,進而加速推進公司在氫能產業鏈的佈局。

受此利好消息刺激,12月16日金通靈股價大漲6.15%,股價處於近一年新高的位置。

擬成立合營公司,聚焦氫能產業

據公告顯示,此次金通靈與北京漢氫簽訂戰略合作協議,將在甘肅、寧夏、貴州等地氫能源綜合利用項目方面開展產品和工程項目的合作,首個寧夏項目總投資額暫估為2.3億元。

此外,就此次合作,金通靈牽頭成立氫能源綜合利用項目公司。其中,金通靈持股80%,北京漢氫持股20%。因此,該項目公司最終是由金通靈控股。

據了解,北京漢氫並非師出名門或是某上市公司控股公司。北京漢氫成立於2003年,是一家中外合資的企業,主營是水電解制氫係統、供氫站研發、氫泵和氫動力係統研發。此外,還幫氫能歐洲公司(HYDROGENICS EUROPE)代銷電解制氫設備。

基於在制氫、儲氫方面技術優勢,北京漢氫在該項目公司主要負責水制氫電解槽、儲氫及加氫站設備、合成氨鍋爐、氫能鍋爐等核心設備總包,而金通靈主要承接生產制造。

實際上,金通靈在氫能領域並非是門外漢。在與北京漢氫合作之前,金通靈在氫能產業鏈上是早有佈局的,而且是佔據氫燃料電池汽車的核心部件——氫燃料電池空壓機。

目前,金通靈的氫燃料電池空壓機主要用於大型商務用車,比如乘用車、物流車、公交大巴、軌道交通等領域。只不過,目前,金通靈的氫燃料電池空壓機還處於研發投入階段,未有收入貢獻。因此,這也是投資者為何在金通靈財報中未見到氫燃料電池空壓機業務相關收入的原因。

某次層面上講,在「氫風已至」的大背景之下,聯手北京漢氫只不過是金通靈在氫能產業鏈上另一大佈局而已。至於為何加碼氫能,除了氫能產業鏈擁有不錯的發展前景外,是金通靈謀求新業務增長點,突破收入規模「瓶頸」的縮影罷了。

多概念傍身,業績為何止步不前

問起投資過金通靈的投資者的感受,大多數人可能會說「又愛又恨」:坐擁那麽多的好賽道,竟然沒有一個有大放異彩的表現。

金通靈成立於1993年,是一家擁有工業鼓風機、離心空氣壓縮機、小型高效汽輪機、新能源鍋爐、流態冰制冰機組等核心高端設備制造的老牌高新技術企業,產品覆蓋電力、化工、新能源、可再生能源、軍工等多個領域。

基於產品覆蓋維度較廣,金通靈自然而然也就多概念加身。據富途數據顯示,金通靈相關概念題材多達17個。其中,近期火熱的軍工、電力、氫能、氫燃料電池、節能環保等題材,金通靈基本已經涵蓋到。

在炒概念題材較為火爆的2021年,多概念傍身的金通靈受到多路資本的「關注」,取得不錯的表現,年初至今股價漲幅已有53%,市盈率(TTM)更是獨享一檔,飙升至182倍,處於近5年高點位置。

市盈率超百倍的背後,金通靈業績卻是止步不前。

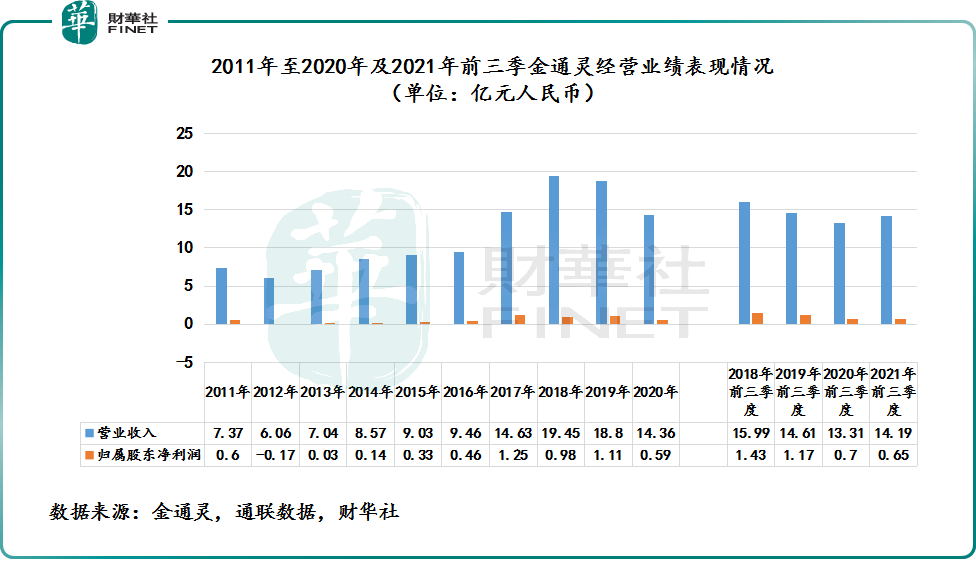

2021年前三季度,金通靈營收為14.19億元,同比增長6.56%,歸屬股東淨利潤為0.65億元,同比下滑8.3%。其中,2021年前三季度營收及歸屬股東淨利潤表現遠不及同業競爭對手山東章鼓、陝鼓動力。

實際上,從近幾年財報來看,金通靈經營業績表現是不太喜人的。尤其是歸屬股東淨利潤表現方面,自2017年以來,歸屬股東淨利潤趨於下滑的態勢。而2021年前三季度營業收入雖較2020年前三季度略有增長,但與2019年前三季度相比,基本處於原地踏步。

金通靈業績出現原地踏步的情況,與2018年金融去槓桿的大背景之下,公司控股股東、實際控制人季偉、季維東因股權高度質押,出現流動性困難有一定的關係。

2018年10月12日,金通靈公告稱,控股股東季偉、季維東所質押的股份(持股100%質押)觸及平倉線,存在平倉風險。此後,金通靈被傳出流動性困難,開始籌劃轉讓上市公司股權。

2018年12月,此股權轉讓消息被坐實。國資背景的南通產業承諾將給予金通靈資金支持。其承諾2019年一季度向上市公司提供6億元借款、授信或擔保;2019年-2023年對上市公司進行融資幫助及資金支持累計不低於60億元。

2019年,南通產業成功接手金通靈,成為公司的控股股東。隨後,金通靈在南通產業資金援助之下,整體經營活動重返正軌,2019年經營現金流淨額重返正流入,淨利潤也止住下滑頹勢。但是,好景不長。2020年新冠肺炎全球性蔓延,讓金通靈2020年業績出現了較大回調,股價持續在低位震蕩。

到了2021年,業績逐步回暖,多熱門概念題材傍身的金通靈,受到二級市場「喜愛」,股價就呈現出扶搖直上的上漲態勢,市盈率也不斷往上漲。

尾語:

從股權易主,到如今全力聚焦氫能產業鏈,金通靈正不斷朝著好的方向發展。但是,從投資風險角度來看,在金通靈經營業績尚處於回暖狀態,以及氫能業務並非產生收入的情況之下,金通靈市盈率估值卻飙升至182倍,處於近5年高點位置,顯然存在一定的估值「泡沫」風險。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)