12月23日,国内风电运营龙头之一的大唐新能源(01798.HK)股价走了一波震荡行情后,突然放量暴涨,当天收涨18.56%,次日收涨4.35%。

作为实施碳中和战略的重要一员,大唐新能源面对的发展环境可谓是处于最佳的时期:政策从多方面支持,风电及光伏市场建设如火如荼。风电和光伏布局全国多地,也让大唐新能源享受到了市场的发展契机,发电量和业绩增长确定性较强。

大唐新能源也引来了国际投行的青睐,12月17日,贝莱德增持大唐新能源5141.9万股,涉资达1.64亿港元,贝莱德持股比例也因此提升至7.45%。

2021年以来,大唐新能源成为港股市场上的一只大牛股,年内累计涨幅接近200%,涨幅位列港股风电板块第一。

发电量和业绩齐增

大唐新能源诞生于2002年,可以说是含着金钥匙出生。

其母公司是国资企业大唐集团,大唐集团属特大型能源企业,主要业务覆盖电力、煤炭、金融、海外、煤化工、能源服务六大板块,旗下有五大上市企业,分别是:水电板块:桂冠电力(600236.SH),火电板块:大唐发电(00991.HK)和华银电力(600744.SH),环保板块:大唐环境(01272.HK),以及风电和光伏板块的大唐新能源。

风电和光伏是我国实现碳中和目标的主力军,大唐新能源布局该两个领域,也让其成为大唐集团旗下五大上市企业中所处赛道最为高景气的企业,其发展潜力应是大唐集团最为看重的。

凭借大唐集团巨大的资金和资源优势,大唐新能源风电和光伏项目遍布了全国大部份省市,装机量在上半年为1.22万兆瓦时,位列所有风光业务央企中第二位,仅次于华润电力(00836.HK)。

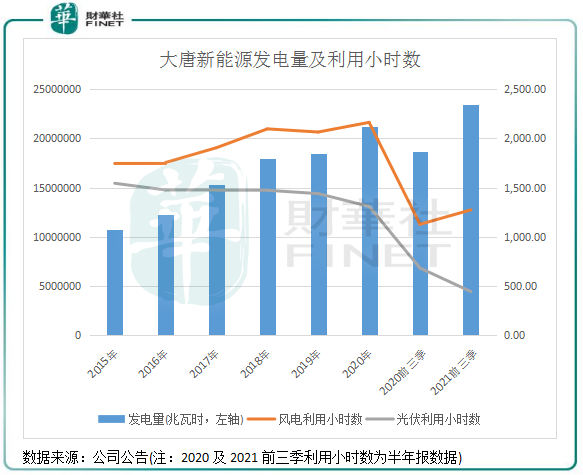

上图所示,尽管受光伏利用小时数下滑影响,但受益于下游装机量迅速增长,大唐新能源自2020年以来发电量增长迅猛,2020年和2021年前三季发电量分别增长14.87%及25.64%,增速创下多年以来新高。

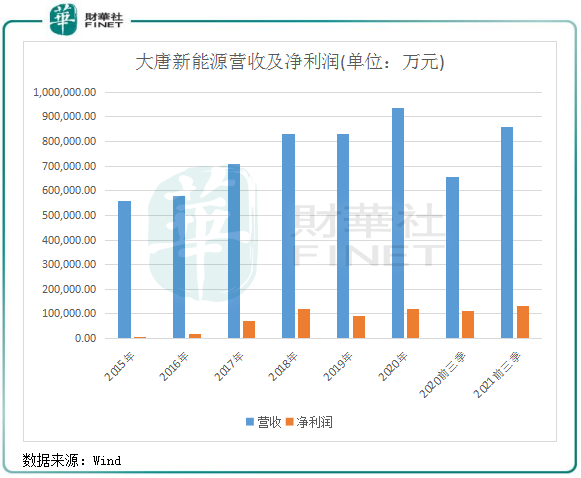

发电量的持续增长也带动了大唐能源业绩的提升,其中2020年及2021年上半年业绩增长尤为显著。

风电是大唐新能源的主要收入来源,收入比重超过9成。对于风电业务来说,随着国内特高压建设以及风电设备发电效率的持续提升,弃风限电问题已逐步消退,成为风电企业营收高速增长的一大驱动力。2021年三季度,全国弃风电量21.3亿千瓦时,风电利用率98.3%,风电消纳情况持续好转。

以大唐新能源为例,公司风电设备平均利用小时数逐年提升,2020年为2162小时,较2015年增长超过400小时。

未来,随着清洁能源消纳工作的持续推进,弃风弃光问题也将对电企业发电量增长的影响越来越小。所以未来风电企业的增长,更多是看装机量的增长。

而当前相对于光伏装机量,风电的发展势头更猛。受上游硅料价格维持在高位影响,导致我国今年以来光伏装机量增长不及预期。而风电受到上游原料价格影响不及光伏产业影响大,今年前11月,我国风电装机容量约3.0亿千瓦,同比增长29%,高于同期光伏装机量24.1%的增幅。

各项成本下行,有利于提升利润水平

决定风电运营企业盈利能力的要素有度电成本、利用小时数、上网电价和融资成本等。

利用小时数已不再为阻碍风电运营企业盈利的重要原因,平价上网也将不断深化,风电运营商无补贴拖欠的烦恼,利润和现金流的匹配性将得到明显增强,所以我们来看一下其他因素。

在度电成本方面,整个风电行业的度电成本逐年下行。数据显示,全球陆上风电度电成本由2010年的0.089美元/千瓦时下降至2020年的0.039美元/千瓦时,降幅达到56%。尤其是陆上风电降本更为显著,目前陆上风电的成本与火电成本已接近,海上风电的度电成本则相对较高。

大唐新能源的风电项目大部分属于陆上风电,很明显受益于行业度电成本的降低。

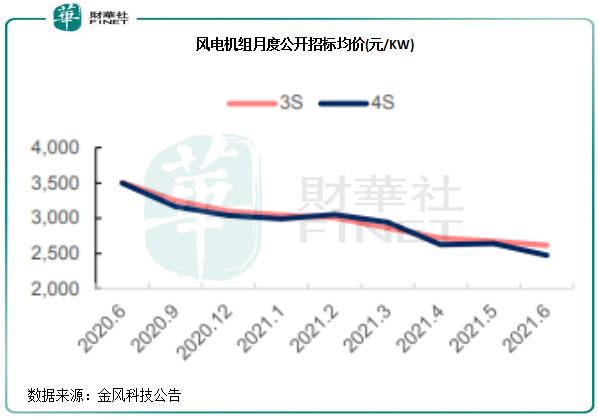

在风电的度电成本中,包括建设成本和运维成本,建设成本则成为度电成本下行的主要因素。其中,设备购置占了建设成本的较大比例,随着风机大型化降低成本,以及机组招标价格快速下降,国内风电运营企业的度电成本也因此不断下降。

金风科技公告显示,2020年至今风电机组投标均价持续下降,从去年中旬的3500元/KW左右下降至今年中旬的2400-2600元/KW,下降幅度近三成。

上游设备价格的下降,也带动了大唐新能源毛利率的提升,2021年前9月,公司毛利率为48%,同比提升4个百分点。

融资成本方面,碳中和战略目标提出以来,国家对风电市场融资开通了绿色通道。牛津大学发布的研究报告显示,2015年以来,可再生能源融资成本的下降速度开始加快,其中陆上风电和海上风电的平均融资成本分别下降了15%和33%。

另一方面,融资和资金成本也成为风电运营商竞争力的体现。

融资环境的友好,对风电运营商的盈利能力来说也是不可或缺的一部分。比如风电发电龙头企业龙源电力(00916.HK)受益于融资成本下降和风电输出量的推动,今年前三季净利润同比大增30%。

在金融政策支持下,大唐新能源2020年置换高成本融资规模近466亿元,合并口径平均融资成本降低30基点,节约利息支出近1亿元。在2021年半年报中,大唐新能源有提到,把握国家促进新能源发电行业健康发展的金融政策和债券市场较好行情,加大与各商业银行、金融机构的沟通协调力度,通过发行公司债券、超短期融资券,开展高利率贷款置换业务,降低综合融资成本率。

2020年,大唐新能源净利率为16.57%,达到了历史高水平,同比增加1.93个百分点;2021年上半年,其净利率为19.12%,较去年增加2.55个百分点。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)