前言:

2021年12月30日,随着商汤-W(00020.HK)、泉峰控股(02285.HK)、圣诺医药—B(02257.HK)三家企业,持有2021年IPO最后三张“门票”成功登陆主板市场,标准着2021年港股IPO市场迎来收官,也意味着2022年港股IPO市场帷幕就此拉开。

回顾2021年,港股IPO市场可以用“冰”与“火”来形容。上半年,港股IPO市场如火如荼,“大肉签”股层出不穷,赚钱效应极高;下半年,港股IPO市场却风云突变,上市首日破发潮接踵而至,打中新股即亏钱的“魔咒”成为投资者打新的梦魇,投资情绪降至冰点。

2021年港股IPO市场表现:冰火两重天,投资情绪不佳

新上市企业数量方面,2021年在港上市的企业较2020年少了49家之多。2021年全年港股IPO市场共有97家新股上市,较2020年的146家新股(包括介绍上市)下滑了33.56%。

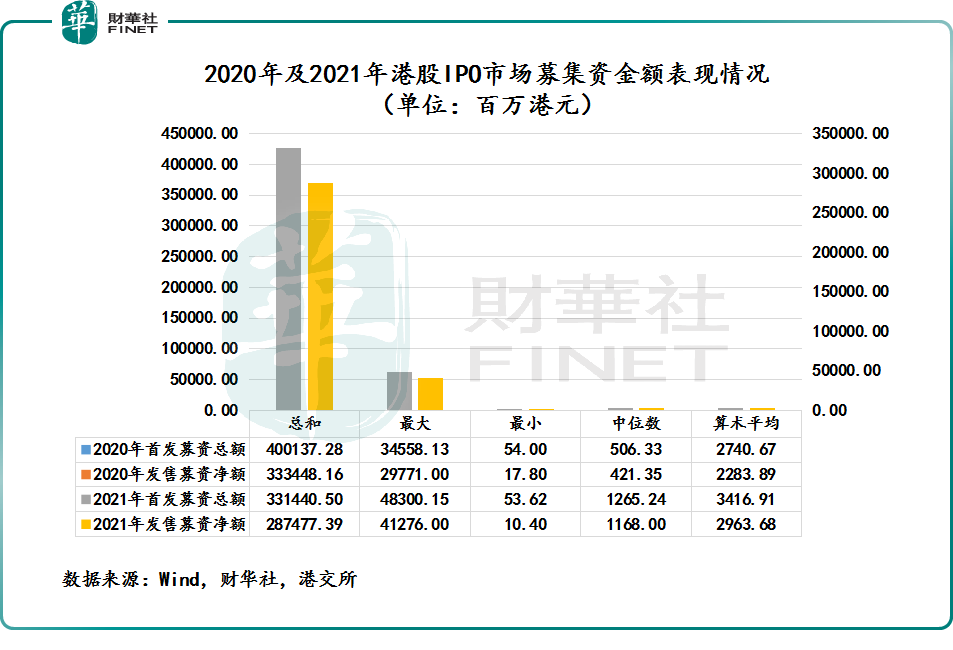

募集资金额方面,2021年在港上市的新股融资能力高于2020年,但由于新上市企业数量减少的影响,全年整个港股IPO市场募集资金规模较往年下滑不少。

据Wind数据显示,2021年全年港股IPO市场,首发募资总额为3,314.4亿港元,较2020年的4,001.4亿元,下滑了17.16%;2021年全年发售募集净额则为2,874.8亿元,较2020年的3,334.5亿元,下滑了13.8%;2021年首发募集总额平均值为34.16亿港元,同比上升24.7%;2021年全年发售净额平均值为29.63亿元,同比上升29.8%。

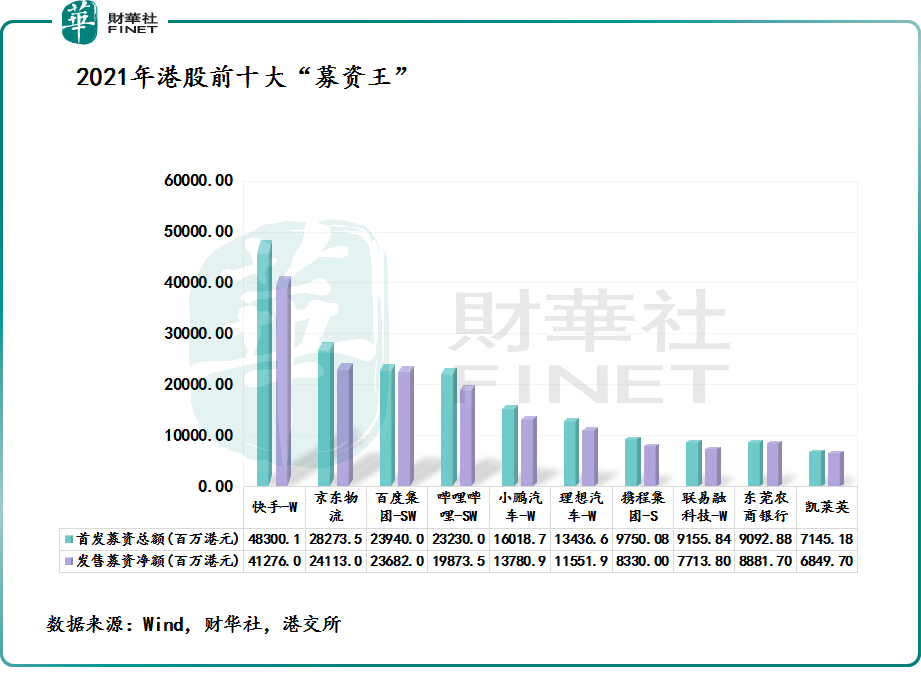

不仅如此,2021年,快手-W(01024.HK)以483亿港元的首发募资额,荣登2021年港股IPO市场“募资王”,比2020年港股IPO市场“募资王”京东(09618.HK)的345.6亿港元,要高出百亿之多。

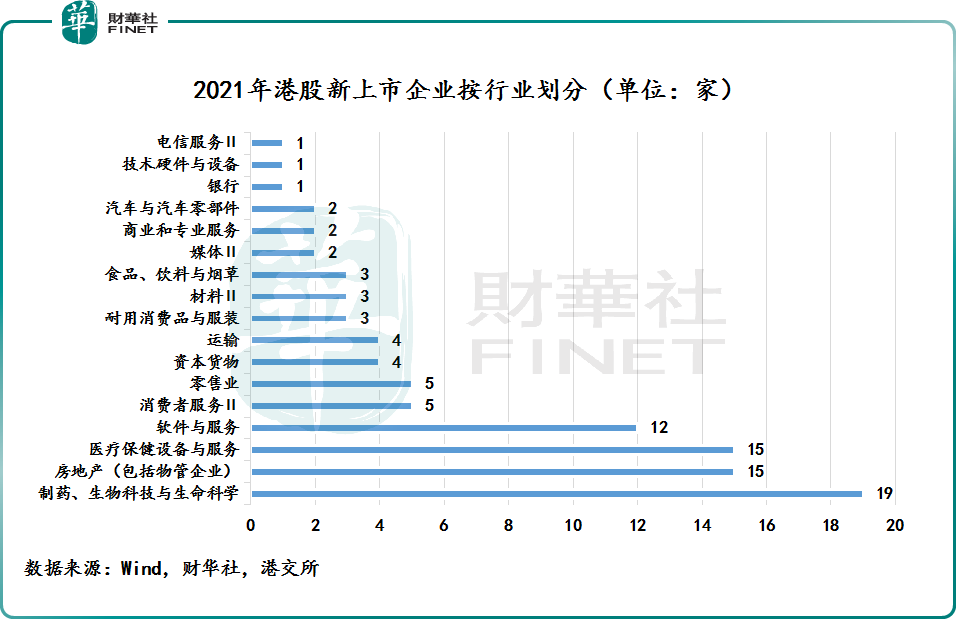

行业分布方面,制药、生物科技与生命科技行业和物管行业依旧延续2020年赴港上市潮的火热势头,成为2021年港股IPO市场上市企业数最多的两大行业。

2021年新上市的制药、生物科技与生命科技企业有19家,约占全年新上市企业总数的19.6%。2021年新上市房地产相关企业有15家,约占全年新上市企业总数的15.5%。其中,新上市物管企业是主力军,有13家。

值得注意的是,2021年异军突起的行业是医疗保健设备与服务,共有15家企业在年内登陆港交所市场,较2020年7家,翻了1倍多。其中,绝大多数是来自医疗器械领域。

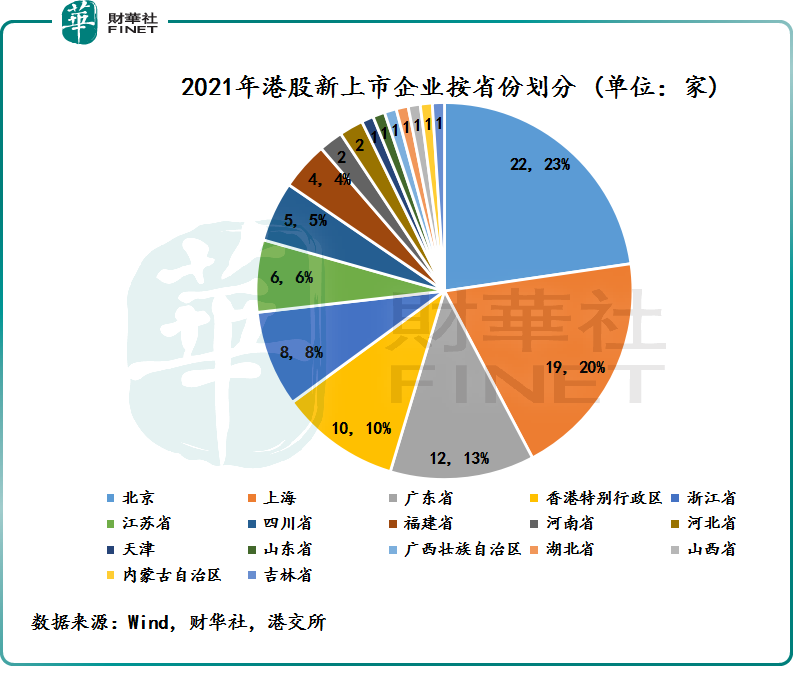

省份分布方面,2021年新上市企业按省份划分,分布基本与往年无异,内地企业赴港上市依旧是主流,香港本地上市企业紧随其后。

2021年港股IPO市场新上市企业中,内地企业约占九成,共有87家,香港本地占10家。其中,来自北京地区的企业位居首位,约有22家,其次是上海地区,共有19家企业,紧随其后的是广东省地区,以12家企业位居第三。

新股上市表现方面,2021年港股IPO市场整体表现呈现出“冰火两重天”走势:上半年,新上市企业有46家,上市首日平均涨跌幅为22.03%。其中,上市首日跌破发行价的企业有19家,上市首日破发率为41.3%。

下半年,新上市企业有51家,上市首日平均涨幅仅有1.25%。其中,上市首日跌破发行价的企业有25家,上市首日破发率为49%,较上半年有明显的提升。

值得注意的是,25家上市首日破发的企业中,有21家企业是8月份登陆港交所之后,出现的破发。这也是下半年港股IPO破发潮的起点。

截至8月至12月30日,共有31家新股上市。其中,上市首日股价跌破发行价的企业有21家,上市首日破发率高达67.7%

此外,下半年还有7家新股上市首日股价涨幅为0.0%,即上市首日收盘价与发行价持平。如果加上打新手续费(包括孖展),这7家新上市企业,基本可以视为“破发”,不赚钱亏手续费。

新股上市至今表现方面,2021年港股IPO上市新股投资情绪是非常低迷,持有越久,亏的越多。据wind数据显示,截至2021年12月30日,股价跌破上市发行价的企业多达71家,破发率高达73.2%。这意味着持有新股周期越长,账面亏损幅度会更大。

2021年港股IPO市场:中概股回归热度依旧

虽然2021年港股IPO市场表现不佳往年,但并不阻碍中概股“回家”。2021年共有8家中概股选择在港二次上市,与去年的9家基本持平。这8家中概股分别是百度(09888.HK)、哔哩哔哩(09626.HK)、微博(09898.HK)、理想汽车(02015.HK)、小鹏汽车(09868.HK)、和黄医药(00013.HK)、携程(09961.HK)、汽车之家(02518.HK)。

值得一提的是,2021年港股IPO十大“募资王”中,中概股占据了半壁江山。这反映出中概股融资能力和市场关注度远高于其他新股。

然而,中概股融资能力强背后,却难掩“赚钱效应”不佳的窘境。2021年,8家中概股中,仅和黄医药、汽车之家、携程3家中概股上市首日股价录得上涨,剩余5家中概股上市首日表现,出现不同呈现下跌或干脆不涨的情况。

2021年港股IPO十大“肉签”股:医药行业占据半壁江山

2021年整体港股IPO市场赚钱效应虽出现两极分化,但也是“肉签”股辈出的一年。

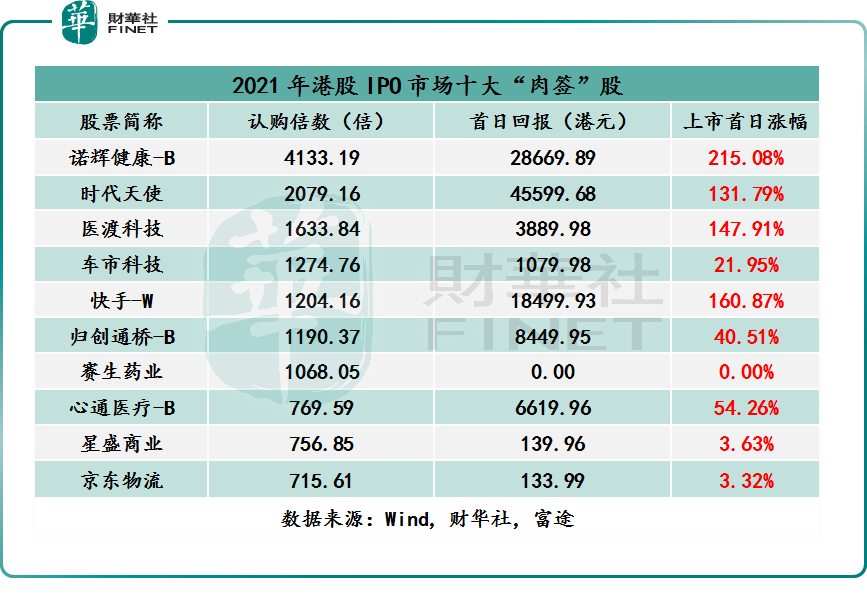

2021年港股IPO市场中,认购倍数超100倍的企业有33家,约占全年新股总数的34%。其中,前十大“肉签”股(按认购倍数排序)分别是诺辉健康-B、时代天使、医渡科技、车市科技、快手-W、归创通桥-B、赛生药业、心通医疗-B、星盛商业、京东物流。

前十大“肉签”股中,与医药行业(包括生物科技、医疗器械和制药)相关的新股6家,占比高达六成。

值得注意的是,前十大“肉签”股,延续打新阶段高涨的投资情绪,上市首日均未出现破发,而且仅赛生医业一家企业上市首日股价不涨,其余9家企业上市首日股价均录得不同程度上涨。此外,2021年十大“肉签”股赚钱效应也极佳,上市首日每手回报为11308港元。

2021年港股IPO十大“最赚钱”新股:时代天使领衔

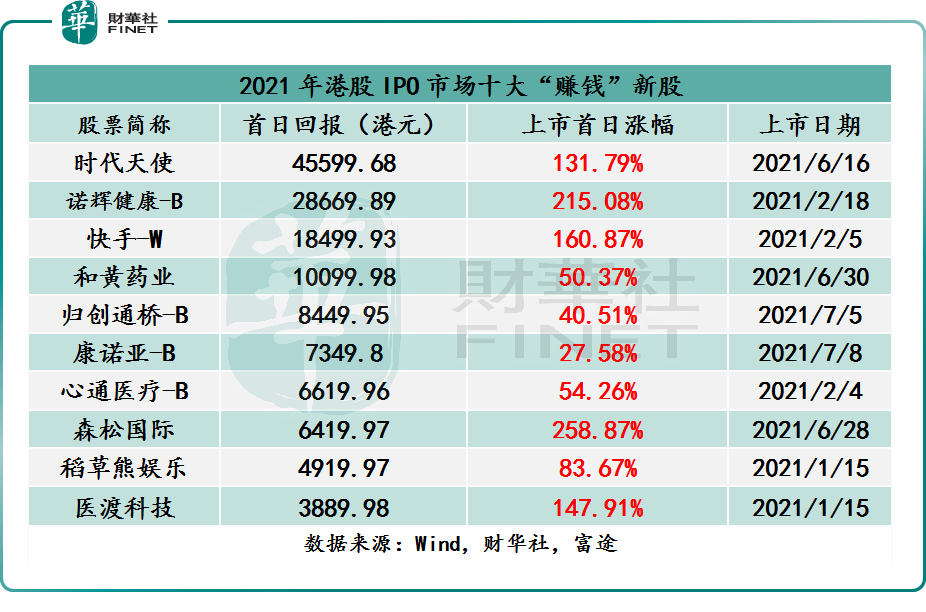

有意思的是,2021年港股IPO中,“最赚钱”的前十大新股中,并非完全被前十大“肉签”股占据。

2021年港股IPO市场前十大“最赚钱”新股中,来自前十大“肉签”股仅有5席。

按照首日回报排序,2021年港股前十大“最赚钱”的新股分别为时代天使、诺辉健康-B、快手、归创通桥-B、康诺亚-B、心通医疗-B、森松国际、稻草熊娱乐及医渡科技,首日一手回报分别约为4.56万港元、2.87万港元、1.85万港元、1万港元、8450港元、7350港元、6619港元、6420港元、4920港元及3890港元。

2021年港股IPO市场前十大“最赚钱”新股,平均首日一手回报金额为1.4万港元,平均上市首日涨幅为117%。

2021年港股IPO十大“亏钱”新股:“药难吃,奶茶不好喝”

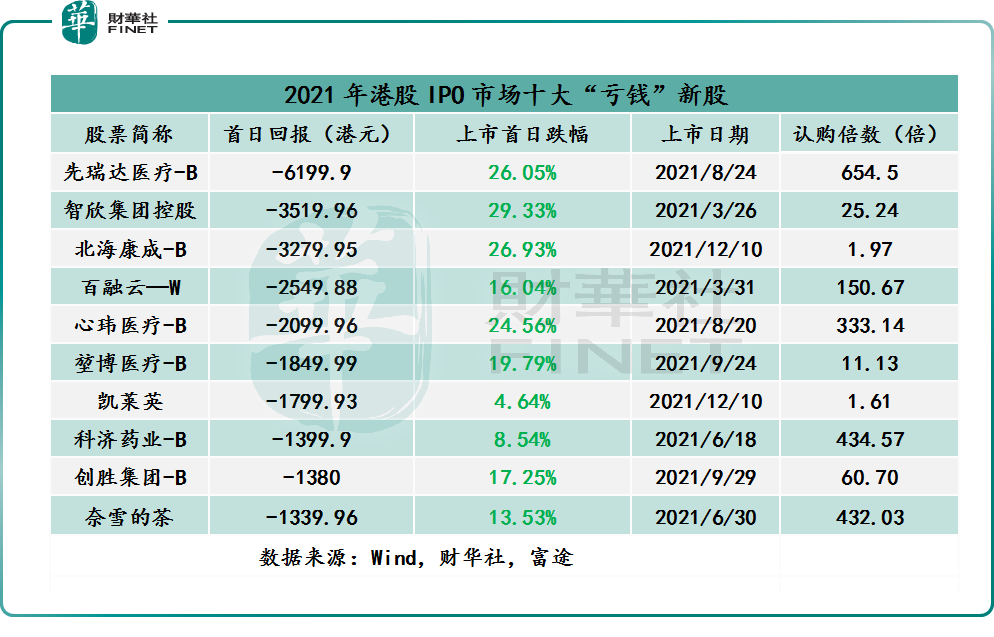

在2021年港股IPO市场前十大“亏钱”新股中,出现了多家在招股阶段获投资者追捧的“明星”企业。例如,“奶茶股”奈雪的茶,以及医药行业的心玮医疗和先瑞达医疗。此外,还有来自A股市场的十倍“大牛股”凯莱英。

按首日回报排序,2021年港股IPO市场前十大“亏钱”新股分别为先瑞达医疗、智欣集团控股、北海康成-B、百融云-B、心玮医疗-B、堃博医疗-B、凯莱英、科济药业-B、创胜集团-B、奈雪的茶,首日一手回报分别为-6199.9港元、-3519.96港元、-3279.95港元、-2549.88港元、-2099.96港元、-1849.99港元、-1799.93港元、-1399.9港元、-1380港元、-1339.96港元。

2021年港股IPO市场前十大“亏钱”新股,平均上市首日回报为-2541.94港元,平均上市首日跌幅为18.7%。

2021年港股IPO市场前十大“亏钱”新股中,来自未盈利生物科技领域的企业有6家。如上表格所示,这6家未盈利生物科技企业中,有5家是在下半年登陆港交所主板市场。

值得一提的是,2021年港股IPO市场前十大“最赚钱”新股,有8家企业是在上半年打新热度高涨的时候上市。因此,不难发现,新股市场投资情绪高低,将直接影响后续新上市企业股价表现及赚钱效应。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)