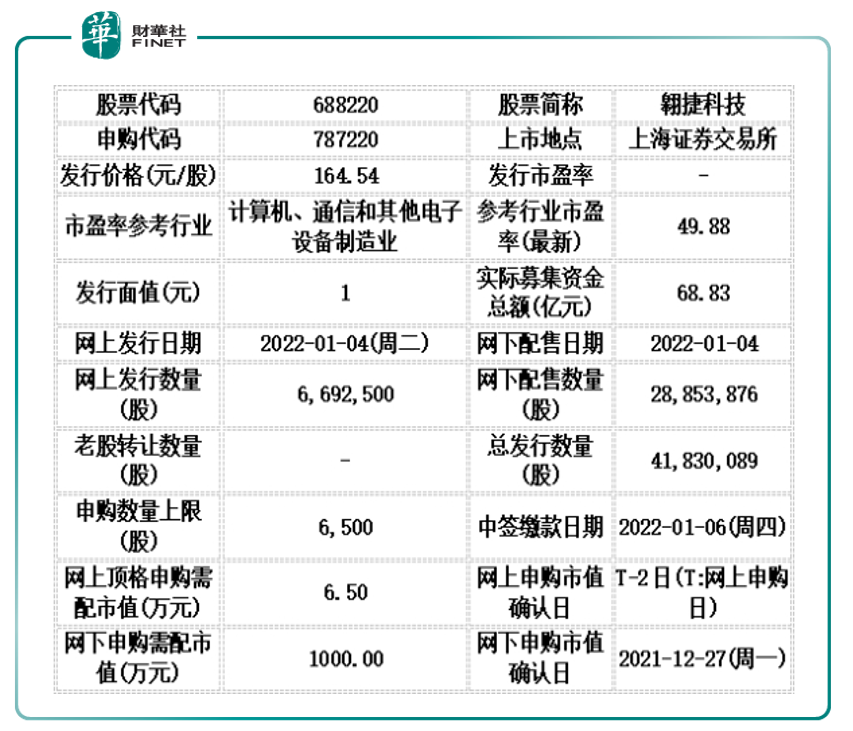

本周的一只新股發行(01月04日),阿里網絡為第一大股東(持股比例17.15%),投資方有阿里、小米這樣的產業巨頭,也有紅杉、高瓴等知名投資機構。從發行價格看,其也是2022年首只百元新股(發行價為164.54元/股),這就是在科創板上市的翺捷科技(688220)。

公司是國内稀缺的無線通信平台型芯片企業,主營業務是提供無線通信、超大規模芯片的平台型芯片。作為新年首只百元新股,會是「大肉簽」嗎?

實際上,自2021年下半年開始(特别是9月後),新股破發的現象頻頻上演,A股打新生態正在悄然生變,「無腦打新」時代不再。投資者在打新之時要參考新股基本面等多方面因素,可以從公司所在行業的發展趨勢、公司在行業中所佔的地位、擁有的核心技術、經營模式等多角度分析。

我們一起看看翺捷科技的各方面因素,是否具備「肉簽」的潛質。

多機構看好「硬科技」

據中證網在01月04日發佈的翺捷科技股份有限公司董事長、總經理戴保家先生的致辭,翺捷科技一直專注於無線通信芯片的研發和技術創新,是一家提供無線通信、超大規模芯片的平台型芯片企業,同時擁有稀缺的2G-5G全制式蜂窩基帶技術及豐富的多協議非蜂窩物聯網芯片設計技術,且具備提供超大規模高性能SoC芯片定制及半導體IP授權服務能力。

根據公司簡介,作為一家高科技公司,經過連續幾年的產品研發,以及對Marvell移動芯片部門的收購和技術整合,公司已具備完整、強大的移動智能終端芯片和物聯網芯片的研發和產業化能力。隨著市場的成熟,公司將持續加大物聯網和5G領域的投資,為移動通訊、物聯網和智能終端市場提供更優秀的產品方案和高效的技術支持,力爭成為業界一流水平的國產芯片提供商。(備注:Marvell,中譯名「邁威科技」,現更名「美滿」,總部在矽谷,全球領先半導體廠商)

在戰略投資者方面,參與對象主要包括海通創新證券投資有限公司、國家集成電路產業投資基金二期股份有限公司、中國保險投資基金(有限合夥)、上海浦東科創集團有限公司、上海科技創業投資(集團)有限公司、上海張江科技創業投資有限公司、美的控股有限公司、北京兆易創新科技股份有限公司、聞泰科技股份有限公司、OPPO廣東移動通信有限公司。

我們在戰略投資者參與對象名單上,看到了大基金二期、美的、兆易創新、聞泰科技、OPPO等耳熟能詳的名字,這其中有來自管理層的投資,也有行業龍頭的加持。

筆者查詢翺捷科技招股書,阿里網絡為公司第一大股東,持有公司17.15%的股權。自2015年成立以來,翺捷科技獲得多輪融資,投資方有阿里、小米這樣的產業巨頭,也有紅杉、高瓴等知名投資機構。

亮點在哪?

為何如此多的知名機構願意去「投」他?公司亮點在哪?

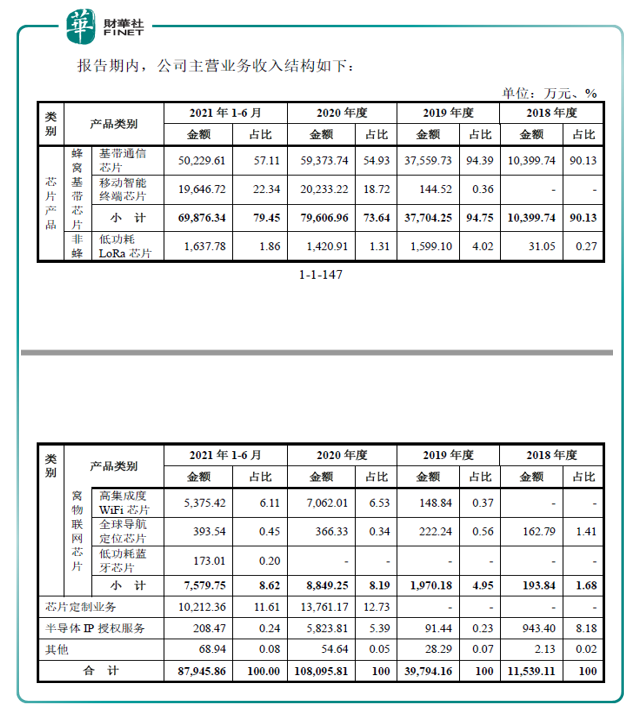

上文提到,公司是國内稀缺的具備全制式(2G-5G)蜂窩基帶通訊技術的平台型芯片設計公司,蜂窩基帶芯片和非蜂窩物聯網芯片是公司的兩大核心產品。2020年公司芯片產品營收佔比81.83%(73.64%+8.19%),蜂窩基帶芯片收入佔其中的73.64%,是公司的基本盤(見下表)。而在非蜂窩物聯網芯片領域,公司的發展潛力也是巨大的,已經取得一定成績。

報告期内,公司蜂窩基帶芯片產品銷量累計超過8,000萬套,非蜂窩物聯網芯片產品銷量累計超過4,000萬顆。2018-2020年,公司營業收入由11,539.11萬元增長至108,095.81萬元,年復合增長率達206.07%。

根據招股書的描述,在非蜂窩移動通信領域,公司不僅擁有基於WiFi、LoRa、藍牙技術的多種高性能非蜂窩物聯網芯片,也有基於北鬥導航(BDS)/GPS/Glonass/Galileo技術的全球定位導航芯片,可全面覆蓋智能物聯網市場各類傳輸距離的應用場景,公司高性能、高集成度WiFi芯片已被國内白電龍頭企業美的集團採用,也在家電和安防領域推廣成功。(難怪戰略投資者里有美的集團)

此外,在超大規模高速SoC芯片設計及半導體IP授權服務領域,基於對公司技術團隊豐富芯片設計經驗以及雄厚技術積累的認可,客戶S、登臨科技、美國Moffett、OPPO、小米等多家不同應用領域頭部企業選定公司為其提供芯片設計服務或IP授權。(結合上文的戰略投資者,我們再次看到了OPPO、小米)

而在機構看來,無論是公司的蜂窩基帶芯片還是非蜂窩芯片,都具有明顯的成長性。以下兩段部分觀點摘自招商電子。

1、蜂窩基帶芯片:國產替代市場廣闊,長期有望從物聯網向手機領域進軍。

(1)物聯網蜂窩基帶芯片:高成長賽道孕育國產新星,技術及客戶優勢明顯。1)物聯網通信模組未來3年CARG+40%;2)下遊客戶向國内轉移,國產替代需求強勁;3)行業壁壘極高,公司技術積累深厚,與下遊模組大客戶緊密合作,未來將與下遊客戶共同成長。

(2)手機基帶芯片:國内唯三具備全制式基帶能力,長期增長空間廣闊。手機基帶芯片經過多次叠代,技術壁壘極高,目前行業呈現巨頭壟斷局面。公司已經具備2~4G全制式基帶能力,目前5G基帶芯片已回片,預計2022年實現量產,標志公司對智能手機基帶芯片的技術佈局日臻完善。公司計劃在第一代5G基帶芯片在物聯網領域成功商業化後,開發推出支持5G的智能手機芯片產品。

(備注:筆者查詢招股書,這里的國内「唯三」分别指:翺捷科技、紫光展銳、海思半導體。而國際競爭對手則是高通、三星、英特爾、聯發科等。

招股書表示:公司與海思半導體、紫光展銳等企業在產品核心技術指標上存在一定差異,公司尚無已實現銷售的5G產品,公司5G芯片產品目前處於回片調試階段,主要原因係海思半導體、紫光展銳成立時間較早,在技術積累上存在一定先發優勢。)

2、非蜂窩物聯網芯片:AIOT驅動行業成長,成本優勢構築公司護城河。

受益於AIOT趨勢,非蜂窩WiFI芯片等非蜂窩芯片市場呈現穩步增長態勢,預計未來5年CARG+4.2%。公司核心非蜂窩物聯網產品為WiFi芯片,具備集成度高、成本低、落地速度快、產品叠代速度快等特點,有較強的市場競爭力。目前,公司已通過高標準白電龍頭嚴苛測試,成為國内首家大批量供貨WiFi芯片的供應商,未來公司將進一步同類客戶拓展。

行業競品對比:與巨頭尚存差距

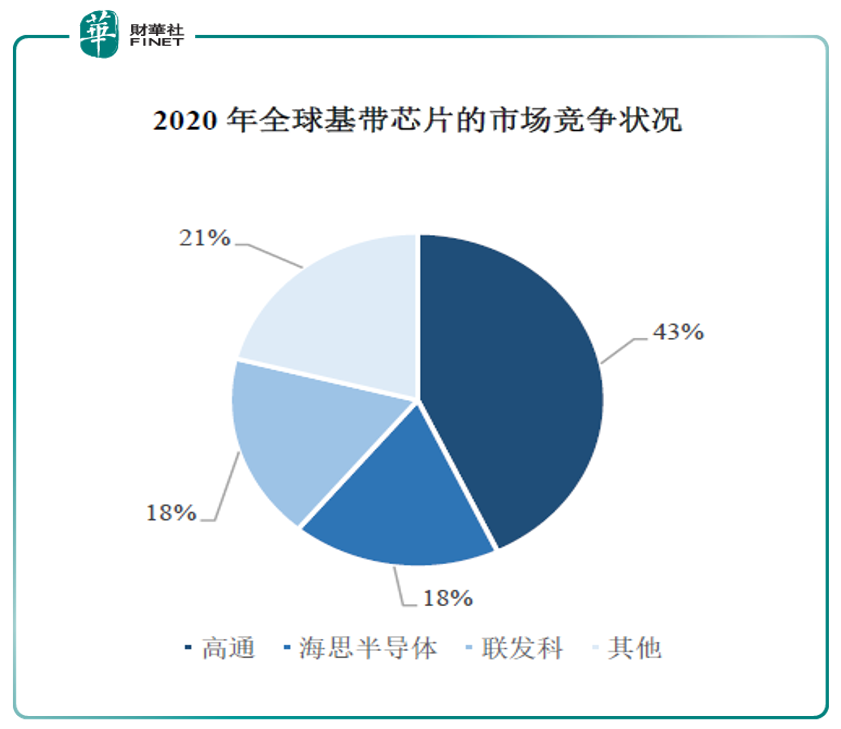

根據Statista的數據,2020年全球基帶芯片的市場競爭狀況如下:

在基帶芯片領域,根據Statista的數據,高通、海思半導體、聯發科位列2020年全球基帶芯片的市場前三名,同時,根據Strategy Analytics的數據,2020年全球基帶芯片總市場金額約為266億美元,按照此市場數據計算,公司2020年蜂窩基帶通信芯片產品佔據全球基帶芯片市場的份額為0.51%,市場份額佔比較小。

在細分市場領域,根據Emergen Research發佈的報告,2020年全球物聯網芯片市場規模達到113.7億美元,市場的參與者主要包括了高通、英特爾、三星、華為等企業。在智能手機芯片方面,根據Counterpoint Research發佈的報告,聯發科、高通、海思半導體、三星、蘋果及紫光展銳分别佔據了2020年第三季度智能手機芯片31%、29%、12%、12%、12%及4%的市場份額。

綜上,在基帶芯片各細分領域,市場份額主要被高通、聯發科、海思半導體、英特爾等龍頭企業佔據,公司作為市場新進企業面臨的競爭壓力較大。

行業内主要企業的2020年營業收入、2020年淨利潤、研發人員數量情況以及專利數量情況如下:

從上表中可看出,從公司業績來看,公司與國際巨頭的差距巨大,從國内對比來看,由於海思和紫光展銳未披露相關業績數據,我們從專利數量對比看,公司與海思、紫光展銳的差距巨大,但與樂鑫科技的專利數量差不多(2020年數據,公司專利86,樂鑫科技76)。

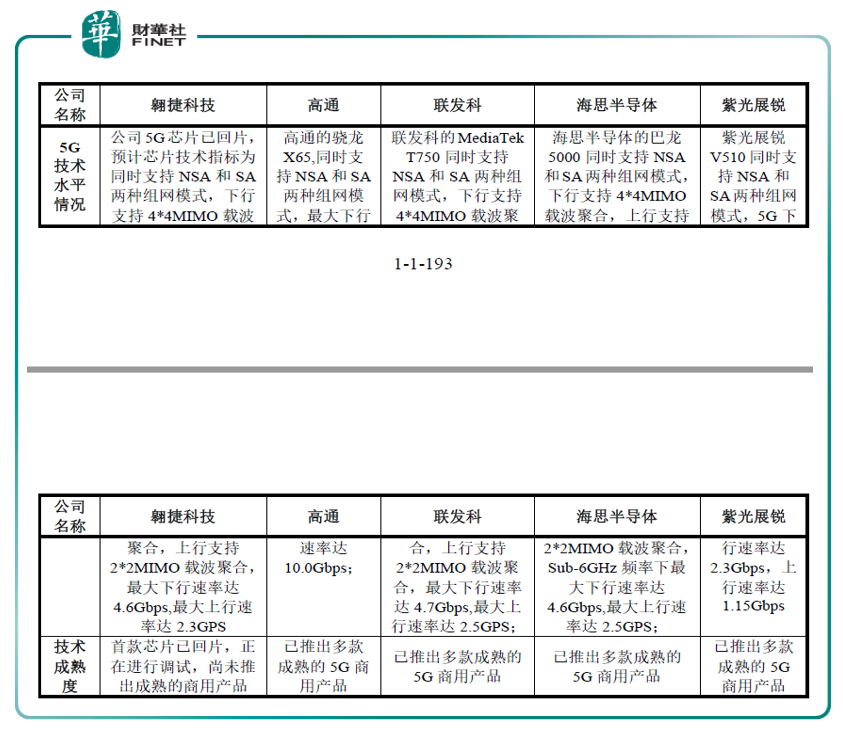

在5G芯片方面,公司5G技術成熟度與同行業可比公司的對比情況如下:

從上表可知,發行人在5G技術水平與技術成熟度方面與高通、聯發科、海思半導體、紫光展銳仍存在一定差距。招股書表示,5G芯片的最大下行速率與最大上行速率的差異主要係由於公司產品在設計時主要考慮國内市場,設計時並未加入毫米波頻段通信功能,因此上下行速率存在差異。在技術成熟度方面,高通、聯發科、海思半導體、紫光展銳已推出多款成熟的5G商用化產品,但公司首款5G芯片仍處於回片後的調試階段,整體進度與上述企業存在差距。

小結

從業務來看,公司是國内稀缺的具備全制式(2G-5G)蜂窩基帶通訊技術的平台型芯片設計公司。

從業績來看,公司營業收入近年實現高速增長。

2020年實現營業收入10.81億元,同比增長171.64%,2017-2020年間公司營業收入復合增長率高達134%。2021年前三季度,公司營業收入達到14.33億,同比增長102.70%,仍然保持高速增長,主要得益於公司第二代、第三代基帶通信芯片、移動智能終端芯片為代表的蜂窩產品,以及WiFi為代表的非蜂窩產品保持快速增長態勢。

從機構情況來看,阿里網絡為公司第一大股東,投資方有阿里、小米這樣的產業巨頭,也有紅杉、高瓴等知名投資機構。而在戰略投資者上,也有大基金二期、美的、兆易創新、聞泰科技、OPPO等巨頭加持。

從技術領域來看,公司的核心產品基帶芯片具有一定的市場前景及優勢,但與行業國際巨頭相比仍存差距,特别是在5G芯片上,公司首款5G芯片仍處於回片後的調試階段。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)