在本专题前两篇文中,笔者回顾了半导体行业发展从无到有的过程,在此过程中诞生了一系列伟大的人物和公司,以及阐述了现在第三代半导体的发展,详见文章《半导体编年史:传奇的湮灭与诞生》、《后摩尔时代:三代半导体的崛起》。

从第三篇开始写具体的投资机会,三代半导体分为碳化硅(SiC)产业链、氮化镓(GaN)产业链。碳化硅主要应用在新能源汽车和工控等领域,氮化镓器件主要应用在5G基站等领域。

本文是专题系列第七篇,继续偏重两条产业链中的碳化硅的路线。写下IDM龙头,扬杰科技(300373.SZ)。

碳化硅的优势

笔者在本专题中已连续写了多篇碳化硅路线的文章,原因在于机构看好该领域近年的成长空间。对于碳化硅的成长空间,根据天风证券的近期研报预判:

产能扩张+长晶技术提高+开发新技术将带动衬底成本每年以10%-20%的速度下行,预计碳化硅2022年将迎来增长拐点,全球市场空间约为7-10亿美元。2024-2026年为加速成长期,市场空间约15亿美元。2024-2026年为加速成长期,市场空间约21亿美元。

碳化硅目前应用最火的就是新能源领域,可以归为汽车电子的范畴。在节能减排上,碳化硅到底有何优势?

据天风证券测算:每辆车使用SiC相较于Si材料1年的能源节约测算:1)相当于每辆轿车每年节省5.5桶的油量;2)车主每年节省超过$146.15美元的电力成本;3)每年减少690kg的二氧化碳温室气体排放。

加速成长,成本降低,优势明显,那么未来市场空间如何?新能源汽车&光伏需要多少片碳化硅?

天风测算SiC在新能源汽车中6寸硅片我国用量预计2025年将超过120万;SiC在光伏领域6寸硅片用量预计2025年将超过130万片。

扬杰科技的优势

扬杰科技是老牌功率半导体IDM厂家,产品覆盖广泛。按照前瞻研究院的归类,扬杰科技是从事第三代半导体器件的厂商。(备注:IDM:半导体分立器件芯片设计制造、器件封装测试、终端销售与服务等产业链垂直一体化)

公司产品主要包括分立器件芯片、整流器件、保护器件、小信号、MOSFET、功率模块、SiC等,能够为客户提供一揽子产品解决方案。产品主要应用在电源、家电、照明、安防、网通、消费电子、新能源、工控、汽车电子等多个领域。2021上半年公司硅片、芯片和器件收入占比分别为7.20%、16.13%和75.69%。

公司深耕功率半导体领域,目前已拥有4寸和6寸晶圆生产线,并进一步规划8寸晶圆产线和对应的中高端功率二极管、MOSFET以及IGBT封装工厂,持续投资扩充晶圆制造及先进封测产能。

在MOSFET板块,公司计划加速研发SGTMOSFET、SJ-MOSFET等高端产品,积极对标国际品牌,尽早完成进口替代;在IGBT板块,公司拟加大芯片研发投入,实现IGBT芯片的量产,并加快8寸IGBT晶圆研发设计。

在研发核心优势上,根据2021年半年报的表述:

公司通过整合各个事业部的研发团队,组建了公司级研发中心。公司级研发中心在原有SiC研发团队、IGBT研发团队、MOSFET研发团队、晶圆设计研发团队、WB封装研发团队、Clip封装研发团队、新工艺研发团队、技术服务中心8大核心团队基础上,今年新增氮化镓研发团队,形成了从晶圆设计研发到封装产品研发,从硅基到第三代半导体碳化硅、氮化镓研发,从售前技术支持到售后技术服务的完备的研发及技术服务体系,为公司新品开发、技术瓶颈突破、扩展市场版图等提供了强有力的保障。

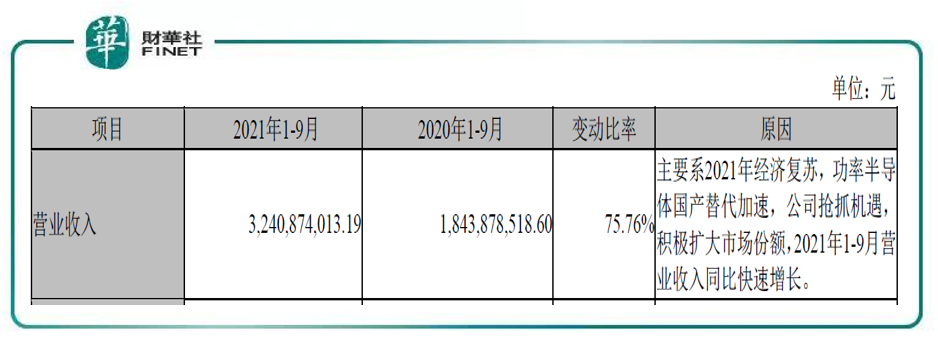

根据目前最新的三季报财务情况,公司在2021年1-9月公司实现收入32.41亿元,同比+75.76%;实现归母净利润5.65亿元,同比+115.17%。2021第三季单季度(7-9月)收入11.61亿元,同比+64.24%;归母净利润2.20亿元,同比+86.59%。

对于营收在2021年前三季度大幅增加,公司在三季报中解释为,主要系2021年经济复苏,功率半导体国产替代加速,公司抢抓机遇,积极扩大市场份额,2021年1-9月营业收入同比快速增长(见下图)。

投资机会挖掘

从股价表现来说,公司股价在去年四季度(10月初)以来快速攀升,从10月初的46元附近涨到短期最高点81.50元(11月24日),后震荡下跌至今但日线MA60(60日均线)仍然维持在62元以上。涨幅主要贡献来自11月19日-11月24日短短几天的突然爆发。笔者查询那段时间的公司公告及新闻资讯,并未发现利好消息,只能暂且归为市场波动的范畴。

实际上,去年四季度(10-12月)公司的公告非常少,只有区区6条。而在公司研报方面,Choice数据显示同期研报也只有6条。

目前无法从已公开的公告、新闻及机构研报信息解释股价的上涨原因。但笔者注意到一则信息。

扬杰科技于去年12月底在交易所互动平台中披露,截至12月20日公司股东户数为41000户,较上期(12月10日)减少2000户,环比降幅为4.65%。这已是该公司股东户数连续第4期下降,累计降幅达36.92%,而据Choice数据,第四季度(10月-12月)公司股东总户数降幅达37.17%,也就是说筹码呈持续集中趋势。

而统计同期对应股价表现发现,去年四季度(10月08日-12月31日)筹码持续集中以来股价累计上涨49.15%。具体到各交易日,33次上涨,29次下跌,其中,涨停1次。

从机构评级来看,近一个月(去年12月01日至今)该股被1家机构评级买入。预计目标价最高的是东北证券,12月1日东北证券发布的研报给予公司目标价位105.00元。

从业绩来看,笔者查询了单季度的扣非净利润情况,发现自2019年以来,公司扣非净利润呈快速上升趋势,曲线很好看(见下图)。

扣非净利润这张图,或能解释股价上涨的原因。但对应机构研究较少,目前这只股是价值尚未被市场充分挖掘的潜力股,还是股价上涨只是昙花一现,尚无法下定论。目前唯一能确定的,就是筹码呈集中趋势(股东数减少)。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)