踏入2022年,股神巴菲特与女股神“木头姐”凯西·伍德频上热搜,这是因为两人的投资组合完美诠释了美股风格的转换——从科技股转向周期股和消费需求概念股:曾搭乘科技股尤其特斯拉(TSLA.US)大涨之势而春风得意的木头姐,投资组合接连失利,而巴菲特的投资旗舰伯克希尔(BRK.US)则借助对苹果(AAPL.US)的重仓创下新高,现报48万美元/股。

这种转变在情理之中:新年以来,在美国经济复苏和就业形势良好的支持下,美联储对于货币政策的态度转趋强硬,皆因通胀率已处于让人不适的水平,收紧流动性和加息时间将可能提前,市场利率也开始上升。

在此情况下,得益于经济重启的股份(工业、出行、旅游等)、利率敏感股份(金融股)、消费类股份以及周期性股份(例如石油)重新获得了市场的注视,巴菲特正偏重于这些资产。

另一边厢,在疫情期间风光无限的未盈利科技股,曾经因为新颖技术解决了疫情封闭期间物理阻隔的不便,而实现市值的暴涨,如今却因为加息和资金收紧的预期,见顶下滑。

未盈利新经济企业的估值,一般采用其未来所产生现金流的预期,通过市场利率(或再加风险因子)折现而得。

举例来说,预期未盈利新经济企业A明年能产生净现金流100美元,明年末其股东或出资100美元进行私有化,而当前的市场利率为1%,那么可以计得A公司的净现值为198美元=(100+100)/(1+1%)。

如果市场利率增加到2%,净现值就变为196美元=(100+100)/(1+2%),比原来的198美元下降了2美元。

这是加息环境下新经济企业估值遭市场下调的理论基础。

“木头姐”麾下基金持仓基本上为未盈利新经济企业,估值遭到下调实属正常。

巴菲特与“木头姐”的持仓对比

截至2021年9月30日,伯克希尔的持仓中,信息科技占比最大,达到43.41%,因为苹果(AAPL.US)就占了42.73%;其次为金融股,占比32.24%,包括美国银行(BAC.US)、美国运通(AXP.US)等银行及金融服务类股份;第三类是消费必需品股,包括可口可乐(KO.US)、卡夫亨氏(KHC.US)等。

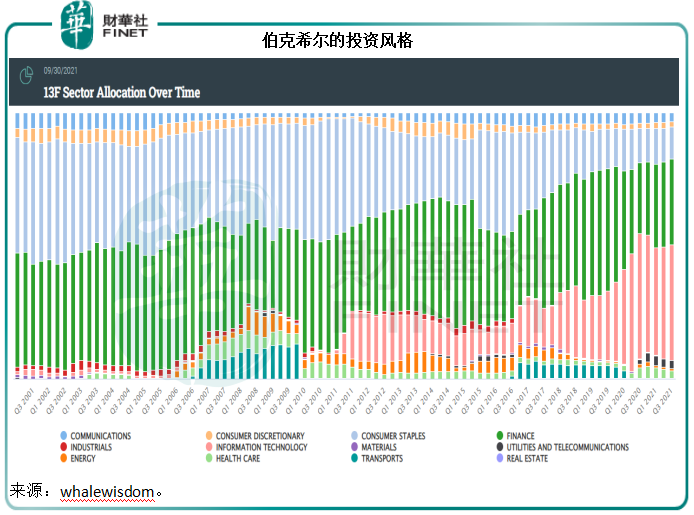

见下图,在这二十年中,伯克希尔的投资风格出现了较大转变:21世纪初(2001至2010年),金融股与消费必需品股占了大部分;2011年起,信息科技股兴起,消费必需品股在近两年的占比降至二十年来最低,或因经济向好,资金转向发展前景更佳的标的,而不再纠缠于经济下跌周期更显价值的刚性消费股,而致刚性消费股的整体表现不如大市。

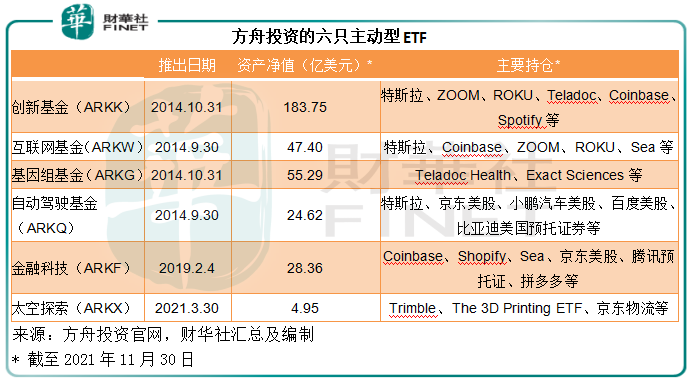

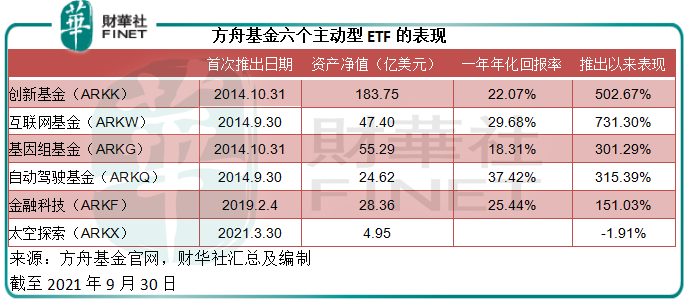

“木头姐”凯西·伍德的方舟投资(ARK Invest)到目前为止推出了9只ETF,其中6只为主动型ETF,另外3只为指数型ETF。由于我们研究的是女股神木头姐与股神巴菲特的选股态度,下文将重点观察木头姐的主动(即依靠基金经理的选股能力)型ETF。

这6只主动型ETF分别包括方舟创新型ETF(ARKK)、方舟新一代互联网ETF(ARKW)、方舟基因组革命ETF(ARKG)、方舟无人驾驶科技与机器人ETF(ARKQ)、方舟金融科技创新ETF(ARKF)以及方舟太空探索及创新ETF(ARKX)。

其中于2014年推出的包括创新基金(ARKK)、新一代互联网基金(ARKW)、基因组革命基金(ARKG)以及无人驾驶技术相关基金(ARKQ)。金融科技创新和太空探索基金分别于2019年2月4日与2021年3月30日推出。

见上图,与伯克希尔投资于更为成熟的企业不同,方舟主要投资创新企业、未盈利的新经济公司,其中特斯拉(TSLA.US)更是女股神的爱股,六个主动型基金中有三个都纳入了特斯拉,而且特斯拉在这些基金中的持股占比都在前三之列。

巴菲特与木头姐的投资回报

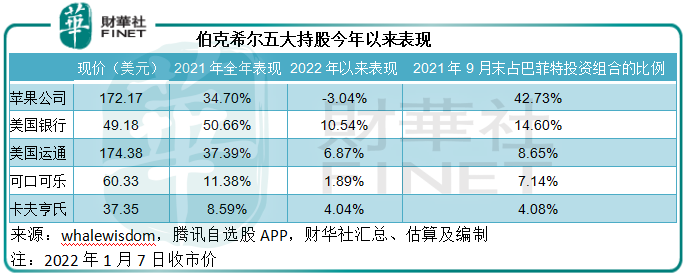

巴菲特的持仓最近的更新是在2021年9月30日,市值2934.47亿美元,较2020年末的2699.28亿美元高出8.71%,但无法知道从去年9月末到现在的表现,或可通过其五大持股今年以来的涨跌,看看大致的走向。

从下图可见,持股最大的苹果公司今年以来回落3.04%,但金融股美国银行和美国运通,以及消费必需品股可口可乐和卡夫亨氏则上涨。

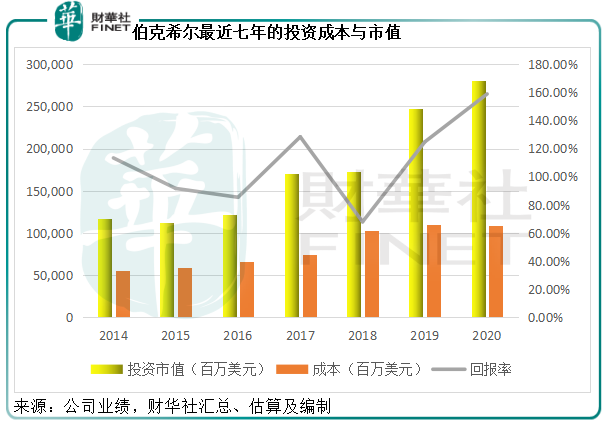

即便这些股份短暂回落,做长线的伯克希尔并不担心,因为它的买入成本低得多,到目前为止一直保持浮盈。以其2020年年报披露的数据为例,投资成本只有1086.2亿美元,投资市值却达到2811.7亿美元,回报率高达158.86%,当然这并不包括出售确认的收益、发放的股息等,如果加上这些收益,其回报率更高得多。

与伯克希尔投资组合表现要到本月稍后待其公布持仓后才能了解不同,方舟投资每天都公布基金的表现情况,投资者对其亏损的感知时刻存在。

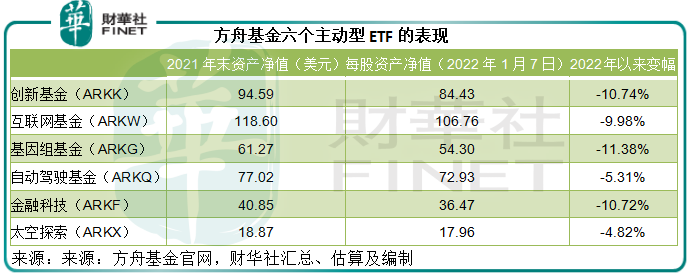

见下表,方舟投资的六个主动型基金今年以来表现并不理想,创新基金、基因组基金和金融科技基金的累计跌幅均在10%以上,互联网基金、自动驾驶基金和太空探索基金的累计跌幅也分别达到9.98%、5.31%和4.82%。

不过如果将时间拉长,从推出以来的表现看,除了去年3月才推出的太空探索基金表现未上轨道,以及2019年才推出的金融科技基金只有两年表现之外,推出满七年的另外四个基金均有三倍以上累计涨幅(截至2021年9月末),而如果按一年年化回报率计算,有四个基金的年化回报率在30%以上,“女股神”依然实至名归。

两位股神虽然投资风格迥异,但投资表现实际上都不俗,他们的投资手法是否有值得参详的地方?

两位股神的投资风格比较

上世纪40年代末五十年代初,巴菲特曾师从投资圣经《聪明的投资者》的作者、“华尔街教父”格雷厄姆,并在后者于1926年参与组建的格雷厄姆·纽曼公司当了两年的分析师,可谓深谙价值投资之道。

格雷厄姆主张分析企业盈利、资产及未来前景,以寻找具有安全垫的证券,在过去,这通常指的是价格低于净现值(即价格低于清算的剩余价值)。

巴菲特的投资风格多少带有这一经典投资学的味道:重视股票的内在价值——综合财务状况、业务表现、发展前景之后得出的净现值与股价之间的差距,内在价值越高,意味着潜在升值潜力越大,反之亦然。

从巴菲特的投资组合可见,他钟爱消费型股票,这是因为消费型股在经济下行时具有一定的风险抵御能力,事实上对于美国投资者来说,苹果公司也属于消费型股,因为手机已经成为不能离开的消费品,而美国是苹果公司最大的市场。

其次是金融股,因为巴菲特最了解金融股,尤其保险股与银行的属性,所以这类股份不仅占了组合的重要比重,也是他获取低成本资金的主要来源——GEICO等保险公司是伯克希尔的合并业务,所以并没有出现在投资组合中,但却是伯克希尔主要的收入及盈利来源。

木头姐的理念,则是发掘那些有可能改变世界的创新科技。在她买入时,这些企业可能名不见经传,但凭借革新技术,它们有可能成为新兴产业中的佼佼者。特斯拉就是典型的例子。

以创新基金ARKK为例,这是木头姐净值最高的ETF,也涵盖了其他五个基金的概念。

于2014年10月31日推出的ARKK投资于颠覆性创新科技。何为“颠覆性创新”?指的是科技赋能的新产品或服务,有潜力改变世界运行的方式。ARKK覆盖的包括得益于以下科技研究领域的新产品或服务、技术改进和升级发展的企业:

1)DNA技术以及“基因革命”

2)自动驾驶、机器人和储能

3)人工智能以及“新一代互联网”

4)金融科技创新

风格:如此可见,巴菲特投资的是自己熟悉、得益于消费和经济发展、有防御作用的股份,经过历史验证业绩良好、估值偏低(即现价与他所预期的估值存在差距)的公司;木头姐投资的是未来,在未来能改变世界的新兴经济企业,这些企业当前的盈利可见性很低,但发展潜力巨大。

集中度:伯克希尔的集中度偏高,苹果公司占了其美股总持仓的42.73%,前十大持股占美股持仓总量的88.46%;方舟投资相对来说较为分散,就创新基金而言,截至2022年1月10日止持仓最大的是特斯拉,占投资组合的比重只有8.37%,前十大持股合共占其组合的比重为52.62%。

换手率:伯克希尔身体力行做时间的朋友,whalewisdom的数据显示,其2021年9月末季度的换手率只有11.63%,前十大持股与前二十大持股的持有时间分别长达29.60个季度(相当于7.4年)和26.8个季度(相当于6.7年)。

方舟投资的换手极高。创新、互联网、基因组、自动驾驶、金融科技五个ETF在最近一个财政年度的换手率分别为71%、120%、45%、86%和78%。

以创新基金为例,2014年刚推出时,创新基金占比最大的行业分别为:互联网软件及服务(21.1%),代表企业有阿里巴巴、Facebook、谷歌、领英、腾讯、推特等;软件(14.7%),代表企业有Salesforce。

到2021年10月末,阿里巴巴、腾讯、谷歌、Facebook、Salesforce已经绝迹,持仓最大的行业分别为软件(18.7%),代表企业有Zoom;生物科技(18.4%),代表企业有Exact Sciences;汽车(11.2%),主要为特斯拉。

值得注意的是,最近在众多新经济股见顶后,木头姐已开始减持头部持仓股,以特斯拉为例,2021年10月末时的持股量达到214.76万股,到2022年1月7日只剩下115万股。

可见木头姐的轮换极快,这其实与她的投资风格相符——跟随新经济概念的转变而变,这与伯克希尔买入并持有的价值投资理念截然不同。

对投资者的启示

很多人奚落木头姐最近的投资失利,但正如前文所述,木头姐的基金自推出以来的表现仍跑赢大部分基金的年度回报,却被选择性忽略。正如在木头姐春风得意时,大家都奚落巴菲特错过科技股大牛市一样。

巴菲特与木头姐是两种投资风格,当市场转换主题时,他们的表现出现倒置正正符合其投资理念。

所以两位投资者给我们的第一个启示就是:不要管“股神”神不神,把握市场脉搏,了解市场的风向变化,在对的时候做对的事。

举例来说,当预期美国降息放水时,可以预料到科技股将大涨,这时候投资木头姐概念股正当时;当预期美国加息周期提前来临时,可以预料到保守型投资将在可预见的将来成为新的主题,巴菲特属意的收息股或许能在资本市场的风声鹤唳中避过风暴。

取两位股神之长,在正确的选择,这要求投资者有独立思考的能力,具备大局观,避开当前热门的板块,根据经济发展周期的客观洞察提前布局。

虽然巴菲特与木头姐关注的领域、投资理念、投资期限并不相同,但是他们都拥有同一个令人敬畏的特质——了解所投资的公司。

巴菲特的价值投资,本身就要求对公司的业务、前景和财务状况有非常透彻的了解,从而发现该公司所蕴含的价值是否与市价存在差距,这个差距就是投资回报。木头姐要投资未来,也必须对所投资公司有深刻的理解,才能预判到颠覆性影响力能否创造价值。显见,了解投资的公司才是取得成功的关键。

所以,投资者要致胜其实不难,掌握股神这一两大特质自然无往不利:审时度势,了解投资的标的。

毛婷

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)