中式餐饮品牌在近年来如雨后春笋般活跃起来,快餐、休闲餐饮、酒馆和火锅等细分赛道均诞生出了众多龙头。

要说能站在中式餐饮C位的,还是火锅市场。火锅系中餐第一大赛道,且也是增长最快的市场之一,所以可以看到呷哺呷哺(00520.HK)和海底捞(06862.HK)这两家龙头品牌相继登陆资本市场后疯狂开店抢滩市场大蛋糕。

作为空间广、易连锁的一个市场,赛道中的选手们不会让海底捞和呷哺呷哺二分天下。火锅届的战火还远远未结束,海底捞和呷哺呷哺上市之后,不少火锅品牌也对资本市场蠢蠢欲动。

2021年9月,粤式火锅龙头——捞王向港交所递交了招股书,扩张的野心显露无遗。不过,时隔4个月,捞王IPO的进度尚无消息。

而近日,又一家火锅品牌也希望能与前三者相聚港交所,大有华山论剑之势。1月12日,七欣天国际控股有限公司(下称“七欣天”)在港交所披露了招股说明书。七欣天拟上市募资的用途与前三者大同小异:扩张门店和增强供应链。这也是每一家餐饮品牌共同的“作战”方向。

拼专利的“另类”餐饮企业

七欣天于2006年在苏州成立,成立之初主营来自缅甸的野生海鲜螃蟹。后来逐渐扩展至更多品类的海鲜,如虾、鲍鱼、鱿鱼和墨鱼等,并进一步延伸至火锅领域。

这种模式,便是七欣天提到的“一锅两用”,即顾客先食用秘制炒海鲜,随后可在锅中加入汤底开始涮火锅。

炒海鲜+火锅,对吃货来说真有口福。从这个角度看,七欣天是火锅和海鲜单品相结合的餐饮品牌,与很多只提供火锅或地方菜的品牌相比显得十分“另类”。

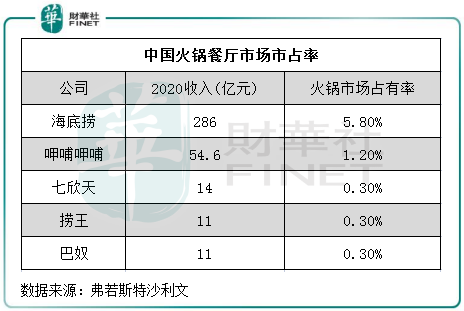

然而,正是七欣天这种“一锅两吃”的打法,使其成为国内第一大海鲜餐厅品牌,市场份额为1.2%;同时按收入计,公司还是国内第三大火锅连锁餐厅,市占率为0.3%。

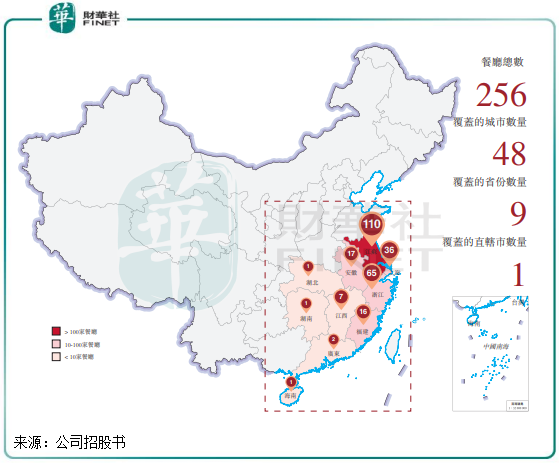

要知道,目前七欣天门店总数仅为256家,虽远不及海底捞1500+餐厅和呷哺呷哺1000+餐厅,但相较于门店数700+的小龙坎、马路边边和谭鸭血火锅等品牌相比,七欣天的收入规模却更高。

此外,七欣天“另类”的地方还在于,将自身演进成为一家“创新型企业”。

我们都知道,无论作为哪一家连锁餐饮品牌,除了要有清晰的品牌定位和强大的管理能力外,还需要创新来进行点缀。这主要体现在产品的创新方面,当然,餐饮产品的创新壁垒并不高,容易被竞争对手模仿。

那七欣天是如何将自己打造成其认为是创新型企业呢?

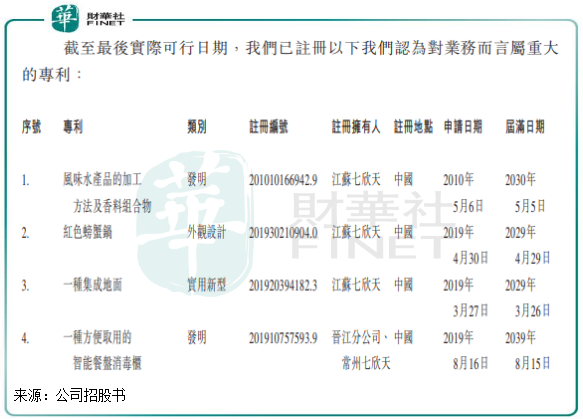

目前,公司在国内有4项专利,包括混合调料及浆料、螃蟹锅。同时还在申请螃蟹的低温保鲜技术、杀菌即食南美白对虾的加工方法在内的七项专利,甚至火候控制、调料和佐料添加时间也被其认为是专利,不过没有向国家申请专利。

据悉,七欣天的低温保鲜技术已经应用在了蟹产品的保鲜上,且成效显著。去年前三季,其采用的低温保鲜技术生产的蟹达到了528吨的产能。该技术延长保质期及确保相对较低的损耗率,其由仓库运送至餐厅的活蟹耗损率低于5%,而行业平均海鲜损耗率超过10%。

实际上,不只是七欣天,包括海底捞、呷哺呷哺和捞王在内也都有在拼创新能力,拥有各自的专利。对于餐饮业来说,产品和供应链方面的创新是必不可少的,一是防止品牌老化,二是可以保持产品品质和提升运营效率。

其中,海底捞更是拥有逾100件专利,如插座、摆盘、吃法甚至是开瓶器都有自己的专利。捞王也有属于自己备餐柜方面的专柜,其汤料配方有自己的知识产权。

相对于其他竞争对手,七欣天的专利更偏向于为食材保鲜、加工技术等方面,显得更加务实。

翻台率不算高?

翻台率,指的是餐桌的重复使用率,翻台率高,意味着能在有限的空间和有限的营业时间内,让座位的流动率提高,营收也会显著提升。

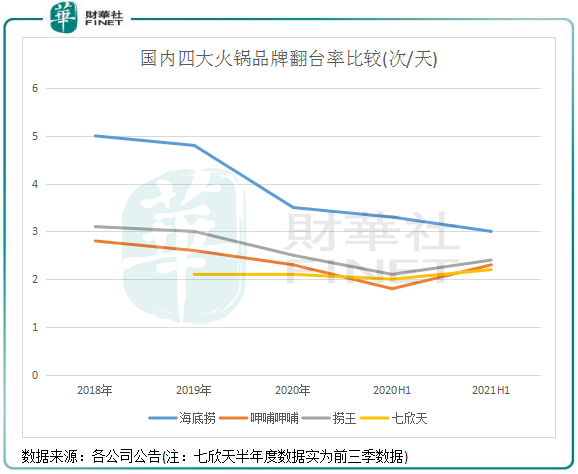

近年来,包括海底捞、呷哺呷哺和捞王在内的火锅品牌翻台率都有所下滑,主因是门店加密带来的客流量下滑以及疫情的冲击。七欣天的翻台率2019年以来不但较为稳定,同时还略有上升,但翻台率并不高。

对于翻台率不如其他三大火锅品牌的原因,财华社认为主要有三点:

1.七欣天的品牌效应不强,导致其在走出江苏省的过程中压制到翻台率的提升。海底捞的翻台率之所以遥遥领先于其他品牌,很大原因是其品牌效应强大,为其扩张打下了基础。

2.门店布局较为密集,带来一定程度的分流效应。目前,在七欣天256家门店中,有高达110家(比重43%)位于江苏省,有超过8成门店位于江浙和上海地区,门店密度较高。近期海底捞和呷哺呷哺“壮士断腕”,原因就是为了重新梳理店面布局以提升翻台率。

3.炒菜+火锅组合的饮食方法,导致顾客就餐时间更长,影响到翻台率的提升。在大众点评APP中,有多位网友提到门店“人多”、“排队时间长”。公司平均翻台率只有2.1次/天,顾客还需花时间排队,表明店内就餐人员的就餐时间并不短。

不过,相较于其他三家火锅品牌,七欣天的翻台率更稳,2021年前三季还略有提升,由上年同期的2次/天提升至2.2次/天。在低基数下,实现翻台率的增长相较于其他品牌显得更容易一些。

高净利率有何门道?

值得留意的是,尽管翻台率不高,但并不影响七欣天的赚钱能力。券商数据显示,3次/天是海底捞的盈亏平衡性,而七欣天2.1次/天的翻台率就可以实现了盈利。

2019年、2020年、2020前三季及2021年前三季,七欣天的营收分别为12.85亿元、14.26亿元、9.91亿元及14.8亿元,增长亮眼。同期的净利润分别为0.8亿元、1.72亿元、0.99亿元及2.59亿元,疫情也阻挡不了七欣天的赚钱能力。

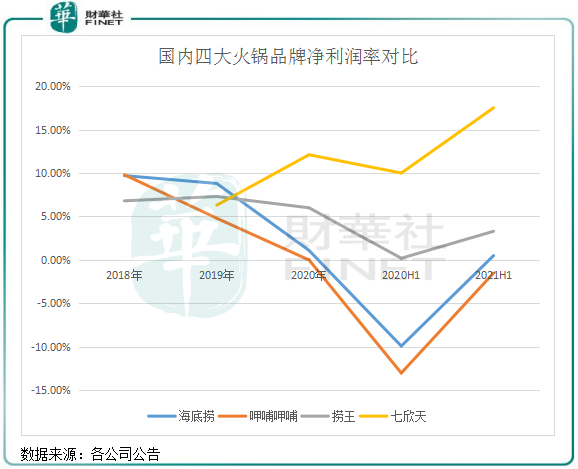

比海底捞、呷哺呷哺和捞王更强的地方在于,七欣天的净利率远远将前三者甩至身后。2020年,公司净利率为12.1%,前三者中最高的也不过7%。

客流不高,为何七欣天却那么挣钱呢?是因为有供应链优势吗?

实际上,七欣天并不如海底捞一样拥有上中下游的完整供应链,其上游供应链相对欠缺,只是在中游的仓储和中央厨房方面有所布局。所以七欣天在原材料和耗材成本方面较海底捞更高,2020年占营收比重为47.7%,海底捞为42.8%。

之所以净利率高,或许与七欣天的业务模式和员工成本控制有关。

七欣天相当于快餐和火锅的结合,这种模式能让七欣天外卖业务较其他火锅品牌更强。

外卖业务是七欣天仅次于餐饮运营的第二大业务,且近年来该业务增长迅猛。在2020年,七欣天外卖业务收入为2.2亿元,占收入比重为15.5%,远高于同期海底捞、捞王分别为2.6%及5.3%的比重。外卖业务收入比重高,那员工也就可相应减少了,毕竟七欣天的翻台率本来就不高。

2019年,七欣天整体桌数和员工的比重是0.99,到了2020年提升至了1.25,餐厅对员工的需求量在减少。同时,与海底捞一样,七欣天的员工薪酬也实施计件制,计件制的作用是大幅提升员工的工作积极性,提升店面运营效率。

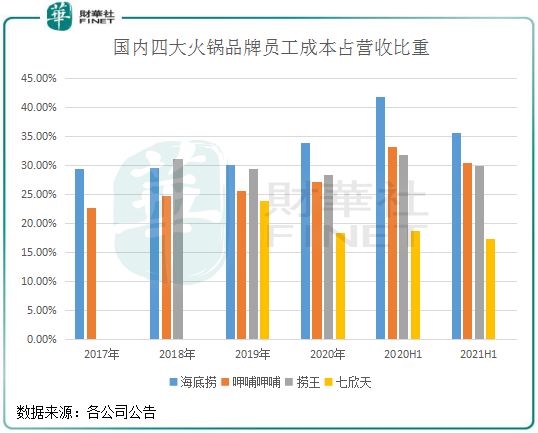

上图可以看到,2019年以来,七欣天的员工成本占营收比重均低于其他三大火锅品牌,且不断下滑,有利于增加利润。不过,七欣天目前大部分员工都是来自第三方外包。

相对而言,海底捞的员工制度在餐饮业是非常优异的,2020年离职率低于10%,员工平均月薪8500元,七欣天的员工2020年平均月薪为6000元,差距较大,同时也不及捞王同期8300元的员工平均月薪。

小结:七欣天“一锅两用”的业务模式,是其盈利能力显著强于其他火锅品牌的原因。同时也存在店面布局密集、服务质量欠佳和翻台率低等问题。当公司的门店开到一定数量,整体运营效率将会更具挑战,对公司翻台率的提升也带来一定的考验。

2022年-2024年,七欣天计划分别新开门店70家、100家和130家,扩张的野心很大,不过面临着较大的偿债压力。由于店面快速扩张和股东分红,2021年9月底,公司流动负债达3.16亿元,同期流动资产为2.13亿元。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)