最近由九安醫療代表的「妖股」行情(截至1月17日,九安醫療又漲停了),帶火了醫療板塊的整體拉升。醫療板塊里,近期中藥、醫療器械輪番上漲,點燃了2022年的股市「第一把火」。本週又有這麽一家專注醫療服務的公司即將開始申購——華康醫療。

華康醫療,發行日期為1月19日,申購代碼為301235,擬公開發行A股2640.00萬股,其中網上初始發行673.20萬股,預計募資4.47億元,募資主要投向補充流動資金;技術研發中心升級項目;營銷及運維中心建設項目等。

概述

公司係專業從事醫院淨化工程(手術室、ICU、實驗室、無菌病房、中心供應室等)的設計、安裝及維修,是專業提供智能化潔淨室整體解決方案的高新技術企業。

主要產品及服務類别包括:(1)醫療淨化係統集成;(2)醫療設備銷售;(3)醫療耗材銷售;(4)醫療淨化係統的運維服務。

公司是醫療淨化係統第一梯隊服務商,自成立以來,公司先後為華中科技大學同濟醫學院附屬協和醫院、湖北省人民醫院、武漢大學中南醫院等多家醫院提供醫療淨化係統集成服務。

2020年公司醫療淨化係統業務項目中標金額為9.45億元,規模位居行業前列。按照公司2020年醫療淨化係統集成業務收入45,714.41萬元,市場佔有率約1.38%左右;按照2020年中標金額9.45億元計算,公司市場佔有率約2.86%左右。

報告期内(2018-2020年),公司分别實現營業收入42,722.83萬元、60,215.01萬元、76,182.10萬元,淨利潤2,971.57萬元、5,868.70萬元、5,260.48萬元。

截至2021年9月末,公司實現營業收入49,499.48萬元,較上年同期增長25.33%,實現扣除非經常性損益後歸屬於母公司股東的淨利潤3,117.01萬元,較上年同期大幅增長。

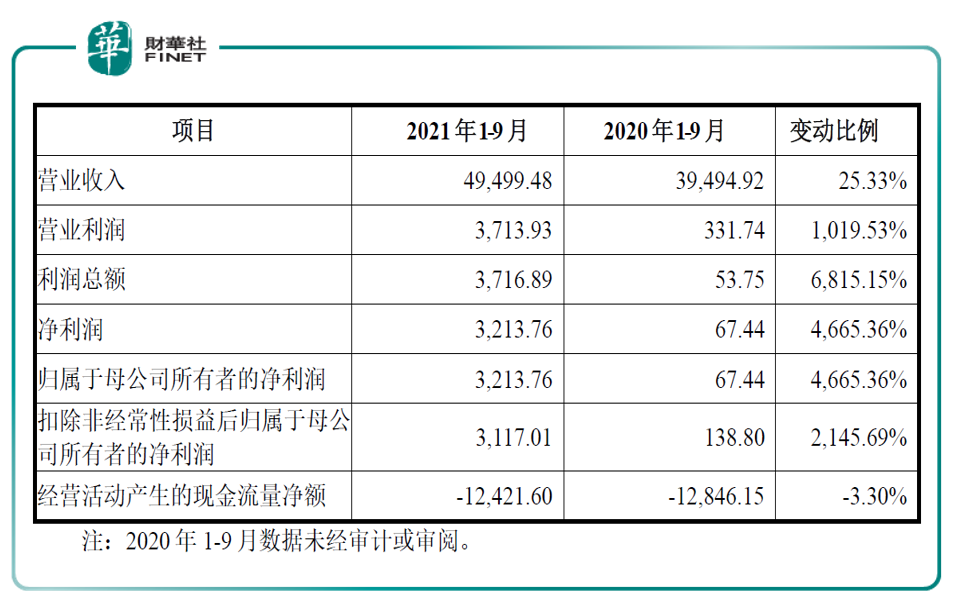

受疫情影響,公司2020年1-9月醫療淨化係統業務實現收入較少,導致2020年1-9月實現淨利潤較少;隨著疫情的緩解,公司業務恢復正常,2021年1-9月公司醫療淨化係統集成業務開展情況良好,完工項目較多,營業收入增長幅度較大,毛利率逐步回升,2021年1-9月公司實現的淨利潤相應增長(見下表)。

股份公司設立時,股東有復星投資、陽光人壽等知名機構參與。

同行業對比

公司主營業務為醫療淨化係統集成業務,以及醫療設備和耗材的銷售。報告期内(2018-2020、2021上半年),公司醫療淨化係統集成業務收入佔主營業務收入的比例分别為90.89%、86.74%、60.37%和80.19%。

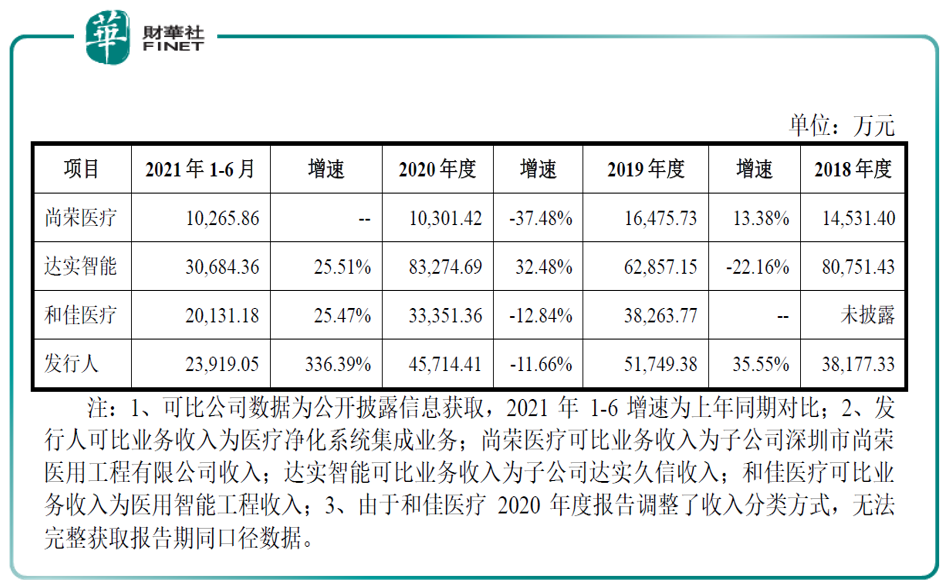

據招股書,公司選取達實智能、尚榮醫療和和佳醫療作為其同行業可比上市公司,其中,達實智能全資子公司達實久信與發行人醫療淨化係統集成業務高度相似,尚榮醫療和和佳醫療均在部分業務板塊中有部分業務與發行人醫療淨化係統集成業務相似。

報告期内,發行人醫療淨化係統集成業務收入與同行業的比較情況如下:

對於2021年上半年的情況,據招股書:

2021年1-6月,發行人醫療淨化係統集成業務實現收入23,919.05萬元,較2020年同期增長336.39%,增長較快的原因主要是公司2020年下半年以來醫療淨化係統業務訂單大幅增加,2021年上半年完工項目較多,同時,2020年上半年受疫情影響完工項目較少。

同行業可比上市公司中,和佳醫療2021年1-6月較上年同期增長25.47%,達實智能2021年1-6月較上年同期增長25.51%,因此2021年1-6月較上年同期發行人與和佳醫療、達實智能均實現增長,增長趨勢相同。但由於發行人總部位於湖北武漢,2020年上半年受疫情影響,2021年1-6月增幅相對較大。

研發情況

截至2021年6月30日,公司及子公司共擁有發明專利2項,實用新型專利102項、外觀設計專利9項,另有多項專利正處申請過程中。公司掌握了新風採集及過濾技術、節能型二次回風技術、新風深度除濕節能技術、淨化機組一拖多係統獨立控溫技術、潔淨手術室全景監控技術、潔淨手術室標本可視技術、潔淨科室醫用氣體報警技術、自動高溫排水降溫處理技術、四管製冷熱源節能技術等核心技術。

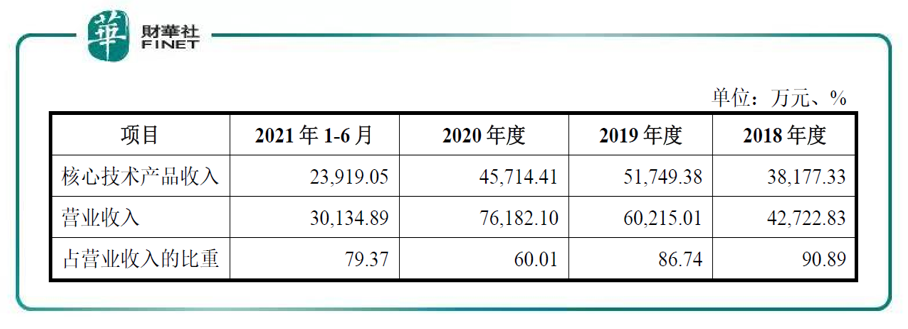

報告期内,發行人上述主要核心技術產品收入佔當期營業收入的比重情況如下:

截至2021年6月30日,發行人擁有專業研發人員104人、佔員工總數12.70%,全部為大專以上學歷,研發團隊中有建築工程設計、自動化控制、計算機、暖通、機電、電氣等多專業人員。擁有核心技術人員6名。

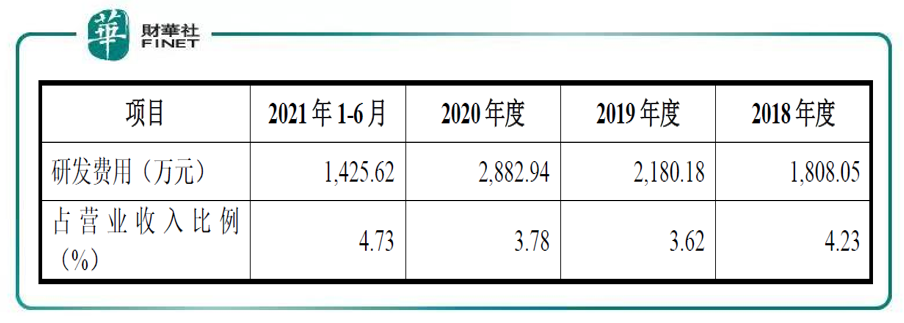

報告期内,發行人的研發費用佔營業收入的比重情況如下:

筆者好奇的算了下研發人員的薪酬狀況。按2021年上半年情況來看,研發費用總額1425.62萬元,其中,研發人員的薪酬為786.92萬元,按照104名研發人員來計算,平均每人每月薪酬約1萬元左右。

此外,研發費用佔營收比例也較小(報告期内低於5%,見上表),這個數據表明,公司的科技含量可能並不高。

財務壓力大

由於公司下遊服務的客戶都是醫院,而項目要建設完工達到驗收標準後,才能結賬,公司中標項目後,前期就要先墊資開工。這就導致公司的應收款很高。

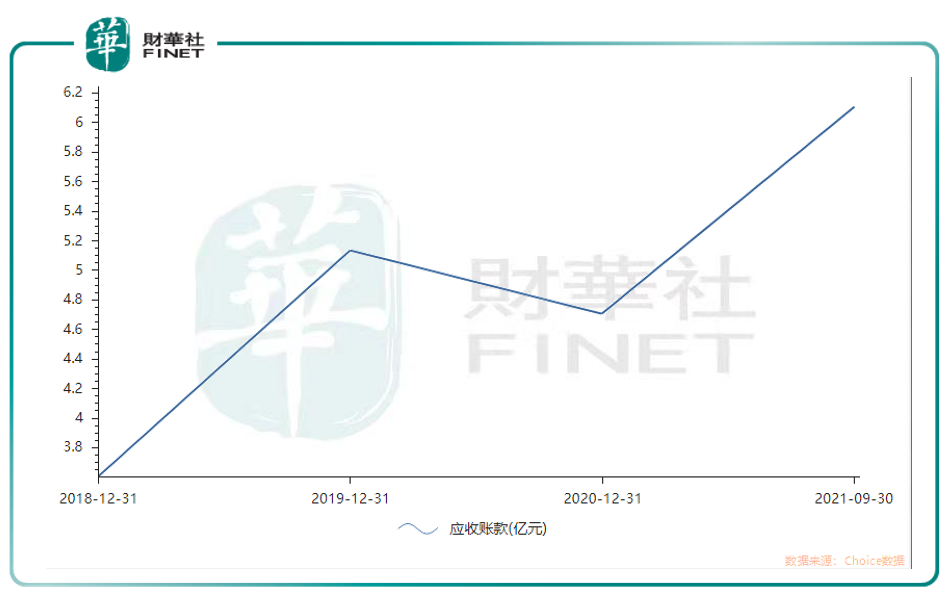

公司2018年至2021年三季報,應收賬款分别為3.60億、5.13億、4.70億及6.11億元(見下圖),應收賬款週轉天數高達232天。

雖說醫院的項目都是財政預算,錢早晚會收回來,但是時間拖的太長也會增加公司的財務成本。

2021年前三季度公司財務費用高達560.96萬元,金額雖然不是很大,但公司的整體淨利潤也就幾千萬(2021年前三季度歸母淨利潤3,213.76萬元)。若按此計算2021年前三季度財務費用佔淨利潤比值,為17.45%,很高了!

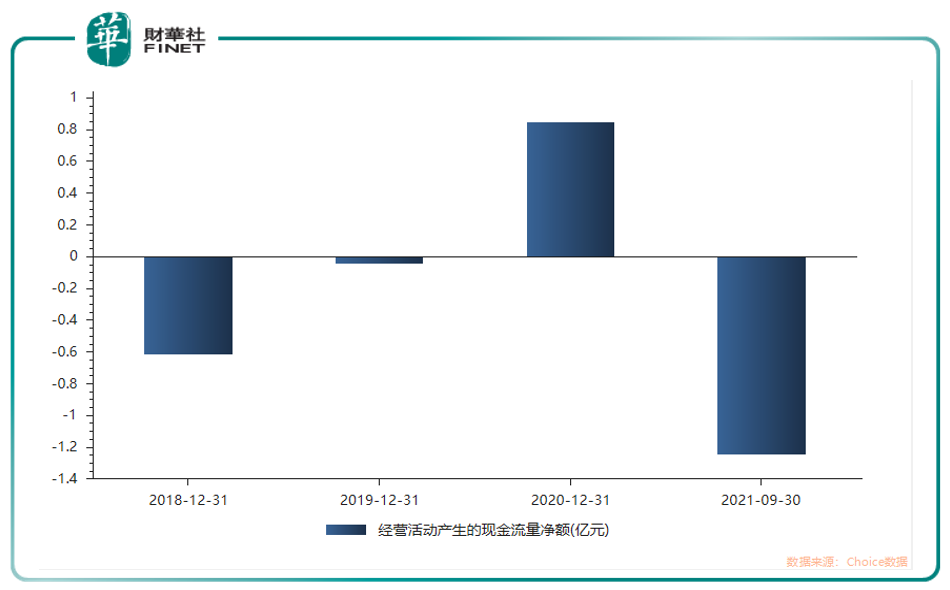

此外,現金流方面也是比較差的,連續三年内只有2020年現金流淨額是正數,其他均為淨流出,2021年三季報淨流出1.24億元(見下圖)。

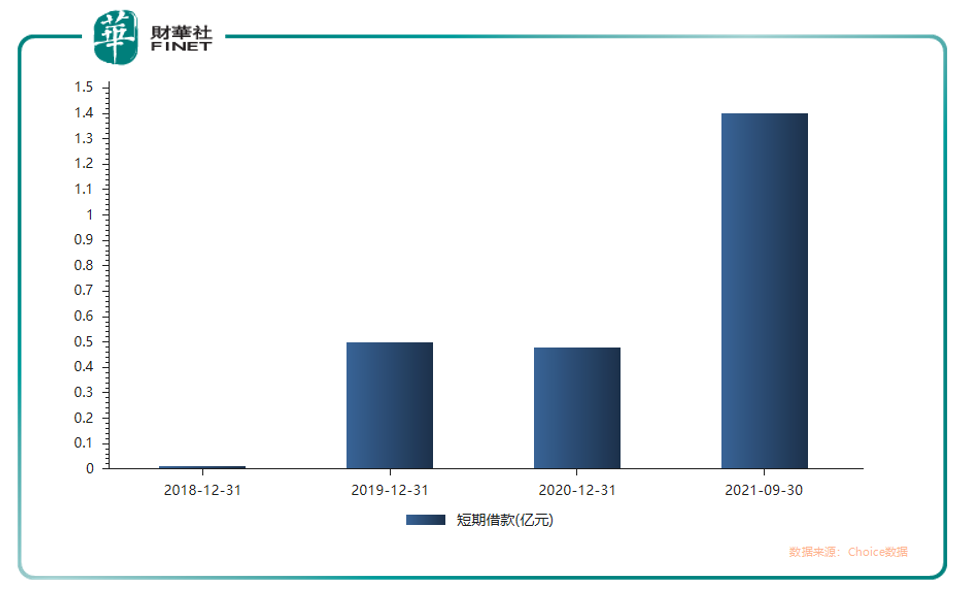

項目要欠款,現金流又差,那公司要維持日常的運轉就要借貸,2018年至今,公司的短期借款餘額從100萬元(0.01億元)增加至1.4億元見下圖)。

小結

招股書中公司提示到:「我國醫療淨化係統行業集中度較低,參與企業較多,行業呈現總體技術水平與項目實施能力參差不齊的現狀。」簡單來說,就是行業集中度低,競爭劇烈。從市佔率看,按照公司2020年醫療淨化係統集成業務收入45,714.41萬元,市場佔有率約1.38%左右。而公司還是行業中的龍頭,市佔率才個位數,行業競爭可見一斑。

此外,由於行業特殊性,公司財務資金壓力較大:應收賬款、財務費用佔營收比例、短期借款這幾個數據都比較大。而從研發費用情況來看,公司的科技含量也不算高。

從以上數據總體來看,公司上市後表現如何,不好說。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)