1月24日,巨化股份发布2021年业绩预增预告。2021年度,公司实现归母净利润10.1亿元到11.9亿元,同比增加959%到1148%,约10倍的增长。

其中,第四季度单季度公司实现归母净利润7.5亿元到9.3亿元,同比增加1221%到1538%,业绩呈现加速之势,超市场预期。

1月25日,公司股价大幅跳空高开近4%,而后在大盘调整的背景下,依旧收涨4.94%,目前市值327.2亿元。

巨化股份缘何业绩大涨,给投资者又能带来什么启示?

受益新能源“带货”,PVDF供不应求

对于业绩大增原因,巨化股份提到,主要产品的毛利率上升和主营业务收入增长,提高了主营业务盈利水平。其中就包括受益新能源行业“带货”的PVDF产品。

众所周知,新能源行业的发展可以用高歌猛进来形容。

中国汽车动力电池创新联盟的数据显示,11月,我国动力电池装车量20.8GWh,同比上升96.2%,环比上升35.1%,与新能源汽车产销量增长遥相呼应。

调研机构SNEResearch预测,到2023年全球电动汽车对动力电池的需求将达406GWh,而动力电池供应预计为335GWh,缺口约18%。到2025年缺口将扩大到约40%。未来新能源汽车的渗透率继续提升,以及储能赛道的开启,对于锂电池的需求都会持续放量。

而聚偏氟乙烯(PVDF)作为锂电池正极材料中不可或缺的粘结剂,自然价格也水涨船高了。

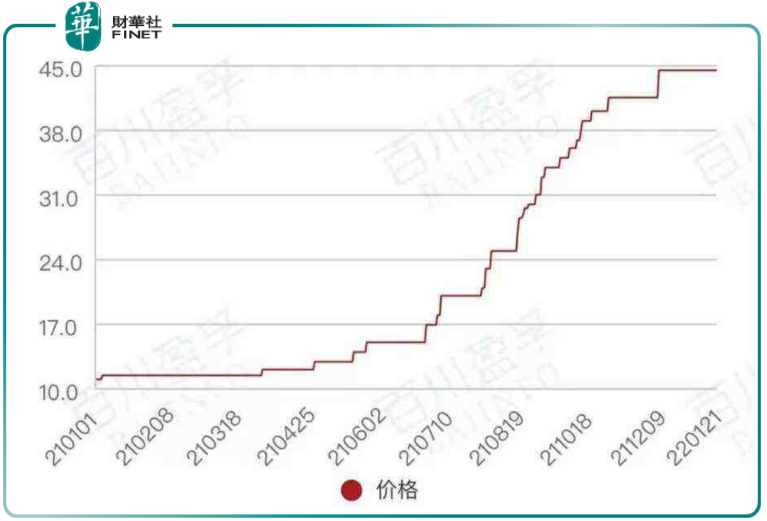

从2021年4月起,在供需结构紧张的情况下,PVDF价格急剧走高,截至12月,国内华东地区PVDF粉料、粒料和电池级产品价格分别为34、31和44.5万元/吨,分别较年初增长了386%、343%和305%,涨幅可谓巨大。

而巨化股份实际从事PVDF行业超十年时间,经历多年的生产技术工艺积累,具备稳定生产较高级别PVDF的能力。

巨化股份在投资者互动平台称,将新增2.35万吨/年的PVDF,助力公司迎业绩拐点。此前,公司曾表示,公司1万吨/年PVDF已建成3500吨/年,剩余6500吨/年预计2022年上半年建成,产品包括涂料级、太阳能背板膜用、水处理膜用、电线电缆用、锂电池粘结用等PVDF树脂等品种。

2021年前三季度数据显示,公司包含PCDF在内的含氟聚合物材料,营收占比为13.75%,仅次于制冷剂及基础化工产品,随着未来下游需求高企,占比将会进一步提高。

能耗双控之下,制冷剂行业强者恒强

另一方面,巨化股份的营收大头,占比超35%的制冷剂产品也是其净利高速增长的主要原因之一。

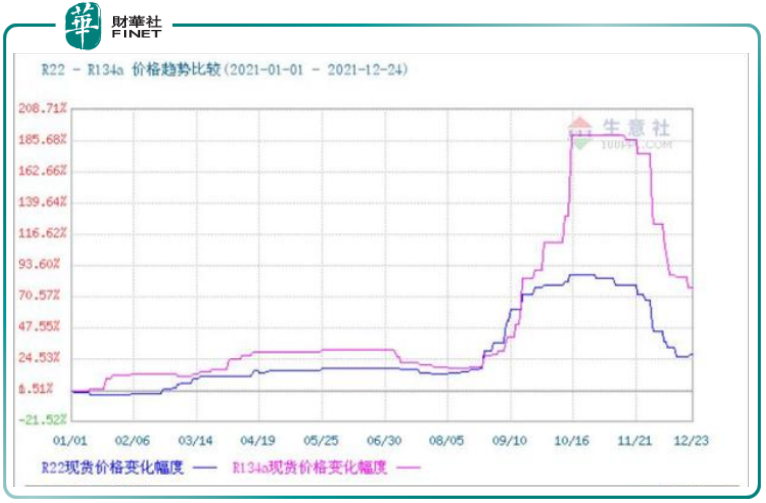

经历过了2020年疫情叠加基线首年价格战的“至暗时刻”,制冷剂行业已逐渐迎来了发展拐点,2021年下半年起,在能耗双控趋严、原材料货源紧张价格大幅上涨等成本面支撑作用下,二、三代主流制冷剂价格开始进入上行区间,据百川盈孚数据显示,下半年以来R134a最高价格涨至5.1万元/吨、R125最高价格为5.7万元/吨、R32价格为2.2万元/吨、R22最高价格为2.7万元/吨。

当然,产品涨价只能解释营收变化,为何公司的利润也快速增长?

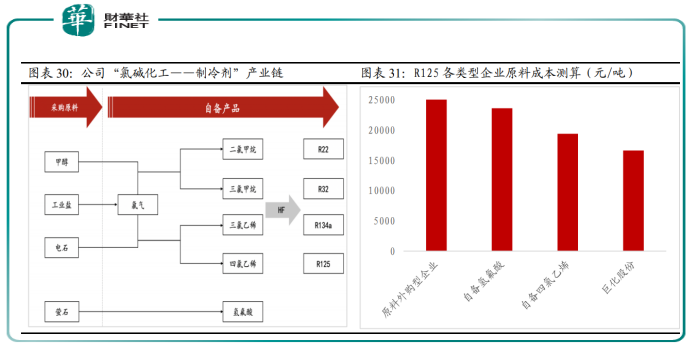

原因在于制冷剂价格上行幅度不仅足以覆盖主要原材料氢氟酸、氯化物的价格涨幅,且使得制冷剂价格与原材料成本之间的价差明显好转,从而拉动巨化股份的净利润的提升。

更为重要的是,能耗双控与限电限产等强监管政策在一定程度上加大了部分周期行业企业的经营压力与生产成本,中小企业的生产空间与竞争力更是倍受挤压。

而龙头们比如巨化股份,具备规模优势与产业一体化优势,受益于在双限政策下的行业格局演变,进一步提升市场份额,获取更为丰厚的利润空间。

除了成本优势外,巨化股份还自备热电厂,内供电能为公司提供本埠60%的用电量,并且还有雄厚的资本实力购买绿电以保证生产经营的正常运行,抗压能力突出。

早在三代制冷剂配额争夺战开启之前,巨化股份就定下了三代制冷剂市占率50%的目标,目前来看,夺取这“半壁江山”是指日可待。

结语——

巨化股份是化工细分赛道的龙头,从大方向来看,三代制冷剂价格可能就此摆脱2020年以来的低点,进入上行通道。在加上新能源对PVDF的拉动等等,巨化股份盈利水平修复也并非是短期趋势。

制冷剂上游原材料萤石、电石、液氯、氢氟酸属于高能耗、高排放产业,结合目前的“双碳”政策环境来看,能耗管控很难放松,所以行业集中度提升的逻辑大概率能继续保持。

不过值得一提的是,十一月中旬以来,受到“双限”逐渐放宽、原材料成本支撑减弱等影响,制冷剂价格出现下滑,包括PVDF行业的产能扩张也在如火如荼的进行,未来的产品价格是否面临继续调整,这一点不可不防。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)