时间就像哈利波特手中的魔法棒,上一秒还停留在上个世界,挥手间仿佛就进入到了另一个世界。

进入2022年,A股仿佛被施了魔法一样,变得让投资者无所适从——2021年涨破天际的赛道股今年持续暴跌,2021年无人问津的养殖、旅游、酒店、银行、保险等板块则持续反弹。

从业绩与股价之间的关系来总结2022年A股现状就是:亏损越多涨幅越大,盈利越好跌幅越深!

具体表现为,养殖股、航空股等2021年业绩预亏动辄百亿元,但是二者2022年以来(截至2022年2月11日,下同)涨幅分别约为4%、5.47%;锂电池、光伏、CXO2021年业绩增长幅度达到数倍甚至数十倍,然而这些板块2022年跌幅分别达到16.31%、13.76%和26%。

难怪有股民开玩笑称,2022年炒股难度不亚于谷爱凌在冬奥会上跳的1620超高难度动作!

分化的2021年——养殖、航空百亿级预亏,新能源、CXO历史级盈利

2021年市场风格显着,锂电池、光伏等行业在“碳达峰、碳中和”光环下呈现高景气状态,行业基本面持续向上,相关公司盈利情况达到前所未有的历史级高度。在这样一种背景下,资金不断涌入高景气赛道,进而助推赛道股出现了业绩与估值双提升的“大卫斯按两下”现象。

与之形成鲜明对比的是,受到各种不利因素影响的航空、养殖等板块,在2021年出现了前所未有的亏损,甚至预计亏损金额达到了百亿元级别。

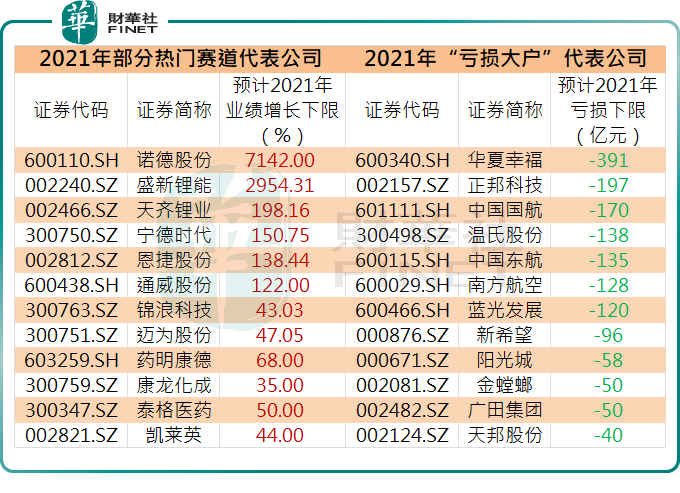

在高景气赛道行业中,以锂电池、光伏和CXO最具代表性。财华社统计资料显示,不仅锂电池、光伏和CXO等公司业绩普遍预喜,而且2021年业绩预增幅度超过100%的公司比比皆是,甚至部分公司业绩预增幅度超过10倍。例如诺德股份(600110.SH)预计2021年净利润增幅超过70倍,盛新锂能(002240.SZ)2021年业绩预增幅度约30倍,全球锂电池龙头宁德时代(300750.SZ)业绩大超预期……

相反,航空、养殖、建筑建材等行业出现了前所未有的亏损,其中航空板块受疫情影响较大几乎陷入全行业亏损,并且亏损情况极为严重。例如,仅“三大航”预计2021年亏损额合计在368亿元~433亿元。

代表公司方面,中国国航(601111.SH)预计2021年度净亏损为145亿到170亿元,去年同期净亏损144.09亿元;中国东航(600115.SH)预计2021年净亏损110亿到135亿元,去年同期亏损118.35亿;南方航空(600029.SH)预计2021年亏损额113亿元至128亿元,去年同期亏损108.42亿元。

此外,受猪肉价格大幅下跌影响的养殖板块也是2021年“亏损大户”的代表,其中温氏股份(300498.SZ)、天邦股份(002124.SZ)、正邦科技(002157.SZ)、唐人神(002567.SZ)和新希望(000876.SZ)预计2021年亏损累计达455亿元左右,而牧原股份(002714.SZ)也是在2021年第四季度出现亏损。

代表公司方面,温氏股份预计2021年度亏损130亿元至138亿元,正邦科技预计2021年度亏损182亿元至197亿元,天邦股份预计2021年度亏损35亿元至40亿元,傲农生物(603363.SH)预计2021年亏损10.8亿-12.8亿,唐人神预计2021年度亏损9.8亿元-11.5亿元……

奇怪的2022年——亏损越多涨幅越大,盈利越好跌幅越深

当投资者还沉浸在“好赛道不用看估值”的时候,市场在2022年画风突变——2021年业绩大幅预增的锂电池、光伏和CXO等板块大幅杀跌,2021年亏损金额巨大的旅游、机场、航空、养殖等板块却扭转跌势涨幅居前。

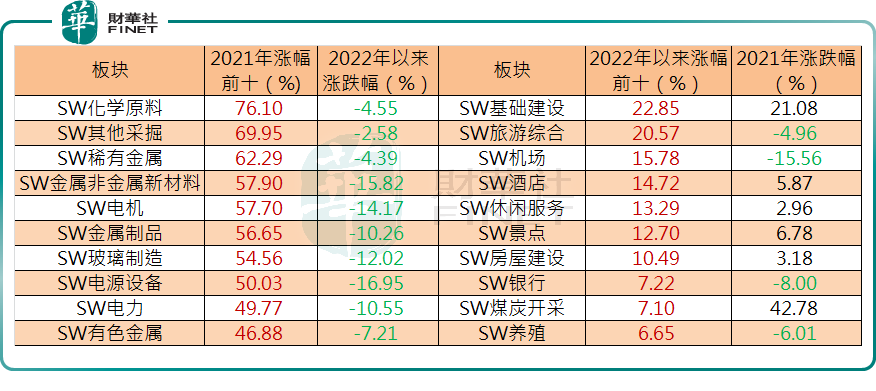

从申万行业涨跌表现来看,一方面,2021年涨幅位居前十的行业包括化学原料、稀有金属、电源设备等,其2021年涨幅均超过50%;反观2022年以来,以上行业年内无一上涨。另一方面,旅游、机场、养殖等2021年亏损严重的行业,却出现在2022年涨幅榜前列,而以上行业在2021年股价表现校对较弱。可以看出,行业表现方面出现了显着的转势。

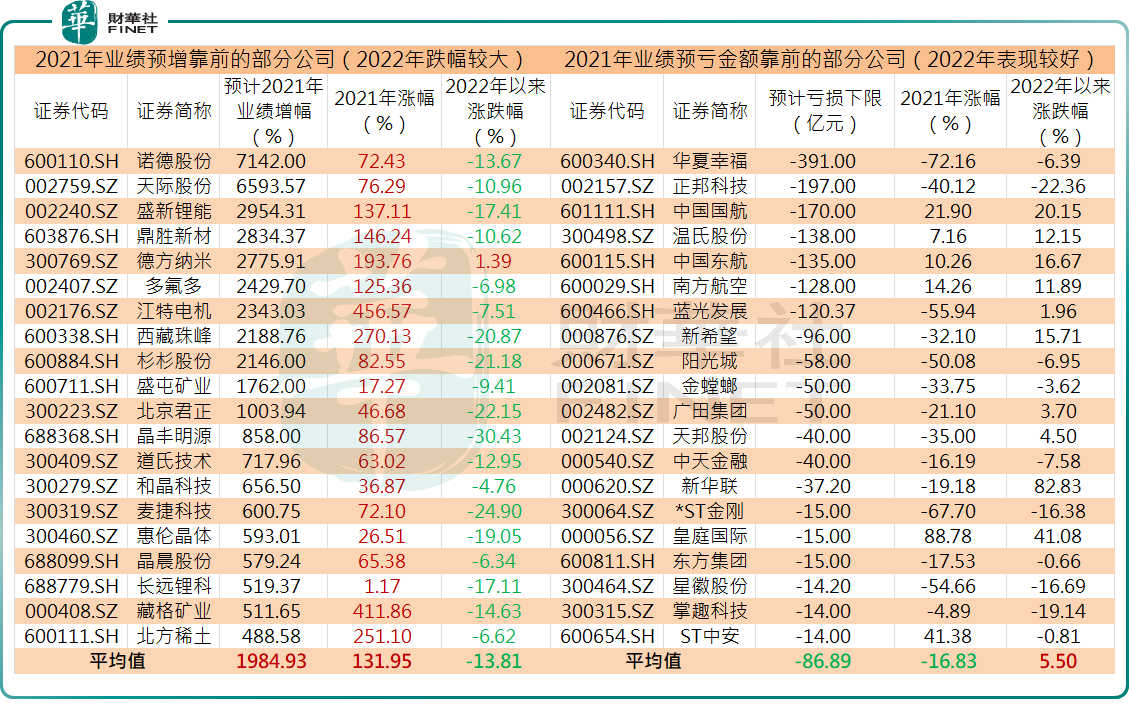

个股方面同样如此,财华社统计资料显示,2021年业绩预增幅度排名前20的赛道股中(以锂电池、半导体为主),2021年业绩预计增长幅度的平均值为1984。93%,其中以上20家样本股在2021年涨幅平均值达到了131.95%,然而其2022年以来股价平均跌幅达到了13.81%。

另一个角度来看,2021年预计亏损金额靠前的20家公司(例如养殖股、地产股、航空股、建材股等),2021年股价涨幅的平均值为-16.83%,表现弱于市场。但是以上20家公司2022年以来股价涨幅的平均值达到了5.5%,表现远强于市场。

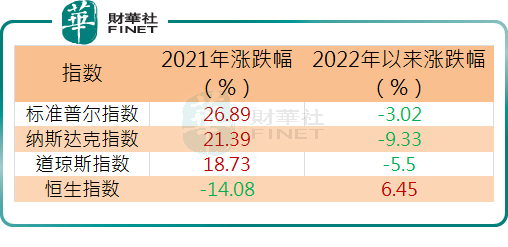

实际上,不仅板块和个股的市场表现如此,不同市场之间的表现同样如此。例如,香港恒生指数2021年涨跌幅在全球主要市场中排名落后(跌幅14.08%),但是2022年以来恒生指数却逆势上涨且涨幅领先(涨幅6.45%)。

资料显示,2021年道钟斯指数、纳斯达克指数和标准普尔指数全年累计涨幅达到18.73%、21.39%和26.89%,而同期香港恒生指数跌幅为-14.08%;与之形成对比的是,2022年以来(截至2022年2月11日)道钟斯指数、纳斯达克指数和标准普尔指数累计跌幅达到-4.40%、-11.85%和-7.29%,而同期香港恒生指数涨幅为6.45%。

因此可以看出,2022年市场风格与2021年存在截然相反的表现,不同市场之间、不同板块之间、甚至不同个股之间,均出现了逆转。

最后,回到投资的本质,2022年看似扭曲的市场背后,其实是“均值回归”在发挥作用。

一方面,回顾2021年,市场出现了业绩优异的赛道股可以不看估值的现象,例如业绩增速在30%左右的眼科龙头市盈率一度超过200倍,甚至券商机构对个别龙头股的预期已经给到了2060年。同时,以集中持有赛道股的基金(新能源基金、CXO基金)在过去三年、五年实现了远超预期的涨幅,这种收益率长期来看这本身就需要均值回归。

另一方面,也应该客观看待赛道股的回档,不能丑化赛道股。短期来看,赛道股在涨幅数倍甚至数十倍后,调整属于正常现象(哪怕股价腰斩,部分成长股过去5年累计涨幅依然惊人);长期来看,以新能源为代表的赛道股依然是市场中少有的基本面具备显着优势的行业,而只要基本面能够维持长期增长,那么待估值回落到合理水准后,股价再创历史新高也并非没有可能。

总而言之,价值永远有效——乖离率越大,越有可能均值回归。当然,A股市场往往会出现“偏离——纠偏——纠枉过正”的现象,因此当那些能够改变世界的公司,以及不会被世界改变的公司的股价出现“纠枉过正”的时候,要敢于“贪婪”;当人人高喊“不用看估值”的时候,要多一份“恐惧”。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)