CRO巨頭藥明康德(603259.SH,02359.HK)於2月15日公佈了2021年度業績快報,其營收和歸母淨利潤增長強勁,超出預期。

2月16日,該公司A股股價高開2.42%,截至收盤最終上漲4.16%,近三日已累漲近18%。

全年業績延續強勁增勢超預期

藥明康德於2000年12月在無錫成立,主要為全球生物醫藥行業提供全方位、一體化的新藥研發和生產服務,是業内為數不多能覆蓋從臨床前CRO,臨床CRO到CDMO的全產業鏈龍頭。

具體來看此次的業績快報,該公司2021年的營收為229.02億元,同比增長38.5%;歸母淨利潤為50.97億元,同比增長72.19%;扣非淨利潤為40.64億元,同比增長70.38%。

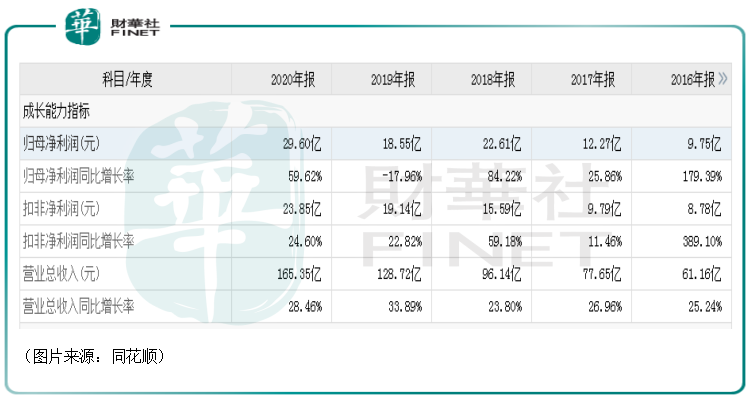

對比往年的數據,藥明康德2021年的業績延續了2020年的增勢。目前也已有多家券商機構表示,該公司業績快報披露的2021年業績超出了預期,並表達了對藥明康德後續發展前景的看好,給予了「買入」評級。

分業務來看:化學業務(WuXi Chemistry)方面,2021年實現收入約140.9億元,同比增長約46.93%,其中小分子藥物發現、工藝研發和生產服務(CDMO)分别實現收入同比增長約43.24%、49.94%。

測試業務(WuXi Testing)方面,2021年實現收入約45.25億元,同比增長約38.03%,其中實驗室分析及測試服務實現收入同比增長約38.93%,若剔除器械檢測外的藥物分析與測試服務,實現同比增長約52.12%;臨床CRO及SMO收入同比增長約36.20%。

生物學業務(WuXi Biology)方面,2021年實現收入約19.85億元,同比增長約30.05%。

細胞及基因療法CTDMO業務(WuXi ATU)方面,2021年實現收入約10.26億元,同比下降約2.79%,其中中國區細胞及基因療法CTDMO業務增長迅速,實現收入同比增長約87%,部分緩解了美國區業務受到部分客戶上市申請遞交延遲帶來的下降衝擊。

國内新藥研發服務部(WuXi DDSU)方面,2021年實現收入約12.51億元,同比增長約17.47%

雖然相較於以往,藥明康德的業務板塊劃分有些變化,但是從以上業績拆分仍可看出化學業務板塊的小分子藥物發現、工藝研發和生產服務(CDMO)是2021年收入高增長主要驅動力。

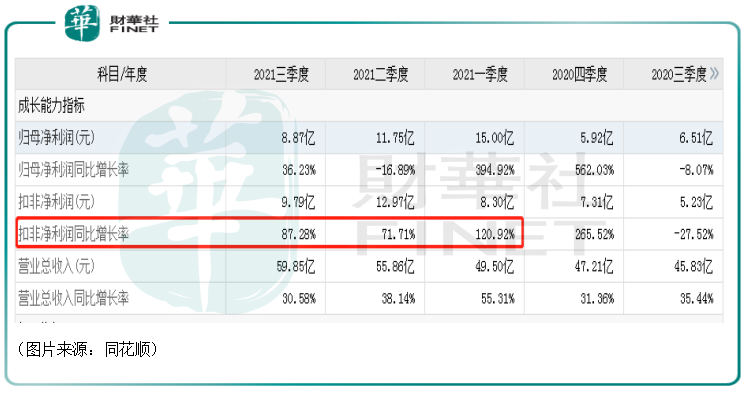

從單季度的業績來看,藥明康德在2021年第四季度實現營收63.81億元,同比增長35.16%,實現歸母淨利潤15.35億元,同比增長159.29%,實現扣非淨利潤9.58億元,同比增長31.05%。

結合前三季度的業績增速不難發現,該公司2021年第四季度的扣非淨利潤增速相較於前面三個季度的扣非淨利潤增速有比較明顯的下滑。不過,這種情況的出現很大程度上也是藥明康德2020年第四季度扣非淨利潤基數較高所致。

暴跌4成的股價能否就此回暖?

雖然藥明康德2020年、2021年的整體業績表現非常不錯,但是其股價在長期上漲後於2021年下半年開始持續下跌,至今累計跌幅已經接近4成。

而藥明康德的股價走勢也是整個CRO概念板塊的一個縮影,股價持續大幅下跌也導致了不少投資者對CRO行業以及行業龍頭藥明康德前景的看衰。

其實,CRO行業素有新藥研發「賣水人」之稱。這就意味著只要新藥研發的腳步未曾停下,那麽CRO行業就有需求和發展前景。

根據Evaluate Pharma數據,全球醫藥研發費用將從2017年的1651億美元增長到2024年的2039億美元,復合增長率為3.1%。

由此可見,從全球範圍來看,醫藥外包所依賴的新藥研發市場仍有望繼續增長。

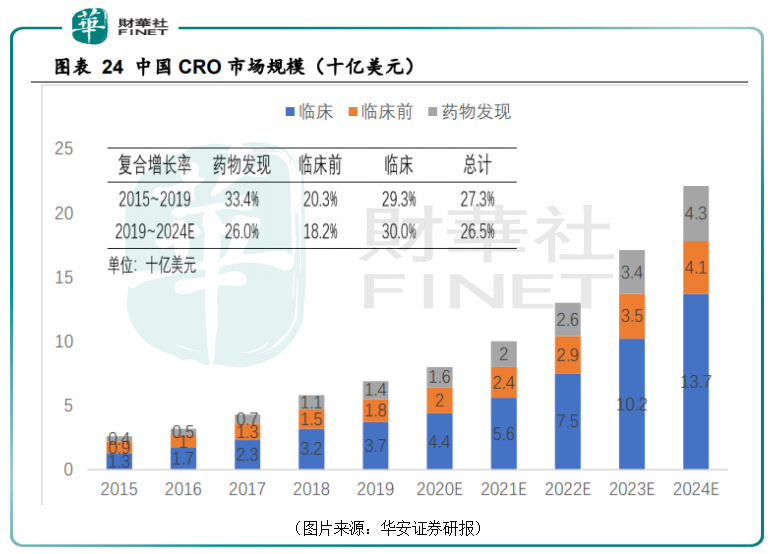

與此同時,雖然中國的CRO行業相較於歐美等發達國家而言起步要晚不少,但是中國的CRO行業發展十分迅速,是當下行業發展的熱點區域。

數據顯示,全球藥物研發外包服務市場CRO市場規模由2015年的443億美元增至2019年的626億美元,復合年增長率為9%,預期2024年將增至961億美元,復合年增長率為8.9%。

而2015年至2019年中國CRO行業整體復合增速是全球復合增速的兩倍以上,預計到2024年中國CRO市場將達到221億美元,復合增速達到26.5%,其中臨床板塊佔據最大份額達到137億美元。

「錢景」所在自然也吸引了許多外國企業前來中國掘金。而相較於這些跨國而來的競爭對手,藥明康德在中國算是本土作戰,具有多方面的比較優勢。

另外,相較於中國其他的同行而言,藥明康德作為覆蓋整個外包產業鏈的龍頭也有望在行業迅速發展中分得更多「蛋糕」。

該公司也在此次的業績快報中對2022年各業務板塊的業績作出了預估。

其中,藥明康德預計化學業務板塊2022年收入增速相較2021的收入增速將近翻番;該公司預計測試業務、生物學業務2022年收入增長將延續近幾年的勢頭;細胞及基因療法CTDMO業務板塊2022年將是個業務發展的轉折之年,藥明康德預計收入增長有望超過行業增長速度;而國内新藥研發服務部業務2022年將叠代升級以滿足客戶對國内新藥研發服務更高的要求,該公司預計收入會有一定程度的下降。

總的來看,除了國内新藥研發服務部業務預計收入將出現一定程度下降外,其餘幾項業務均有望繼續增長,其支柱板塊化學業務2022年的收入增速更是有望實現翻番。

值得一提的是,縱向來看,目前藥明康德的估值已經大幅回落,已經低於歷史平均值不少。

綜合而言,CXO行業前景依然向好,藥明康德身為行業龍頭也預估自己的業績將延續增長,而其估值水平經過大幅回落後也合理了很多,其股價的確有止跌回升的希望。

在這個地方,投資者或許不應過分看空,還需密切關注後續的走勢。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)