随着新能源汽车的产销量节节提升,渗透率逐渐提高,相对于下游旺盛的需求,锂电上游材料端的整体产能吃紧,这种供需矛盾将导致“城墙之外的企业越过雷池”踏入锂电大门,以迅雷不及掩耳之势切换到锂电赛道,分食红利。

基于以上逻辑,2022年A股或将诞生一批“锂电新贵”,他们身上的标签往往是化工、医药、钛白粉等,一次扩产或一笔定增,一夜之间摇身一变就成为新能源概念股。

丰元股份(002805.SZ)成立于2000年8月,原本是以草酸化工行业起家,老本行是草酸产业,公司是国内草酸生产的龙头企业,目前形成了工业草酸、精制草酸、草酸衍生品合计 10 万吨/年的产能规模,在技术、质量及环保治理等方面均保持了行业领先优势。

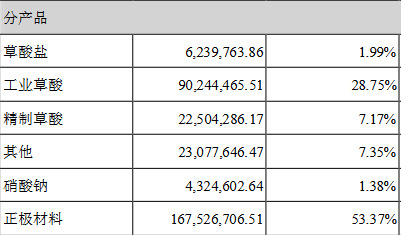

自 2016 年在深交所上市后,在保持传统优势产业草酸化工业务的同时,重点战略转型开始发展新能源锂电池正极材料产业。目前,这两大业务成为公司的核心业务。2021年上半年正极材料占营收比重为53.37%,草酸类产品占营收比重为37.91%,如下所示:

关于锂电产能规划布局,公司目前布局正极材料产能共计 35 万吨,其中,磷酸铁锂现有明确的产能规划为 15 万吨,分别是安庆基地的 5 万吨,枣庄基地原有 1 万吨,枣庄拟新建的 4 万吨,还有云南项目规划的一期 5 万吨磷酸铁锂。云南项目 20 万吨正极材料中现在确定的是一期 5 万吨磷酸铁锂项目。

关于产能扩张的动机,丰元股份表示,产能扩张是基于现有客户的订单需求,其他头部下游客户受限于目前的产能导致没能深入合作,一旦新建产能陆续释放,将会有进一步的合作。

生产线扩产情况与2022年产能预期如下:

安庆基地的一期 2.5 万吨磷酸铁锂建设已经启动,预计2022年下半年完工逐步投产;

枣庄新规划的 4 万吨磷酸铁锂产线建设也会尽快启动;

尤其是在云南项目方面,2022 年 1 月,丰元股份发布公告称,预计在云南玉溪投资建设总规模 20 万吨锂电池高能正极材料项目及配套建设相应规模的锂盐、磷酸铁项目,2025 年前分期完成。项目拟分三期建设。其中,一期 5 万吨磷酸铁锂项目预计于 2022 年 3 月开工建设。

2022 年 10 月底前云南项目的第一条 2.5 万吨生产线预计完成试生产,加上枣庄本部原有的磷酸铁锂 1 万吨产线,总体来说,磷酸铁锂的产能预计2022年年底可以达到10 万吨。三元的产能预计2022年年底在 1.5 万吨左右。

一期项目建设黏土锂提锂中试线,中试线生产规模初定 1000 吨/年,计划 2022 年年底建成。后续两期项目在条件具备情况下具体投资进度、规模、顺序根据实际需求推进。

新建产线的资金主要来源于自有资金、银行贷款、市场融资还有政府基金支持等多种方式。

上游布局方面,2021上半年就开始着手布局上游产业,最终选择云南玉溪,基于以下几点原因:

首先是,当地资源丰富,玉溪的黏土锂矿,除了包含所需的锂资源外,还含有铁,可用来补充磷酸铁锂中的铁源,还有磷矿和镍矿资源;

其次是,当地有产业配套基础,现有一定规模的黄磷、磷酸、氢氧化镍的产能和炼铁生产能力;

第三是,云南水电资源丰富,且是绿色清洁能源,电力成本低,且有利于降低碳排放;

第四是,玉溪有良好的营商环境,享受西部大开发政策,企业所得税为15%。

原材料采购的策略,丰元股份和核心供应商签订了长期合作协议,锁定了量,交易价格方面是根据市场行情来决定。

下游客户方面,磷酸铁锂产品目前的客户以比亚迪和鹏辉能源为主,比亚迪占比最大;常规三元产品目前的客户主要是小动力行业的头部企业;高镍三元产品目前产能较小,主要客户是鹏辉能源和远东电池。

自2021年7月起,公司接收到的比亚迪对磷酸铁锂的定期定量采购需求,正式开始批量供货。丰元股份在第三季度供应给比亚迪的产品占公司同期磷酸铁锂销量的一半,这也让比亚迪成为其最重要的下游客户之一。

2021年11月25日晚,丰元股份披露,全资子丰元锂能与鹏辉能源签约,自2021年12月至2022年12月鹏辉能源将向丰元锂能采购磷酸铁锂及镍钴锰酸锂(镍5系、高镍8系)产品,总合同金额约8亿元,该合同预计会对公司 2022 年度财务状况和经营成果产生积极的影响,业绩估计会飞一波。

新客户方面,头部的下游生产企业都有陆续在接触中,但由于目前的产能受限,只能等产能的释放节奏再安排。

值得一提的是,目前丰元股份已成为宁德时代的合格供应商,待公司产能进一步释放后,就会进入下一步的合作。

正因为丰元股份在锂电板块的转型比较顺利,落地的项目与客户订单均稳健,吸引不少投资机构的眼球,就在2022年1月27日,公司接待韶夏资本等11家机构调研。回顾过往,丰元股份近一年共接待134家机构158次调研。

两次定增,梅开二度,三元与铁锂两手抓,兼具磷酸铁锂和三元材料的量产能力。

2022 年 1 月,丰元股份董事会审议通过了定增事项——公司计划非公开发行募集资金总额不超过 94000 万元,拟发行A股股票数量不超过53,379,661股,用于引进国内外先进生产设备,建成年产 5 万吨锂电池磷酸铁锂正极材料生产线,该项目总投资 92043.56 万元,拟使用发行募集资金 71400 万元。公司控股股东、实际控制人赵光辉先生承诺认购金额不低于 3000 万元且不超过 9000 万元。

其实在2021年,丰元股份就完成过一次定增,当时共发行人民币普通股(A股)32,561,505股,募集资金总额4.5亿元,募集资金净额4.41亿元,用于“年产1万吨锂离子电池高镍三元材料建设项目”和“补充流动资金项目”。

业绩预告显示,2021年扭亏为盈,实现归属于上市公司股东的净利润:4800 万元–5500 万元;扣除非经常性损益后的净利润:4450 万元–5150 万元。

业绩增长的主要驱动力在于新能源行业快速发展、下游客户需求旺盛,随着公司锂电正极材料新建产线的产能逐步释放,公司锂电池正极材料产销量较去年同期大幅增加,为公司业绩带来积极贡献。

关于丰元股份锂电正极材料产品的毛利水平,官方表示其毛利处于行业平均水平,随着公司之后新建产能的逐渐释放,产品毛利还有稳步上升的空间。以2021中报数据来看,其正极材料的毛利率为13.75%。

二级市场方面,2022年2月17日丰元股份涨10.00%,收盘报32.89元/股,主力资金净买入5086.44万元;2022年2月18日收盘价为32.88元/股,市值为58.50亿元。

根据2021年报基金重仓股数据,重仓该股的基金共5家,其中持有数量最多的基金为华夏磐锐一年定开混合A。

丰元股份先是依靠锂电华丽转身,下一步就要一跃而起了?时间会给出答案。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)