本周滬深兩市有3家公司開啓申購,擬上市科創板的華秦科技引起筆者注意。華秦科技於2月24日開啓申購,其主要從事特種功能材料,包括隱身材料、僞裝材料及防護材料的研發、生產和銷售,是國内軍用特種功能材料行業領軍企業,也被認為是「軍工塗料第一股」。公司產品主要應用於我國重大國防武器裝備的隱身、重要地面軍事目標的僞裝和各類裝備部件的表面防護。

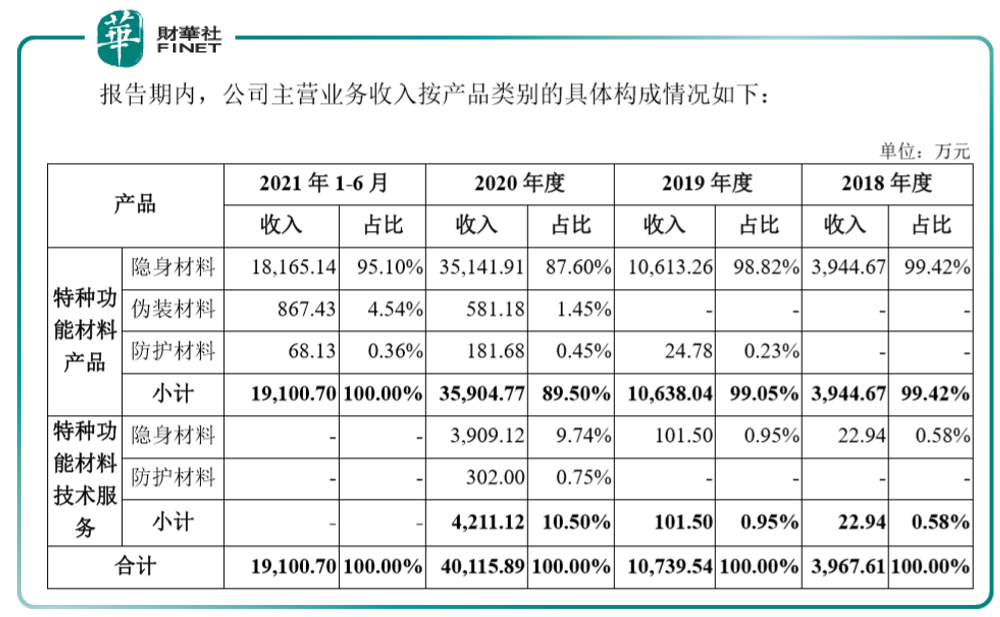

從競爭優勢來看,華秦科技是目前國内極少數能夠全面覆蓋常溫、中溫和高溫隱身材料設計、研發和生產的高新技術企業。公司隱身材料及僞裝材料的核心產品分别在2019年及2020年實現了批產,形成較強的市場壁壘,且定型批產產品在報告期内已成為公司主要盈利來源(見下列產品類别的收入數據)。

在技術優勢上,公司研發的新型僞裝材料區别於傳統僞裝網及僞裝塗料,是一種專門針對地面軍事目標特點研製的定制化新型僞裝材料,可以同時實現地面軍事目標的多頻譜兼容高仿真僞裝,使目標的可見光、紅外和雷達特性全天候、全時段、全方位均與所處環境背景高度融合,解決了傳統僞裝材料無法對抗現代多維度偵查手段的技術難題。

從產品構成來看,公司的主營業務包括特種功能材料產品及技術服務,報告期各期,公司特種功能材料產品收入分别為3,944.67萬元、10,638.04萬元、35,904.77萬元及19,100.70萬元,佔主營業務收入比例分别為99.42%、99.05%、89.50%及100.00%,2019年度、2020年度及2021年1-6月分别同比增長169.68%、237.51%及100.49%,增長幅度較大。其中來自隱身材料產品收入分别為3,944.67萬元、10,613.26萬元、35,141.91萬元及18,165.14萬元,為公司收入的主要來源。

從業績來看,2018年至2020年,華秦科技的營業收入分别為4756.09萬元、11676.66萬元和41386.47萬元,扣非後的歸母淨利潤分别為850.95萬元、3341.83萬元和16368.50萬元,增速強勁。2021年,華秦科技預計營業收入同比將增長20.81%~28.06%,扣非後的歸母淨利潤同比增長9.97%~22.19%。

在技術上公司具有硬實力,且與高校資源聯合,建立了「產學研」關係。根據公司招股意向書描述,公司擁有陝西省隱身材料技術工程研究中心、院士專家工作站及博士後科研工作站等一係列高層次人才培養、新材料研發和成果轉化研究平台,覆蓋隱身材料、僞裝材料、高效熱阻材料及重防腐材料等特種功能材料的研究與開發。

截至招股意向書簽署日,公司已獲授權的40項發明專利(含國防發明專利)中,除來源於西工大轉讓的部分專利外,已有8項國防發明專利、2項國家發明專利為公司自主研發取得,44項在申請國防發明專利均為公司自主研發申報。

至報告期末,公司擁有研發人員48名,佔公司員工人數的比例為20.78%,全面覆蓋隱身材料、僞裝材料、高效熱阻材料及重防腐材料等的研究與開發。

報告期各期,公司投入的研發費用分别為557.82萬元、1,764.47萬元、4,270.98萬元及2,788.50萬元,佔同期營業收入的比重達到11.73%、15.11%、10.32%及14.16%,最近三年復合增長率達到176.70%。優秀的研發團隊及持續的研發高投入是公司保持行業領先地位的重要保障。

事實上,早在1996年,華秦科技就聯合西北工業大學(西工大)開展特種功能材料的研究,通過兩者建立的「產學研」關係,西北工業大學為華秦科技的發展提供了很好的助力。而華秦科技的實控人為折生陽,其與西北工業大學同樣有較多交集,目前還擔任西北工業大學教育基金會理事。折生陽同時還是鉑力特(688333.SH)的實控人。

與西工大的合作,兩者各自的分工定位,公司是這樣描述的:

公司在與西工大的合作中,雙方分工明晰,職責明確。雙方聯合設立了「高溫隱身材料工程技術中心」作為科研成果轉化的聯絡與合作機構。

西工大主要專注隱身、僞裝、防護等技術的基礎與前瞻性研究,而公司由於之前軍工市場開發的積累,對技術的市場前景更為敏感,側重競爭性、直接應用型的技術開發以及實際應用。公司在基礎研究階段、應用研究階段、產業化階段分别發揮支持、引導與硬件保障等不同的作用,統籌配置資源,承擔產業化失敗的損失風險,以確保相關科研成果的順利轉化。

不過,據招股意向書風險提示,華秦科技也存在應收款項金額較大、依賴於單一客戶等問題。

1.客戶集中度高:

按照受同一實際控制人控制的客戶合並計算的口徑,報告期各期,公司來自A集團的收入佔主營業務收入的比重分别為99.42%、98.71%、87.94%及95.00%,其中來自A集團下屬A1單位收入佔主營業務收入的比重分别為75.72%、80.30%、66.70%及65.98%,係報告期内公司已批產牌號隱身材料產品所應用的裝備生產任務主要由A集團下屬A1單位承擔所致。

未來若公司新客戶、新產品開發不及預期,或A1單位等主要客戶出現技術路線轉換、產品結構調整、增加或更換供應商等情況,降低對公司產品的採購,將對公司的經營業績產生不利影響。

2、應收款項金額較大:

報告期各期末,公司應收賬款(含合同資產)賬面價值分别為4,061.25萬元、4,800.26萬元、20,983.36萬元及26,946.33萬元,應收票據賬面價值分别為2,133.50萬元、9,078.60萬元、19,845.48萬元及3,751.52萬元,合計佔各期期末總資產的比例為35.07%、46.19%、72.62%及53.60%,公司應收款項金額較大。

由於我國軍工行業貨款結算程序復雜、週期相對較長,且公司客戶主要為我國軍工集團下屬單位,其傾向於開具商業承兌匯票結算貨款,導致公司的應收款項具有回收週期相對較長、期末金額較大的特點。

大額應收賬款及應收票據減緩了公司資金回籠速度,給公司帶來了一定的資金壓力。若公司主要客戶推遲付款進度或付款能力發生變化,則將給公司帶來資金周轉風險及資產減值風險。

展望未來,中泰證券的研究報告表示,軍工領域市場廣闊,有穩定的增長,隨著募投項目推動公司技術研發能力自主創新整體水平的提升,核心產品生產能力和服務能力的增強,華秦科技有望進一步提高自己的行業實力及市場地位。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)