在去年11月底披露了表现不佳的2022财年中期业绩后,中国燃气(00384.HK)股价突然在11月30日暴跌逾20%,加速了其股价阶段下跌的趋势。

当前,中国燃气是市盈率(TTM)仅为7.94倍,远低于华润燃气(01193.HK)和新奥能源(02688.HK)分别为15.43倍及15.44倍的市盈率(TTM)。低估值,也让中国燃气在同行中更具吸引力,引来一些投资者加仓。

中国燃气也趁势加速回购股份,以重拾市场的信心。根据Wind数据统计,去年12月至今,中国燃气累计耗资3亿港元回购了超过2000万股,但依然未能扭转股价的颓势。

而自去年12月以来,多家券商纷纷下调了中国燃气的目标价,其中中泰国际将中国燃气目标价下调至15.1港元。但同时,多数券商依然给予中国燃气“买入”评级。

增收不增利,销气量保持强劲

与华润燃气和新奥能源这两家竞争对手2021年半年报营收利润双增相比,中国燃气却在2022财年中期(截至2021年9月底)增收不增利。

报告期内,中国燃气实现营收389.47亿港元,同比大幅飙升43.4%,增长靓丽。但同期净利润同比下滑19.3%至41.05亿港元。

燃气销量的高增长,是驱动中国燃气营收同步增长的重要因素。报告期内,中国燃气实现天然气销量155.3亿立方米,同比增长21.1%,增幅与华润燃气和新奥能源处同一个水平。

营收之所以能保持强劲增长,主要与三个因素有关:

1.居民通气和点火率提高。2020年居民通气和点火率受疫情影响处于较低水平,2021年则得到快速释放。在期内公司新接驳居民用户下降的不利因素下,其居民用户燃气销量依然取得16.8%的增长率;

2.因国家减碳的政策需求,工商业用户用气量显著增长。工商业用户将是燃气分销商未来角逐的重头戏,这是增量非常可观的市场。中国燃气的工商业用户集中在工业发达的北部及中部地区,近年来有在持续增加工商业用户规模。

报告期内,中国燃气新接驳的工业用户同比大幅增长6.48%至1485户,商业用户增幅则为6.6%。很明显,在煤改气的推动下,中国燃气挖掘新的工商业用户比较顺畅,从而带动了公司工业用户销气量的增长,期内增幅为18.1%,为公司燃气销量第一的板块。

3.液化石油气(LPG)业务保持稳增长。中国燃气是国内最大的上中下游垂直一体化的LPG运营商,通过对接地方政府拿下了国内不少项目,包括了工商业和居民用户的项目。报告期内公司累计签约了国内15个地级市和26个县区,签约居民用户超过250万户,微管网业务快速推进。

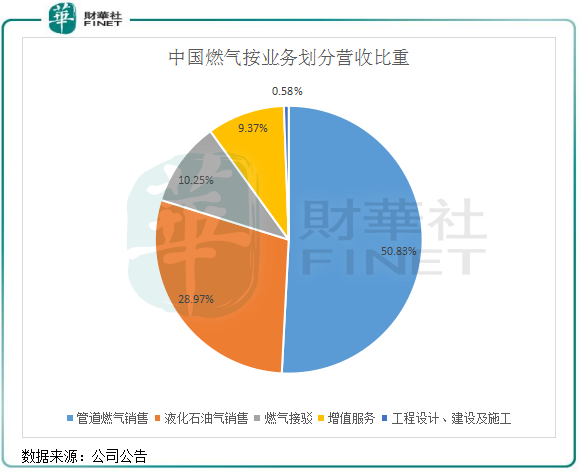

期内,公司液化石油气销量增幅为13.9%,营收112.83亿港元,同比飙升127.4%,成为公司管道燃气销售外的第二大业务板块。

由于石化合成和加工部门的强劲需求,法国巴黎银行预计中国燃气的液化石油气销量将以10.9%的五年复合年增长率增长。

乡镇市场,是机遇还是泥潭?

中国燃气的销气量和营收都有显著增长,那为何净利润却出现了倒挂?

财华社发现,中国燃气盈利能力下滑是因为在“下乡”途中遇到了点迷茫。

中国燃气是国内燃气分销市场中最早布局农村居民煤改气领域的企业之一,而且相关布局已走在行业的前列。

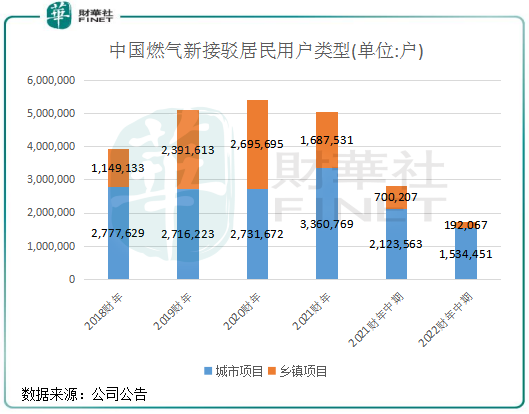

从2016年开始布局煤改气业务以来,中国燃气“下乡”进展迅猛,2020财年乡镇新接驳居民用户数几乎与城市用户数持平。在2022财年中期,中国燃气使用燃气的乡镇居民用户数量达811.6万户,占了居民用户数近2成,是国内燃气分销市场中在煤改气领域布局得最广的企业。

上图可以看到,2021财年以来,中国燃气乡镇项目的新接驳居民用户出现较大幅度下滑。尤其是在2022财年中期,其新接驳的城镇居民用户数量仅为19.2万户,同比骤降72.8%。

居民用户新增规模阶梯式下降,是导致中国燃气2022财年中期净利润不及预期的主要原因。

但中国燃气在乡镇地区的布局已有6个年头,足迹遍布了全国多个省市,为何在广袤的乡镇市场没能挖掘出更多的用户?

中国燃气在中报中有提到:公司秉承稳健投资原则,适当放慢乡镇投资与新接驳。

放缓下乡进度,实际上是中国燃气的无奈之举。

首先,中国燃气在乡镇地区项目面临应收款回笼的问题,导致影响到现金流。尽管地方政府大力支持乡镇煤改气工程,但回款步伐近两年来出现了放缓。2020财年和2021财年,中国燃气分别有高达98.93亿港元和145.54亿港元的应收款,2022财年中期则高达168.58亿港元,应收款收取比预期要低,从而挤占了其利润空间。

其次,国家对煤改气完善的政策尚未落地,而煤改气对燃气企业来说最大的难处在于成本压力。因此,中国燃气需调整用户结构,等待国家政策落地,以规避潜在的政策风险。

东方证券在研报中曾提到,虽然中国燃气的项目多分布在河北、黑龙江、湖北等地,包括农村煤改气及 LPG 微管网业务均扎根农村用户,从资源禀赋上看弱于新奥能源及华润燃气,但中国燃气模式的核心在于,尽可能多的框定特许经营权范围及连接下游居民用户,并围绕居民发展增值业务。

换言之,中国燃气的路线是通过乡镇煤改气和LPG微管网两大动作去深入广大的乡镇地区用户群体,并为公司的增值业务和综合能源业务做用户基础的铺垫。

所以可以看到,中国燃气的增值服务业务明显要强于新奥能源和华润燃气。最新财报的半年度数据显示,上述三家企业的增值服务业务收入分别为36.48亿港元、8.37亿元人民币及4.1亿港元,占营收比重分别为9.37%、2.03%及1.2%。新奥能源和华润燃气之所以增值服务业务规模不大,主要是将重点放在了综合能源业务以及城燃项目方面,各家企业探索的路径不尽相同。

中国燃气在提到关于煤改气项目时曾表示:从长远看,农村市场被列入乡村振兴计划,乡村振兴中如何解决农村的燃气问题,始终是农业部高度关注的问题。

尽管调整燃气领域乡镇地区的布局影响到利润,但中国燃气有在积极挖掘其他商机。2020年以来持续布局了智能微管网业务和暖居业务,同时在氢能、天然气分布式能源和充电站等领域也有较大规模的探索,以增强其多元化业务的能力。

中国燃气作为燃气分销市场的龙头企业,曾经凭借其稳健增长的发展步伐而频频跻身「港股100强」榜单。在第三届至第八届的「港股100强」评选活动中,中国燃气均成功位列综合实力100强主榜单,展现出强大的综合竞争实力。

「港股100强」评选活动自2012年举办以来,活动规模及影响力逐年扩大,深受专业机构及市场认可。评选活动每年通过准确的数据及一系列科学化的评价标准进行计算,评选出香港主板上市公司中的优秀企业,发布主榜、子榜榜单并颁发奖项予以表彰,以促进香港资本市场的健康繁荣发展。一年一度的「港股100强」榜单评选已成为香港资本市场价值标杆,上市公司高峰论坛暨「港股100强」颁奖盛典,也已成为大咖云集、行业瞩目的财经盛宴。

目前,第九届「港股100强」活动评选已经启动。经历过短痛的中国燃气,能否以其不容忽视的竞争潜力及行业优势继续荣获嘉奖,让我们静待第九届「港股100强」活动评选结果的出炉。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)