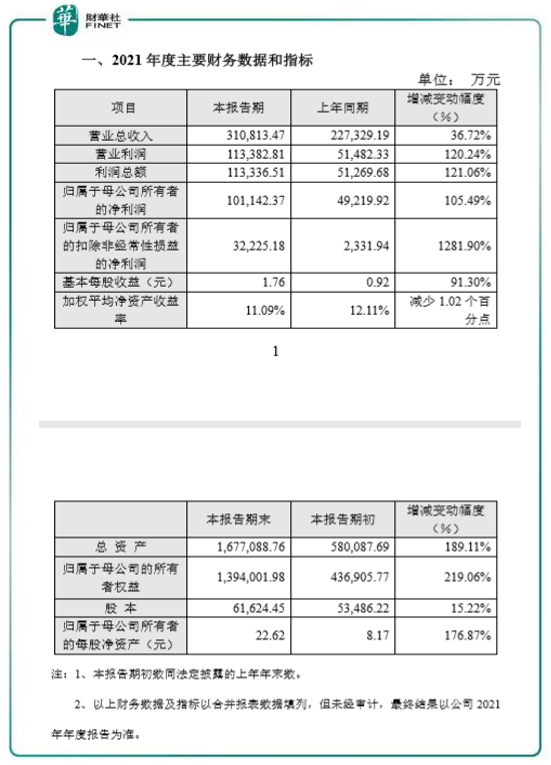

2月24日,中微公司(688012.SH)公告發佈2021年度業績快報。報告期内(2021年全年),公司實現營業總收入31.08億元,同比增長36.72%;同期實現歸母淨利潤10.11億元,同比增長105.49%;實現歸母扣非淨利潤3.22億元,同比增長1281.90%。各項財務數據見下表。

根據2021三季報公佈數據,去年第三季度歸母淨利潤1.45億元,前三季度歸母淨利潤5.42億元,綜合以上數據計算得知,去年第四季度歸母淨利潤4.69億元(10.11億元減去5.42億元)。

中微公司是刻蝕和MOCVD設備龍頭廠商,主要從事高端半導體設備及泛半導體設備的研發、生產和銷售,正通過内生外延加速平台化佈局。根據公司介紹,半導體設備是集成電路和泛半導體微觀器件產業的基石,而集成電路和泛半導體微觀器件,又是數碼時代的基礎。隨著微觀器件越做越小,半導體設備,特别是關鍵設備等離子體刻蝕設備、薄膜設備和光刻設備的極端重要性更加凸顯出來。

公司所處的細分行業為半導體設備行業中的刻蝕設備行業和LED設備行業中的MOCVD設備行業。

根據2021年三季報,2021年1-9月營業收入20.73億元,其中刻蝕設備收入為13.52億元,佔收入比例約為65.22%;MOCVD設備收入為3.04億元,佔收入比例約為14.66%。

小知識擴展:

1.MOCVD設備:

據立木信息咨詢發佈的《中國MOCVD設備市場調研與投資戰略報告(2019版)》顯示:MOCVD設備可用於LED、功率器件等多個領域,在LED外延片生產上,MOCVD設備採購金額約佔LED生產線總投入的一半以上,是LED製造中最關鍵、最重要的設備,其工藝、技術極為復雜。

2.刻蝕:

刻蝕是用化學或物理方法對襯底表面或表面覆蓋薄膜進行選擇性腐蝕或剝離的過程。目前幹法刻蝕在半導體刻蝕中佔據絕對主流地位,市場佔比超過90%。據東方財富研報,刻蝕設備作為半導體設備的中堅力量,有望率先完成國產替代。

從國内市場來看,刻蝕機尤其是介質刻蝕機,是我國最具優勢的半導體設備領域,也是國產替代佔比最高的重要半導體設備之一。我國目前在刻蝕設備商代表公司為中微公司、北方華創等。

在等離子體刻蝕設備市場中主要是兩類的設備:CCP(Capacitively Coupled Plasma)電容性高能等離子體刻蝕機和ICP(Inductively Coupled Plasma)電感性低能等離子體刻蝕機。CCP設備主要是刻蝕深寬比較高的、較硬的介質材料;而ICP主要是刻蝕尺度小,厚度薄的較軟的材料。由於微觀器件越做越小,薄膜厚度越來越薄,線寬控制越來越嚴,ICP刻蝕機取代以往的CCP刻蝕設備成為市場規模佔主導地位的設備。

中微公司2004年由尹志堯博士等人回國創立,2007年首台CCP刻蝕設備研製成功,2012年首台MOCVD設備研製成功,目前產品已具備國際競爭力,公司ICP刻蝕設備已趨於成熟,截至2021年6月已交付100台,Mini LED用MOCVD設備已獲得大批量訂單,產品品類拓展疊加市場份額提升,公司長期發展向好。此外,公司已成為世界排名前列的氮化镓(GaN)基LED設備製造商。

目前公司正加速平台化佈局,現已組建團隊開發LPCVD設備和EPI設備,同時通過外延式發展方式持有拓荊科技、睿勵儀器、理想萬里晖、山東天嶽、德龍激光等公司股權,與德國DAS公司戰略合作以開拓半導體行業尾氣處理設備領域。公司技術積累深厚,正逐步打造成為國際一流的平台型設備企業。

華創電子點評公司業務:

公司刻蝕設備持續受益於行業高景氣,MOCVD業務有望迎來拐點。刻蝕設備方面,公司ICP設備已實現批量出貨,CCP設備競爭優勢明顯,2020年CCP設備在國内邏輯器件的兩家頭部廠商中市場份額達到39%,且已進入台積電、聯電、格羅方德等海外晶圓廠中,未來公司有望顯著受益於國產替代機遇,同時憑借產品優勢擴大海外市場份額。

MOCVD設備方面,公司打破愛思強、維易科等寡頭壟斷格局,佔據主要市場份額,Mini LED技術驅動LED芯片廠商加大投資力度,公司2021年6月發佈用於Mini LED用MOCVD設備,截至2021年12月設備訂單已超過100台。隨著下遊客戶持續加碼Mini LED技術,公司憑借技術優勢有望顯著受益於行業需求提升。

根據公司去年11月的機構調研會議紀要:至2021年6月底,公司研發人員佔比約為38%。

談及2021年業績增長的主要因素,中微公司認為:

受益於半導體設備市場發展及公司產品競爭優勢,2021年刻蝕設備收入為20.04億元,較2020年增長約55.44%,毛利率達到44.31%;由於下遊市場原因以及本年新簽署的Mini-LED MOCVD設備規模訂單尚未確認收入,2021年MOCVD設備收入為5.03億元,較2020年增長約1.53%,但MOCVD設備的毛利率達到33.77%,較2020年的18.65%有大幅度提升。

公司2021年新簽訂單金額為41.3億元,較2020年增加約19.6億元,同比增加約90.5%;因實施股權激勵計劃,公司2021年產生股份支付費用2.15億元,較2020年的1.24億元增加約0.91億元(屬於經常性損益)。

面對公司當前高增長態勢,機構亦表示看好,華創證券在2月22日發佈的研報中認為,行業持續高景氣疊加國產替代加速,國產半導體設備廠商份額持續提升;公司刻蝕設備持續受益於行業高景氣,MOCVD業務有望迎來拐點。

和此前發佈的業績預告比起來,本次業績快報公佈的實際利潤落在1月22日公佈的業績預告區間内,符合此前預期,且歸母淨利潤和扣非歸母淨利潤接近業績預告公佈的區間上沿。

據公司此前發佈的業績預告,預計2021年營業收入為31.08億元,同比增長約36.73%;2021年實現歸母淨利潤為9.5-10.3億元,同比增長93.01%-109.26%;2021年實現扣非歸母淨利潤為2.8-3.3億元,同比增長約1100.72%-1315.13%;2021年新簽訂單金額為41.3億元,同比增加約90.5%。

根據中銀證券的點評:

公司2021年新簽訂單金額為41.3億元,同比增加約90.5%,新增訂單接近翻倍既有刻蝕設備訂單的貢獻也有MOCVD訂單的回升,但從結構比例來看仍以刻蝕設備為新訂單的主要組成部分。2021年刻蝕設備收入20.04億元,同比增長約55%,根據訂單和Fab設備採購行業趨勢判斷,2022年刻蝕設備銷售收入大概率是加速增長。

從機構調研情況來看,公司在去年受到了非常密集的機構調研,去年5月以來,每次參與調研的機構總量基本都在百家以上(見下表)。

從表中可以看到,每月1日都有一批機構來公司調研,可謂非常受機構重視。不過,離現在最近的一次機構調研是去年11月01日,至今還暫無調研公告。

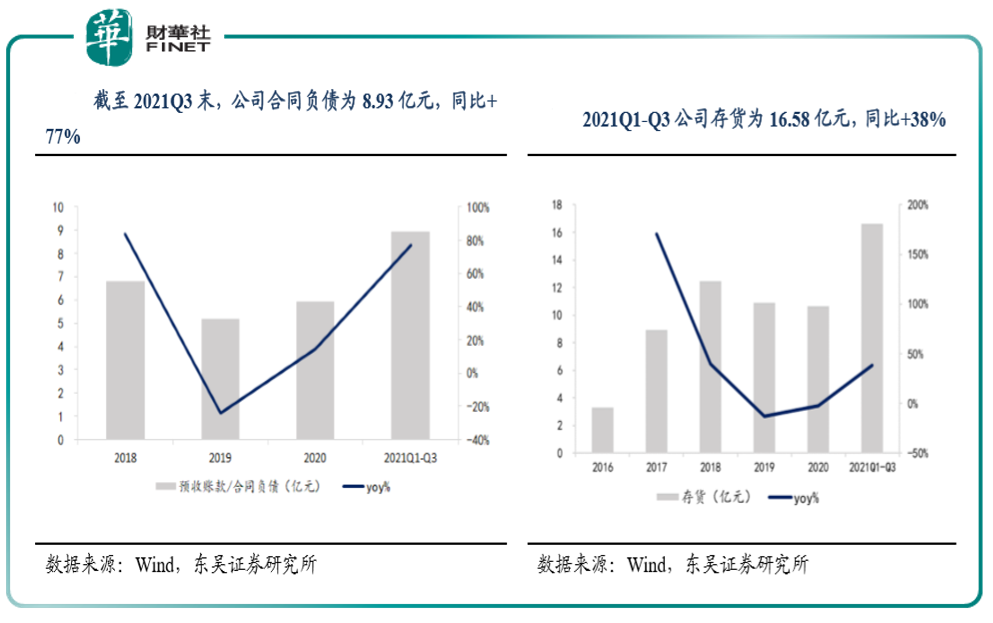

根據2021年三季報,需注意合同負債與存貨高增。

截至2021Q3,公司合同負債為8.93億元,同比+76.75%;存貨為16.58億元,同比+38.11%。主要係公司新簽訂單充足,2021年1-9月新簽訂單金額達35.2億元,同比+110%。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)