全球新冠疫情防控机制下,新冠肺炎试剂检测盒成为防疫必须品,一次性消耗品,且日常消耗量大、重复检测等特性,致使其成为全球大宗消耗品之一,并成为生物医药科技企业新的业务增量。

在这种情况下,一些从事体外诊断试剂及仪器的生物技术企业迎来业绩爆发。

2021年,热景生物(688068 .SH)营业收入、归属于母公司所有者的净利润、归属于母公司所有者的扣除非经常性损益的净利润较上年同期大幅提升,其中公司营收同比增长946.14%;归母净利润同比增加1856.81%。

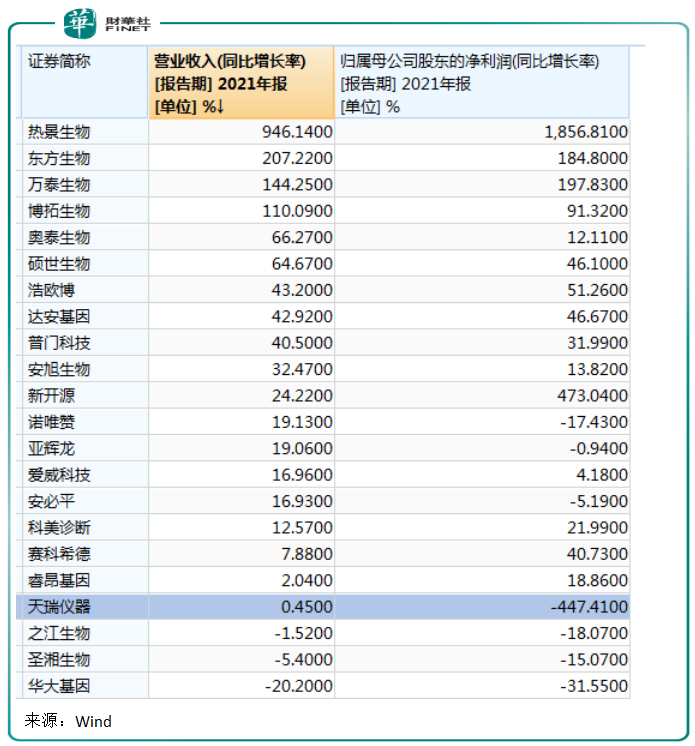

和热景生物一样,从已披露2021业绩预告、业绩快报的企业看,Wind体外诊断板块生物科技企业大都取得较好业绩。

除了首当其冲的热景生物外,从营收增速看,东方生物(688298.SH)、万泰生物(603392.SH)、博拓生物(688767.SH)也都取得翻倍业绩;从净利润增速看,目前排在前五位的有热景生物、新开源、万泰生物、东方生物、博拓生物。

另外行业知名企业达安基因、奥泰生物业绩增长也不错,而华大基因、圣湘生物业绩出现失速。

在热景生物等行业业绩带动、防疫需求等多重因素影响下,新冠检测、体外诊断成A股避险板块,2月28日相关概念股震荡走强。其中,合富中国(603122.SH)涨停,九强生物、热景生物、万孚生物等大幅攀升。

其中,医疗流通领域的渠道商合富中国早前已经于2月22日、2月23日、2月24日连续三个交易日内日收盘价格涨幅偏离值累计超过20%,其体外诊断产品集约化业务能为客户提供1000余个不同厂商近17000个品项的体外诊断试剂及耗材。

净利润增长近19倍,创下史上最好业绩

在体外诊断业务相关生物科技企业中,热景生物以19倍净利润增速,暂列行业第一。

2月27日晚,热景生物发布2021年业绩快报,显示公司营收和净利润均实现大幅增长。

业绩快报显示,公司营收实现53.72亿元,同比增长946.14%;实现归属于母公司所有者的净利润21.93亿元,同比增加1856.81%;基本每股收益35.26元/股。

公司业绩大增主要是因为新型冠状病毒抗原自测产品外贸订单大幅增长。2021年公司研发的新型冠状病毒抗原自测产品先后通过德国、欧盟等主要经济体的自测注册/备案,并迅速应用于当地抗疫需求。

二级市场似乎已经预期到公司好成绩,2月28日收盘,热景生物股价涨15.14%,公司股价今年来上涨近50%。

拉长公司业绩看,热景生物2021年业绩堪称大爆发,无论是利润规模还是增长速度都远超往绩,创下历史最高水平。

2018年以前,公司营收规模还低于2亿元,2020年达到5亿元,2021年则达到近54亿元;归母净利润规模在2019年以前不到0.5亿元水平,2020年刚突破1亿元,2021年就高达近22亿元。

热景生物业绩为迅速崛起?

体外诊断主要供应商之一,靠新冠病毒检测试剂盒暴涨

热景生物主要从事体外诊断试剂和仪器研发、生产和销售业务,是国内体外诊断领域主要供应商之一。

相对于体内诊断,体外诊断是指利用相应的仪器和试剂,对样本(血液、体液、组织等)进行检测并获取临床诊断信息的产品和服务,其按照检测方法分类,主要分为生化诊断、免疫诊断、分子诊断、血液和体液学诊断等诊断方法。

热景生物的试剂产品在临床领域覆盖肝癌肝炎、心脑血管、炎症感染、肾损伤诊断、早产诊断、类风湿、骨代谢、甲状腺诊断、肿瘤、癌症预警诊断等,被广泛应用于全国各级医院、社区卫生服务站、乡镇卫生院、第三方检测中心、体检中心等。

公司在肝炎肝癌早期诊断领域处于行业领先水平,拥有国内首个、国际第二个具有完全独立自主知识产权的“肝癌早诊三联检产品”,可以将肝癌的检出率提高到88.3%-94.57%,可提前3-27个月反映肝脏癌变,对肝癌的早期诊断、早期治疗,提高肝癌患者的5年存活率具有重要意义。

而本次致使公司业绩大爆发的却并非传统优势产品,而是公司最新研制的新冠病毒检测试剂盒。

2021年上半年,公司研发的新型冠状病毒2019n-CoV抗原检测试剂盒(前鼻腔)和新型冠状病毒2019n-CoV抗原检测试剂盒(唾液)两款新型冠状病毒抗原快速检测试剂产品,较早获得德国联邦药品和医疗器械研究所(BfArM)用于居家自由检测的认证,应用于德国当地防疫需求,导致上半年公司的外贸订单爆发式增长。

去年下半年,两款自测产品又先后获得欧盟CE以及英国MHRA、法国ANSM等主要经济体的自测注册/备案,并在第四季度欧洲等国家和地区德尔塔和奥密克戎居高不下,实现海外新冠抗原检测产品收入的大幅增长,从而导致2021年公司业绩相比去年同期实现较大规模增长。

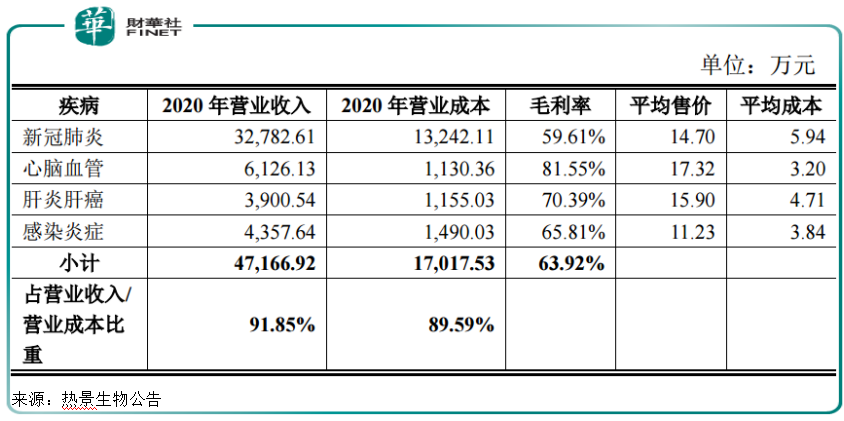

尽管公司尚未披露全年业绩收入结构,但从2020年各业务的毛利率看,新冠肺炎检测试剂盒是以量取胜,其毛利率低于于心脑血管、肝炎肝癌等产品,但整体近60%的毛利率表现已经不俗。

新冠检测竞争激烈,海外贸易可否持续?

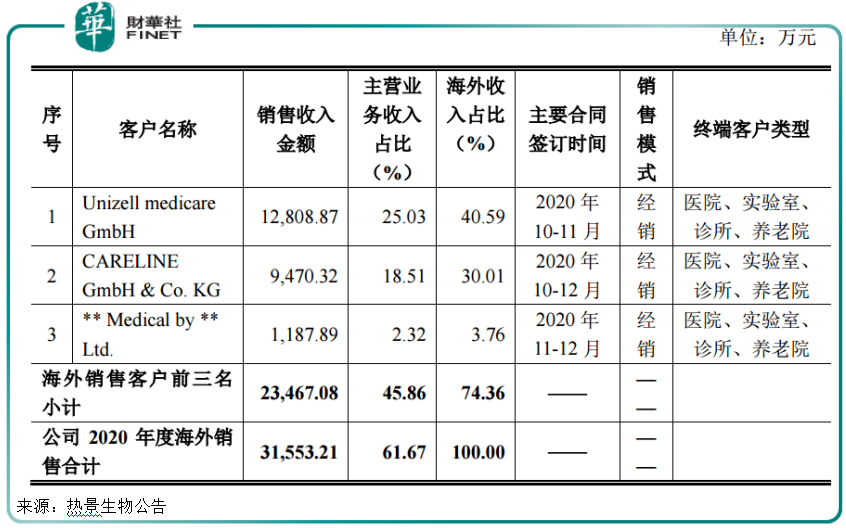

热景生物在2020年第四季度抓住新冠疫情在欧洲持续蔓延的机遇,重点推动新型冠状病毒抗原检测试剂盒等产品,外贸订单激增,推动境外收入(主要为新冠检测产品)占比也从2019年的1.86%大幅增长为2020 年61.67%,促进公司2020年以来业绩呈现较大幅度的增长。

在2021年油费、运费大幅上涨的情况下,热景生物的海外贸易依然取得不俗成果,那么2022年新冠肺炎试剂盒能否实现持续增长?

从需求看,新冠肺炎自测在海外防疫中将会常态化,公司的新冠肺炎检测试剂盒则成为刚需产品,依旧有广阔的市场空间。不过公司仍需要警惕油价等全球供应链紧张带来的挑战。2月28日,港口航运板块逆势走强,宁波海运、锦州港涨停,中远海控、安通控股、日照港等也纷纷上涨。

此外公司与海外经销商合作密切,客户集中度较高。2020年公司新冠抗原快速检测试剂第一大客户(Unizell medicare GmbH)和第二大客户(CARELINE GmbH& Co. KG)销售收入占2020年度收入的比例为43.54%,占全部海外收入的比例为70.60%。

公司针对海外客户主要采用先款后货的信用政策,并且海外销售造成的应收账款相对较少,以2020年为例,其海外销售形成应收账款余额为169.19万元,而截止2021年5月中旬已回款111.91万元,未回款金额为57.27万元,占当年海外销售收入的0.18%,未回款金额占海外销售收入比重较小。

虽然在毛利、回款方面表现卓越,但也要看到,公司客户集中度较高,是否可能导致其未来持续经营能力存在重大不确定性。

此外,根据德国联邦药品和医疗器械研究所官网显示,截止2021年5月12日,全球已有56家企业的产品获批进入德国家庭自测市场,自测市场的竞争愈来愈激烈,或对公司未来的产品销售预期及带来一定的不利影响。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)