中国平安(02318.HK,601318.SH)的2021年年度“大考”未见显著的改善。

按中国会计准则编制的业绩显示,中国平安2021年全年收入同比下降3.1%,至1.18万亿元(单位人民币,下同),其中寿险业务收入同比下降7.6%,抵消了财险和银行业务1.5%和10.3%的增长。

2021年扣非归母净利润同比下滑29.1%,至1017.31亿元,包括华夏幸福(600340.SH)的减值计提、估值调整及权益法损益调整金额合计432亿元,对税后归母净利润的影响金额达243亿元,相当于税后归母净利润1016.18亿元的42.51%。

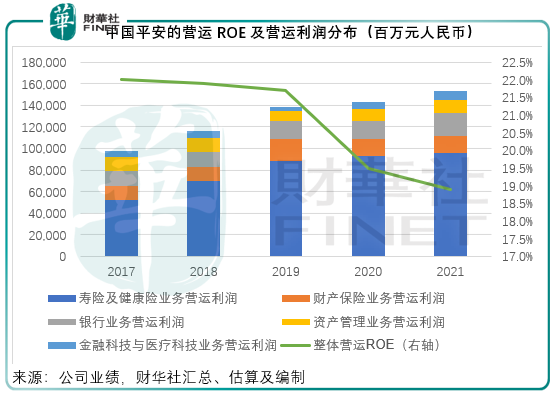

为更好地评估经营业绩表现,平安采用营运利润来衡量其业务的表现。2021年,该集团的营运利润同比增长6.1%,至1479.61亿元,各业务线均实现增长,寿险、财险、银行、资管和金融科技的营运利润增幅分别为3.5%、0.2%、25.6%、9.4%和19.5%。

诚然,平安的营运利润规模较2020年甚至疫情之前的2019年有所改善,但需要注意的是,盈利能力未如理想。2021年的营运ROE(反映每一单位股本投入所能产生的收益)为18.9%,较去年的19.5%低0.6个百分点,较疫情前的2019年21.7%低2.8个百分点,见下图。

其中平安最依仗的保险业务营运ROE回落幅度最大,寿险和财险于期内的营运ROE分别按年下降2.7个百分点和1.6个百分点,至32.3%和14.8%。

再来看2021年第4季业绩:季度收入同比下滑8.4%,至2758.15亿元,其中已赚保费收入同比下降2.8%,银行业务收入下降19.2%,投资收益下降19.5%,抵消了非保险业务收入增加的影响。不过,第4季的归母营运利润仅按年下降5.1%,至292.24亿元,其中寿险业务的归母营运利润更按年增长29.6%,至232.05亿元,似有改善迹象。

百亿回购+派息收复股民心

整体业绩欠佳,没关系,派息来凑。

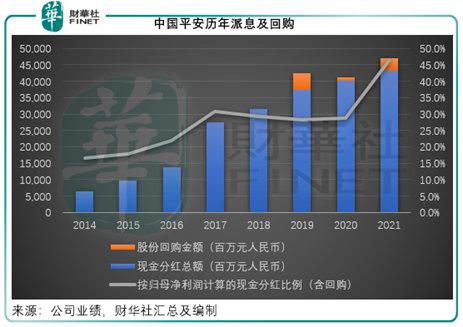

平安在公布全年业绩时,也宣派全年派息每股2.38元人民币,同比增长8.2%,算得上是历史上最高的派息金额,派息率(占归母营运利润的比重)由去年的28.7%上升至29.2%。派息总额达到431.74亿元。与此同时,平安在2021年合共回购了价值39亿元人民币的股份。

合计期内的派息与回购,平安于2021年或合共回馈股东470.74亿元,相当于期内归母净利润1016.18亿元的46.3%,相当于2022年3月18日收市后A股总市值8761.72亿元的5.37%,H股总市值1.059万亿港元的5.46%,优于低风险银行理财产品的收益率。

2021年8月,中国平安董事会通过了以公司自有资金回购50-100亿元A股股份的方案,12个月内有效。截至2021年12月末,该公司已回购7777万股,合计39亿元,这意味着平安在今年还会再回购11-61亿元。

如此大手笔的派息和回购,加上近日其股价跌破账面净值释放了下行压力,在公布2021年业绩之后,平安的股价大幅反弹。

不过,能长期支持其股价走高的依然还是市场对它的信心,这一信心则取决于市场之前对它的一些忧虑有否缓解。以下,我们就来看看市场对平安的几个关注点:寿险、不动产投资、科技业务。

寿险改革有进展?

寿险业务是中国平安的业务根基,其发展或决定了平安的前途和估值。这两年,平安的寿险业务备受关注,主要因为代理人流失严重,增长落后于同行。

其他大寿险商如中国人寿(02628.HK,601628.SH)和中国太保(02601.HK,601601.SH)也面临代理人流失等问题,不过平安的流失问题似乎更为严重,对其收入的影响也十分显著。

所以在两年前,平安推出了寿险改革,从渠道、产品和科技创新方面做文章。

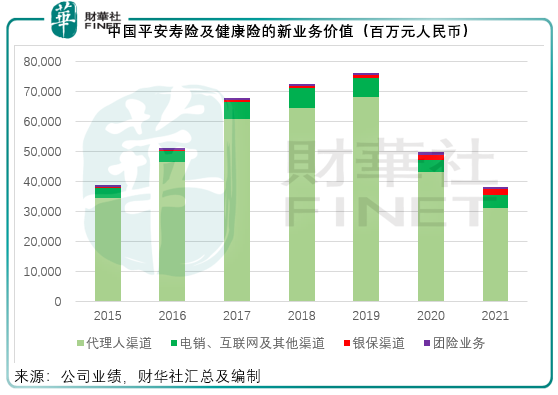

但从2021年的业绩情况来看,改革似乎仍未带来提升。2021年,平安的寿险及健康险新业务价值按年下滑23.6%,至378.98亿元,其中占比近82%的代理人渠道新业务价值同比下滑27.6%,至310.76亿元。

在业绩中,平安提到银保、电销、互联网及其他创新渠道在平安寿险新业务价值中占比上升了3.8个百分点,以显示平安在拓展新渠道方面的成绩。

须注意的是,其他渠道占比上升,是因为整体新业务价值的萎缩,加上代理人渠道的下滑幅度大于其他渠道,或许并非因为新渠道的收入规模有大的提高。从下图可见,2021年的新业务价值规模仅相当于2019年的一半,难寻昨日辉煌。

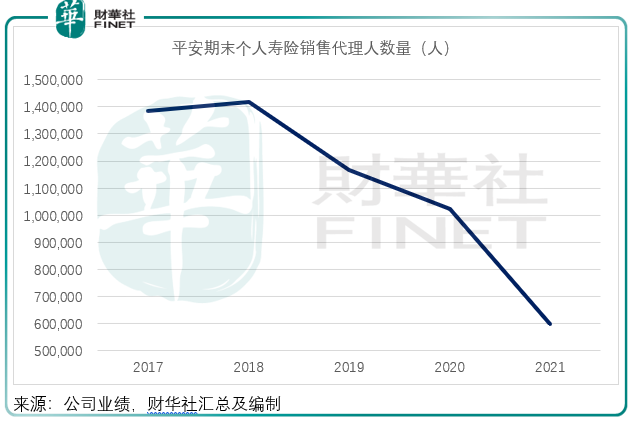

2021年12月末,平安的个人寿险销售代理人数量进一步下滑41.4%,至60万,见下图。

不过,代理人数量收缩的幅度(-41.4%)明显大于代理人渠道新业务价值的降幅(-27.6%)。平安表示,其2021年代理人人均首年保费同比增长超22%,产能得到有效提升,或许反映其改革出现成效。

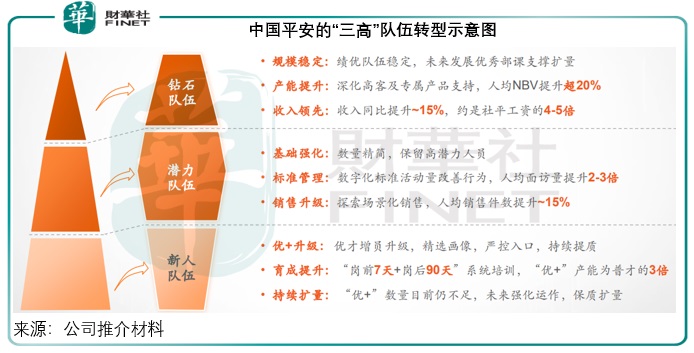

平安的改革战略是“4渠道+3产品”:

4渠道指的是代理人渠道、社区网格化、银行优才和下沉渠道并重发展。

其中代理人渠道会打造精英级“钻石”队伍的规模,这一队伍是其代理人渠道的顶层,能带来比整体队伍高出很多的业务价值,以2021年为例,其钻石队伍人均首年保费是整体团队的4-6倍。

也就是说,平安抛弃过往的“金字塔”式队伍结构,改为“纺锤型”,即扩大过去“金字塔”尖那部分最高效率劳动力的规模——代理人队伍不在数量上取胜,而在提升业务能手占比方面下功夫。

并继续发展多个渠道,提升其他渠道的收入占比:例如通过社区网格化释放存量价值,开发保险+银行金融的一站式财富管理,以及探索下沉市场,提升渗透率。

产品改革方面:平安通过“保险+服务”,以医疗健康服务带动寿险的获客及客户黏性,推出三层产品包括“保险+健康管理”,“保险+居家养老”和“保险+高端养老”,涵盖用户的整个生命周期,拓展用户使用频次,开发单用户价值。

除此以外,平安还会以数字化的深化推广,来辅助代理人的服务和实现经营智能化,以提升经营效率。

要验证这些改革的成效,还需要再多一点财务数据支持。从2021年的业绩来看,除了代理人人均首年保费同比增长超22%外,似乎未见其他比较理想的起色。2022年前两个月,平安的寿险及健康险业务原保费收入按年下降1.8%,至1356.22亿元。

不动产风险敞口

华夏幸福的泥沼和不动产投资风险敞口,是平安估值持续受压的一个重要原因。

2021年,中国平安对华夏幸福相关投资资产进行减值计提等合计432亿元,其中权益类159亿元,债权类273亿元,对平安税后归母营运利润影响金额为73亿元,相当于合计税后归母营运利润1479.61亿元的4.9%。笔者留意到,截至2021年末,平安的华夏幸福股权投资账面值仍达36.21亿元。

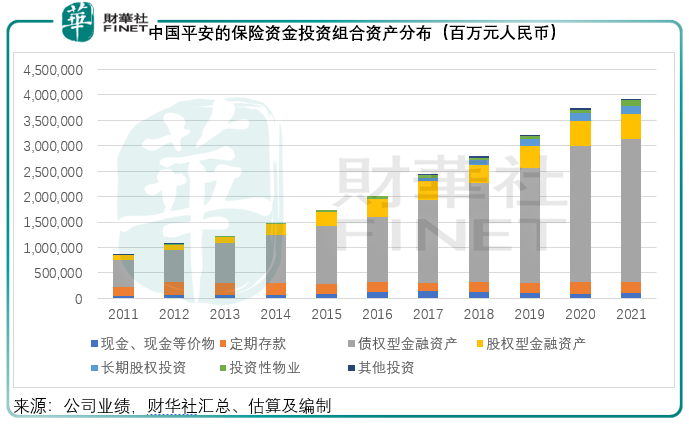

平安在业绩中披露,截至2021年末,其保险资金投资组合中的不动产投资余额为2161.38亿元,在总投资资产中占比5.5%,其中物权为1006.47亿元,股权为568.63亿元,债券为586.28亿元。

截至2021年末,平安的保险资金投资组合账面值为3.92万亿元,较期初高4.7%。笔者留意到,投资性物业的账面值由期初的632.38亿元增至1006.47亿元,占比由期初的1.7%上升至2.6%,或与其收购的来福士资产有关。

股权投资中,平安没有详细披露,但从其联营公司和合营公司已披露的不动产企业账面值来看,平安的2021年末涉房长期投资账面值或为312.54亿元,较期初的497.5亿元下降37.18%,主要因为华夏幸福的大幅减值。

债权方面,平安2021年末的债权计划及债权型理财产品规模为4601.47亿元,其中不动产行业的投资占比达到21.4%;相比之下,期初的债权计划及债权型理财产品规模为4126.85亿元,不动产占比仅17.5%。可见其不动产的债权投资敞口在期内应是增加的。

以此来看,投资性物业和债权涉房资产的增加抵消掉华夏幸福的减值,平安2021年末的不动产风险敞口应高于期初。不过值得注意的是,当前不动产市场的风险已经释放得差不多,“衣食住行”仍是消费的刚性需求,不动产市场的健康发展可期,平安所持有的涉房资产,减值拨备也已经差不多,华夏幸福的负面影响也已消化,若国内经济和消费增长平稳,平安的商用物业投资应可带来稳定的回报。

科技赋能,能不能?

对于前景,平安表示将在2022年持续推动智能化、数字化经营转型,保持各项业务稳健增长,实现“科技赋能金融,科技赋能生态,生态赋能金融”。笔者的理解是,通过数字化来提升现有的业务质量和各项业务的串流,同时通过科技改善经营效率,以降低运营成本。

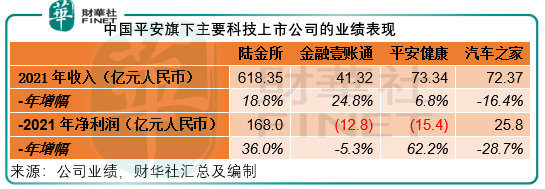

另一方面,平安在科技方面的孵化和投资也值得关注。2021年,其科技业务的归母营运利润同比增长19.4%,至79.48亿元,占平安归母营运利润的5.4%。重要上市企业的业绩表现如下,其中表现最抢眼的要数陆金所(LU.US),收入同比增长18.8%,至618.35亿元,净利润同比大增36%,至1.68亿元,或主要得益于净利息收入的强劲增长。

这些孵化和投资的产业成为平安科技投资和创新方面的楷模,一方面可为平安贡献收益,另一方面又能利用资本市场来体现价值,也反映出平安的孵化和投资能力。

不过,这一业务的风险点可能在于陆金所、金融壹账通和汽车之家等在美股市场的上市前景,以及平安其他新孵化或新投资科技企业的退出通道是否顺畅。

总结

中国平安的2021年业绩或许不太理想,但从另一个方面来说,市场所担心的风险其实已经在它的业绩中反映得差不多,例如华夏幸福的减值,寿险表现的未如理想等等,而科技上市公司在中国平安的营收和总资产中占比不太大,其估值的变化对平安的整体估值应不会有太大影响。

在展望方面,稳增长稳预期应是未来产业发展的方向,尤其楼市。从下表可见,对比于2019年业绩,平安的2021年归母营运利润其实按年增长11.3%,而A股市值两年间蒸发了40.9%,H股市值蒸发33.4%。估值方面,当前的AH股市值/内含值分别只有0.63倍和0.62倍,相当于2019年估值的一半。在释放出风险之后,平安估值下行空间应有限。

若再加上寿险改革带来正面效果,以及慷慨回购和派息的刺激,平安或可否极泰来。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)