今年以来,被遗忘多时的银行股终于有了异动。

在最近几个星期中资股的大幅调整过后,高市值内资银行股仍实现涨幅,只有盘口较大的工商银行(01398.HK,601398.SH)和招商银行(03968.HK,600036.SH),表现稍微落后。

见下表,今年以来,工行A股累计下跌1.94%,但H股仍有4.32%的涨幅;而招行的AH股均见下跌,A股累计下跌8.01%,H股累计下跌0.99%。

不过,值得注意的是,即使今年前三个月跑输,从市净率估值来看,招行仍是A股和港股市场投资者的至爱银行股,在两个市场的市净率均在1倍以上,远远高于邮储银行(01658.HK,601658.SH)等另外六家全国性大型银行的估值。

招行的得宠自有其道理,笔者认为原因有以下几个:1)业务表现维持强劲表现,零售银行业务优势令其息差业务表现优于大型同行;2)不良率与拨备覆盖率都优于同行;3)或与它的顺势转变有关:2014年起,招行开始“轻型银行”的转型,虽然其他大型银行也朝着同一方向发展,但招行在这方面的成绩似乎更为理想。

但是,在公布2021年业绩后,招行的股价有所回落。对于这份业绩,应该如何评价?

利息业务:净利息收益率(NIM)或将面临较大挑战

利息业务是银行的传统业务。与美联储收紧货币政策不同,我国或适度放宽流动性,以抵御全球经济的下行压力。

央妈的策略不同,对于商业银行传统息差业务的影响也各有不同。

美联储之策将扩大商业银行息差,是利好,也因此在近期带动一众美资银行股大涨;反之,放宽流动性或降低资金的利息成本,导致息差缩小,或不利于银行的息差业务,不过值得注意的是,除了市场利率之外,针对商业银行存款准备金率的措施应有利于商业银行的业务增长,或可局部抵消息差缩小的影响。

招行的利息业务就是处于第二种市场环境下。

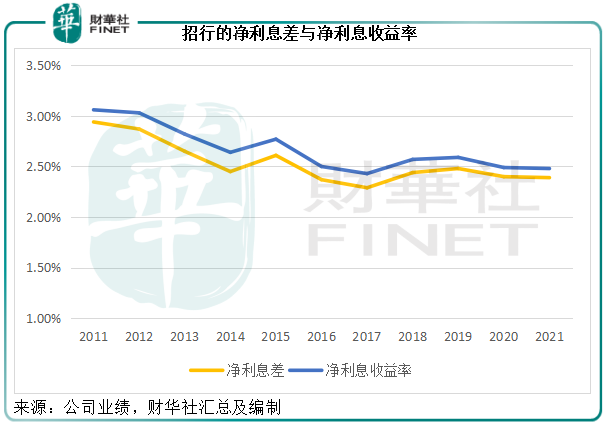

2021年,该行的净利差——生息资产收益率(3.98%)与计息负债成本率(1.59%)之差,较上年下降0.01个百分点,至2.39%。其中生息资产的收益率较上年下降0.15个百分点,降幅大于计息负债的成本率降幅0.14个百分点。

净利息收益率(NIM),即净利息额与生息资产平均余额之比,也较上年下降0.01个百分点,至2.48%,主要因为收益率较低,令生息资产产生的收益跟不上生息资产的扩张规模,净利息收入按年增长10.21%,至2039.19亿元(单位人民币,下同),增幅小于生息资产的增幅10.44%。

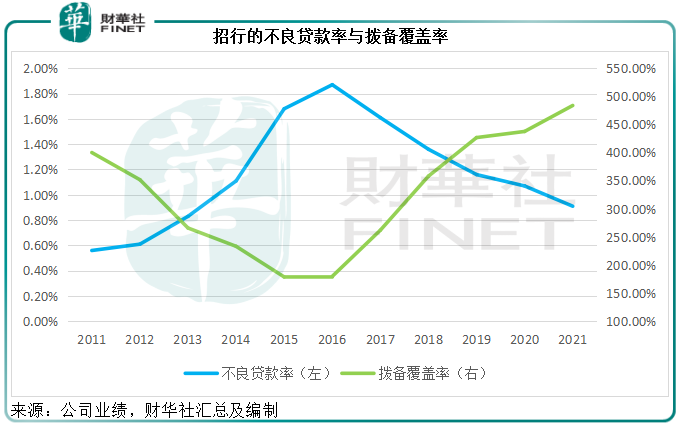

资产质量方面,招行2021年末的不良贷款率进一步下降至0.91%,而拨备覆盖率则进一步上升至483.87%,见下图,不良贷款率呈下降趋势,而拨备覆盖率则继续上升。

一直以来,招行的不良率和拨备覆盖率都优于四大行,这也是市场对其更有信心的原因。不过时不时地,也会对招行的对公房地产贷款风险感到犹豫。

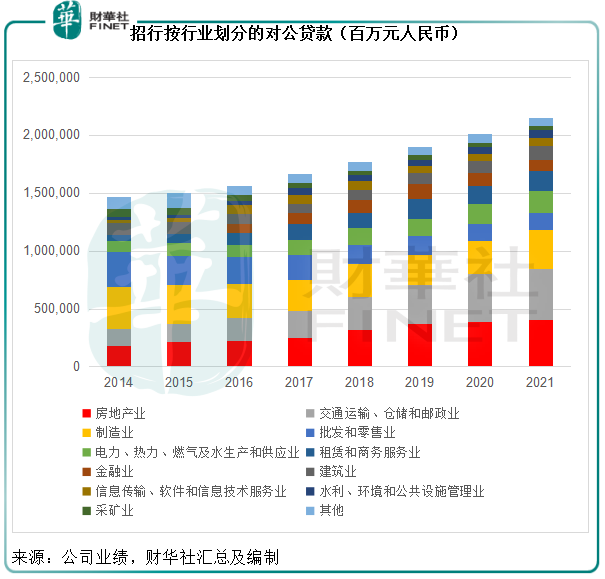

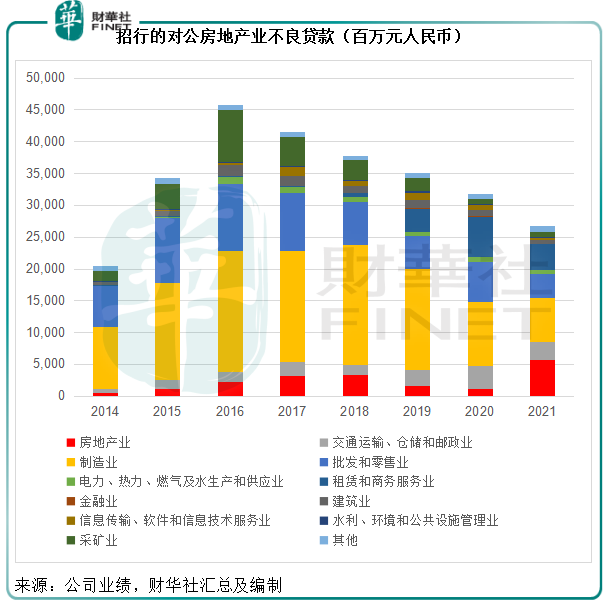

2021年末,招行的房地产业(按集团)对公贷款为4017.04亿元,较年初上升2.79%,占总贷款的比重较年初下降0.56个百分点,至7.21%。对公房地产业的不良贷款金额较去年上升375.21%,达到56.55亿元,不良贷款率由去年的0.30%大幅上升至1.41%。

见下图,2021年的对公房地产业务贷款(红柱)一直都占据较高的比重。

再参看下图,2021年对公房地产业贷款的不良贷款显著上升。招行表示,期内受个别发展前景差的中小企业、高负债房企风险暴露影响,房地产不良贷款率有所上升。

然而,相对于其他商业银行,招行的不良率和覆盖率都颇具优势,风险应可控。

而且作为零售之王,招行的零售贷款依然颇具优势,2021年的零售贷款规模同比增长11.44%,至2.99万亿元,增幅高于对公贷款增幅6.63%,不良率维持在0.81%的水平,其中信用卡贷款增长12.55%,至8403.71亿元,不良率略微下降0.01个百分点,至1.65%。

前景方面,2021年末和2022年初LPR下调,加之2022年政策基调仍将推动实体经济融资成本进一步降低,意味着银行传统利息业务的资产收益率或将受到下行压力,而且其他非信贷类资产收益率或随市场利率下降,将可能导致整个收息资产端收益率下降。另一方面,竞争以及客户对存款收益率的要求更高,将导致银行的成本增加。

也就是说,2022年的息差环境仍然对传统的利息业务不利,息差下行压力或挤压利息业务的收益。

对此,招行表示会优化资产结构,笔者的理解是增加高收益资产的占比和提升其风险回报的定价水平;成本端则推进存款增长(存款的成本率相对较低),灵活安排市场化资金来源,以降低综合成本。

传统银行如何迎合新发展

笔者认为,传统银行业务难免会受到利息环境的影响,而且重资产和监管也限制了银行的许多灵活决策。面对新兴金融平台提供更灵活和更贴地气的服务竞争,传统银行难免畏首畏尾。

招行于2014年就提出“轻型银行”的转型。

什么是轻型银行?商业银行不再依赖资产规模、服务网点和人员的扩张来扩大经营,而是利用科技,拓展新产品和新服务,降低风险资产权重,配置轻型资产,降低资本消耗,实现更加稳定的可持续收益。

事实上,国内大型商业银行都有由重资产转为轻资产的转型规划,不过招行相对走在最前头,主要因为该行的零售业务较占优势,群众基础更厚实,而且一直投入金融科技改革,以APP吸引非金融服务流量,领先于其他商业银行搭建出多类型场景的用户生态体系。

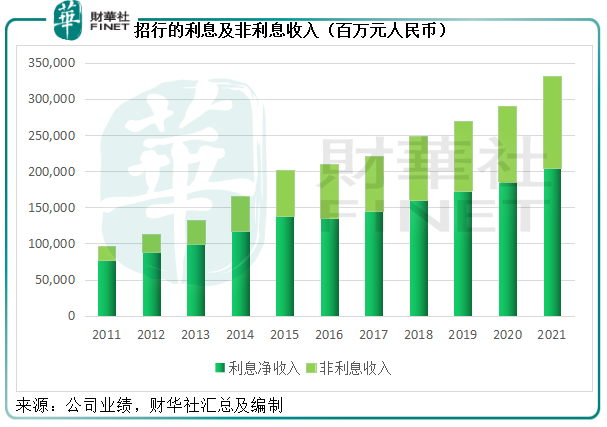

相对于净利息收入同比增长10.21%,招行2021年的非利息净收入同比增长20.75%,至1273.34亿元。见下图,招行的非利息收入占比持续攀升。

值得注意的是,非利息收入中,财富管理手续费及佣金收入同比大增29%,至358.41亿元,主要得益于代理基金(36.20%)、代理保险(42.80%)和代销理财收入(53.69%)收入的增幅等。可见招行在轻资产经营方面的进展颇为顺利。

该行在2021年提出打造“大财富管理的业务模式+数字化的运营模式+开放融合的组织模式”的3.0模式,以实现从经营“银行资产负债表”到同时经营“客户资产负债表”的转变,也就是说,以客户需求为重,感知客户痛点,而不是只注重自己的经营成果,这其实植根于招行的零售业务优势,也以此作为起点拓展招行的发展空间。

展望2022年,招行表示会持续推进大财富管理价值循环链的整体规划,加快数字化转型、平台化转型和生态化转型,最大化客户资产的增值;通过数字化手段和协同融合举措,加大零售获客力度,推动传统非息收入增长;提升交易能力,维持自营业务收入的平稳增长。

总结

面对传统利息业务的制肘,传统银行都希望能走出一条新路,以应对传统利息业务的变化,和寻找新的增长点。数字化、综合金融服务以及轻资产将是未来的发展方向。

平台金融科技的发展,让传统银行服务备受冲击,也促使银行建立自身的数字化平台或与其他平台合作,夯实和扩展服务。

个人财富的累积,新经济发展所催生的众多创投企业,也激发了对综合金融服务的需求,除了金融服务更加多样化和定制化之外,也需要更高的风控质量,这些都对大型银行的业务能力和风险管理能力提出了新的要求。

经济增长结构、金融监管强化、金融脱媒等因素,也促使传统银行退出高风险、高资本占用的业务,转向资本占用较少的业务,例如资产管理、投资银行等。

凭借零售银行业务优势,以及在金融科技方面的投入,招行较四大行在轻资产经营方面更具优势,再加上其3.0模式的实现,招行或有望利用财富管理需求的增长而实现自我的增值。

所以短期来看,招行与其他商业银行一样,面临息差进一步缩小的负面影响,不过监管层对国内经济的刺激措施、鼓励新经济发展以及为企业提供更多融资渠道的举措,应有利于商业银行的业务增长和缓冲风险,在一定程度上缓和息差的负面影响。

长远来看,银行的轻型化转型似乎是发展的必然趋势,在这方面,招行处于较为有利的位置,应可得益于其竞争优势。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)