半导体供应链持续紧张,芯片板块也迎来一些反弹的信号。

3月22日,龙头个股力芯微继续大幅高开震荡,收涨9.3%,两天内股价反弹已超过30%,目前公司市值成功突破100亿元。

“芯荒”之下,模拟IC迎高景气度

2022年3月16-17日,日本福岛地区接连发生三次、最高震级为7.3级的地震。

日本的地震,疫情的肆虐,再叠加近期国际地缘事件频发,导致半导体供应链持续绷紧,自2020年就开始的这一波“芯荒”迟迟未得到解决。

而让一切,自然也反映在模拟芯片这个细分赛道。

模拟IC的供需紧缺由来已久。供给方面,由于模拟IC对制程要求不高,多采用8英寸晶圆生产,但8英寸产能持续紧张,代工巨头的新建产能多集中在先进制程。而且模拟IC相关产品的毛利率较低,订单优先级不高。台媒援引业内人士报道称,模拟IC供应商的代工产能远远不能满足下游客户的需求,而他们承诺的2022年产能支持只能满足70-80%的客户需求。

而且,大多数国际IDM产商已将生产重点放在汽车芯片和工业控制芯片上也是模拟IC产能受限的原因之一。

抛开供给端的因素之外,下游需求不断增长,也是这一波模拟芯片景气度持续超预期的原因之一。

消费电子、新能源等各类需求爆发以及“含硅量”正在不断提升。信达证券研报显示,目前新能源汽车领域,半导体用量约为350美金,是传统燃油车的5倍左右。变频家电领域,单机半导体价值可达9.5欧元,相比非变频家电增长近13倍, 另外光伏、储能等领域都需要用到不少模拟芯片。

根据WSTS公开数据,2020年全球模拟芯片市场规模达557亿美元,同比增长3.2%,约占全球半导体市场规模的13%,其中2020-2022E年CAGR达到9.7%,主要受益于汽车智能化趋势和工业数字化转型等需求推动模拟芯片出货量增加。根据WSTS,至2022年全球模拟芯片市场规模有望达到712亿美元。

供需较为紧缺,迫使交货周期拉长。据富昌电子数据,截至2022年一季度模拟芯片、MCU、功率器件等半导体产品交期普遍长达半年(26周)以上,部分产品长达52周,延续2021年的交期延长势头。

同时,去年下半年以来,行业涨价消息不断,龙头公司德州仪器在2021年9月上旬便宣布了一轮涨价措施,随后,安森美则对部分产品进行涨价,并于10月初生效。11月2日,美国芯片巨头ADI(亚德诺半导体)面对来自供应链全方位的涨价压力,尤其是晶圆制造成本大幅提升,也跟进涨价以转嫁公司成本。

专注于模拟芯片

力芯微是国内领先的模拟IC产商,在电源管理芯片领域已经深耕近二十年。电源管理芯片是在电子设备系统中担负起对电能的变换、分配、检测及其他电能管理职责的芯片。

公司产品主要是电源管理芯片,营收占比超过85%(2020财报数据),下游主要包括手机、TWS 耳机、电子雷管等领域,并逐步拓展至家电、物联网、汽车电子、网络通信等领域,目前客户涵盖三星、小米、LG、闻泰、华宏NEC等优质终端客户群。

此前,力芯微发布业绩快报,2021年营业收入为7.74亿元,同比增长42.63%;归母净利润1.59亿元,同比增长137.48%;基本每股收益2.84元。

力芯微表示,2021年以来,电源管理芯片所处行业下游需求旺盛,公司立足自身优势,在消费电子领域不断深耕,积极开拓新市场新客户,实现销售规模和经济效益的较好增长。

不过,模拟 IC行业集中度其实并不高,核心原因在于产品的分类众多,标准化并不强,上游芯片设计产商需要根据下游需求,不断跟进产品的开发与迭代。

资料显示,全球最大模拟 IC 龙头厂商德州仪器 2019 年销售额市占率约为 18.51%,占比最大;其他厂商如安森美、DIODES 等国际大厂销售额市场占比在 5%以下,竞争格局相对分散。而国内产商市占率普遍较低,行业仍处于成长性阶段。

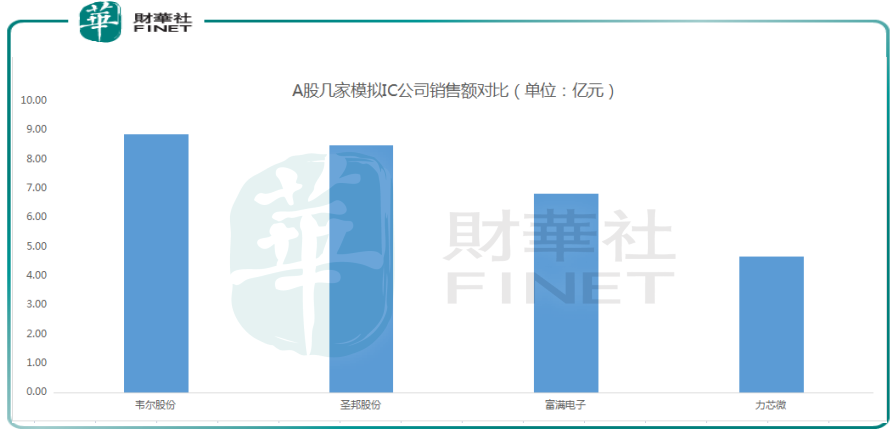

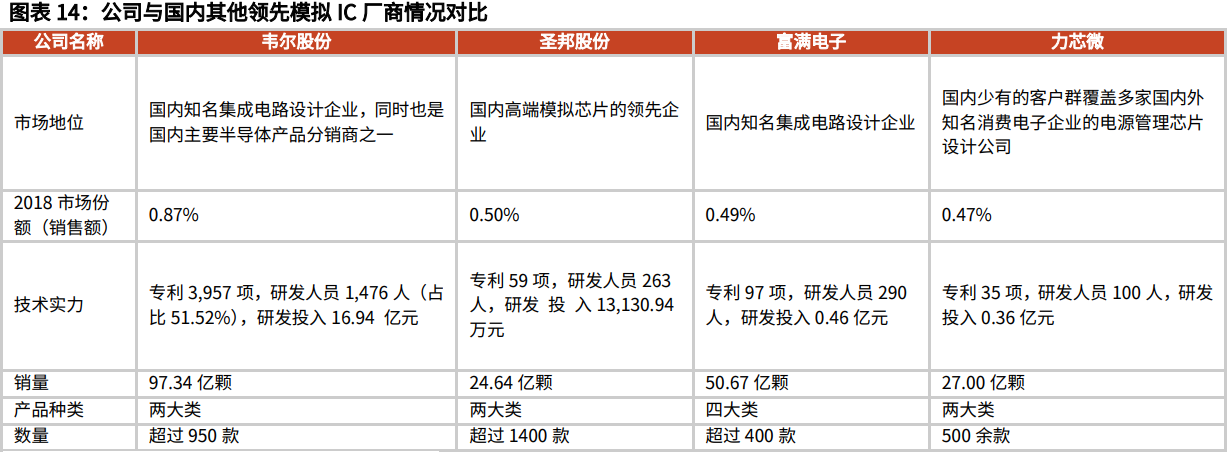

横向比较来看,模拟芯片赛道的A股公司有圣邦股份、韦尔股份、富满电子等等,仅从电源管理芯片的销售规模来看,力芯微目前与行业龙头公司仍有一定差距。

参考光大证券研报的分析,目前力芯微的市场份额稍微落后于其他几家公司。

结语——

力芯微业务比较简单,专注于模拟IC赛道,在半导体缺货的背景下,其发展势头值得期待。

相较于海外产商,国内的模拟芯片产商往往在配套服务、响应速度方面具有优势,供应链方面更具有保障。力芯微有望在国产替代的趋势中分得一杯羹。

不过,力芯微也面临一些不确定性,在模拟芯片行业,公司作为Fabless厂商,专注于设计环节,缺乏自己的配套产能,不排除面临下游“卡脖子”的可能,公司能否长期持续突破业绩天花板,很大程度取决于此。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)