4月10日,道氏技术(300409.SZ)子公司格瑞芬拟与兰州新区管理委员会签署《碳材料项目合同书》,格瑞芬拟在兰州新区新设控股子公司,投资建设“年产5000吨碳纳米管粉体、3万吨碳纳米管浆料(含相关产业链配套)和15万吨硅碳、石墨负极材料及石墨化加工生产项目”。

根据规划,项目投资总额60亿元。项目分两期建设,一期计划2022年5月底开工,建设周期16个月;二期计划2024年1月底开工,计划建设周期14个月。

4月11日,道氏技术股价盘中一度上涨6.46%,收涨1.11%,报19.11元/股,最新总市值为110.6亿元。

01加速碳材料业务发展

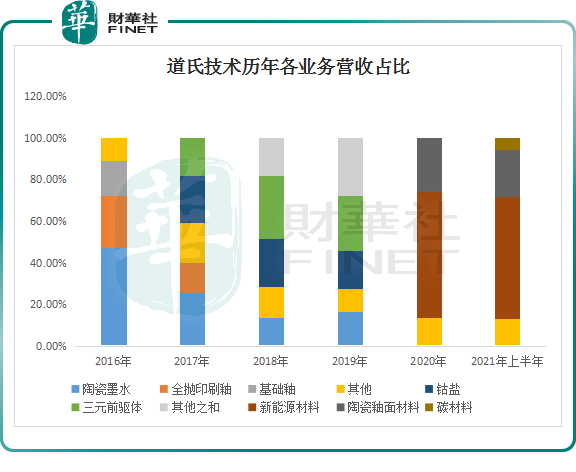

资料显示,道氏技术成立于2007年,起初主营釉面材料业务,是国内陶瓷材料龙头。2016年,公司开始布局新能源材料赛道,包括上游资源(钴原料、钴盐)及三元前驱体、锂电导电材料石墨烯和碳纳米管导电剂等关键材料。目前,公司已形成了“锂电材料+碳材料+陶瓷材料”的产业布局。

在导电剂领域,道氏技术是国内少数实现规模化生产的导电剂企业,目前已成功进入比亚迪、国轩高科的供应链。

格瑞芬作为道氏技术碳材料业务的运营平台,主要产品为石墨烯导电剂和碳纳米管导电剂,拥有涵盖催化剂、碳纳米管粉体、高纯粉体、导电浆料、NMP回收等完整的导电剂供应链;公司已实现碳纳米管产品一至四代的量产,建成4万吨浆料及相关配套产能,其第五代单壁管产品亦完成实验室样品制备。

据悉,导电剂可提升电池倍率性能、循环寿命及能量密度。传统导电剂主要有炭黑、导电石墨,而新型导电剂主要包括导电纤维、碳纳米管、石墨烯等。

近些年,凭借更优异的性能,碳纳米管在电池领域的应用不断提高,并逐步替代传统导电剂。在动力电池领域,碳纳米管导电剂的渗透率从2014 年13.6%提升至2021年56.9%;消费领域碳纳米管导电剂的渗透率从2014年11.5%提升至2021年26.4%。

在全球汽车电动化趋势下,动力电池需求爆发,将直接带动石墨烯和碳纳米管导电浆料的需求量高速增长。据国金证券预测,2025年锂电池装机量有望超1800Gwh,全球渗透率达55%,对应碳纳米管浆料需求约47.5万吨,碳材料业务发展前景明朗。

为抓住机遇,道氏技术不断对碳材料业务进行增资扩产。事实上,4月8日,公司刚刚宣布引进比亚迪等战略股东,对格瑞芬进行增资,合计金额为6亿元。

而就在近期,比亚迪正式宣布自2022年3月起停止燃油汽车的生产,未来将专注于纯电动和插电式混合动力汽车业务。详情可查看财华社往期文章《迈向“全绿”,比亚迪何以“破釜沉舟”》。

02多次引进战略投资,剑指三元前驱体龙头

道氏技术斥巨资加码碳材料的同时,道氏技术也正持续完善前驱体产业链布局。

2月18日,道氏技术公告称,拟以引进战略投资者增资子公司广东佳纳,合计7亿元股权增资款,以及广东佳纳自筹的3亿元资金,将全部仅用于江西佳纳10万吨三元前驱体产能和2万吨钴盐、3万吨镍盐和5万吨电池回收产能项目,该项目预计将于2025年12月31日前建成并投产。

3月9日,道氏技术宣布拟投资100亿元加码“年产10万吨三元前驱体项目”,项目实施主体为芜湖佳纳。同时,道氏技术将引入战略投资者对子公司芜湖佳纳增资扩股,增资款合计14.7亿元,将全部用于在芜湖市投建年产10万吨三元前驱体项目。

本次交易完成后,道氏技术将形成“英德+龙南+芜湖”三大三元前驱体生产制造基地,有力地保障公司的产能建设。

与此同时,由于三元前驱体向着高镍化方向发展趋势已定,为保障镍资源的供应,公司还在不断向上游加码。同日,道氏技术披露香港佳纳将在2年内向印尼佳纳增资不超过12.72亿元,持股比例上升至99.9965%。

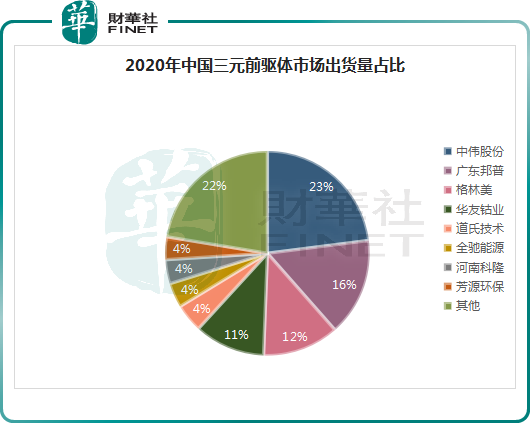

从竞争格局来看,全球三元前驱体市场主要集中在国内几家头部企业,2020年国内出货量前五名分别是中伟股份、广东邦普、格林美、华友钴业、道氏技术,分别占比23.0%、15.5%、12.1%、11.2%、4.5%。

关于未来规划,道氏技术当下正朝着更远大的目标奔去。2021年7月道氏技术制定了五年(2021-2025)发展战略规划纲要,其中三元前驱体总产能2021年达到5万吨、2022年达到15万吨、2023年达到25万吨、2024年达到35万吨,随着产能建设稳步推进,最终于2025年实现50万吨总产能,并形成配套的钴镍产能。

然而,现下已有不少锂电产业链企业入局或加码三元前驱体,竞争日益白热化,这就意味着道氏技术将面临不小的压力和挑战。

03“押宝”锂电,业绩暴增

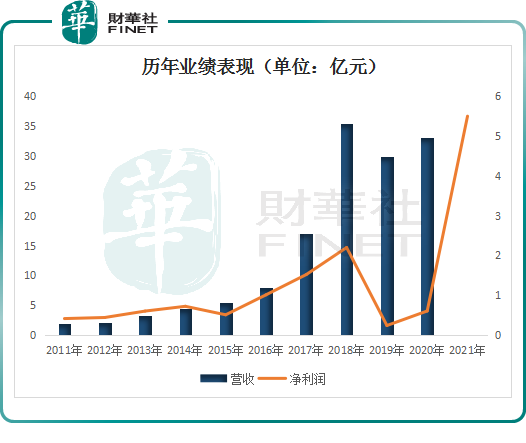

业绩表现方面,受益于新能源行业的高景气发展,2021年道氏技术净利大幅预增。2021年公司预盈4.95亿元-6.05亿元,同比增长717.96%-899.73%。

分产品来看,公司三元前驱体、钴盐、导电剂等业务占公司营收及利润比例逐步提升,已成为公司业绩重要的支撑。2021 年上半年,公司钴盐、三元前驱体等锂电材料占营收比重达59%,利润占比达50%;导电剂业务营收比重提升至6%,利润占比为7%;陶瓷釉面材料营收比重为22.7%。

道氏技术称,报告期内,公司新材料战略布局优势凸显。新能源行业需求持续向好,钴盐、三元前驱体产品和石墨烯/碳纳米管导电剂产品订单充足,产品结构优化,毛利率同比显著提升,销售产品量价齐升。陶瓷材料板块,虽然受房地产行业波动承压,但公司产品销量实现大幅增长,产品市场份额进一步扩大。

在二级市场,道氏技术于2021年出现一轮大涨,4月底至8月底累计涨幅超150%,随后股价震荡回落,截至当前已累跌43.34%

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)