如果说银行股和保险股有何共同之处,那就是2020年以来股价一直承受压力,是破净的重压区——只有中国平安(02318.HK,601318.SH)、招商银行(03968.HK,600036.SH)和中国人寿(02628.HK,601628.SH)是例外。

近日,高层提出针对当前形势变化,鼓励拨备水平较高的大型银行有序降低拨备覆盖率,适当运用降准等货币政策工具,推银行增强信贷投放能力,进一步加大金融对实体经济的支持力度,降低企业综合融资成本。

乍一看,是要金融机构向实体经济让利,但其实对金融机构来说是大利好。

如何理解准备金和拨备覆盖率

国内大型商业银行主要从事利息相关业务,即集合社会成本相对较低的存款和可用资金,以贷款或者投资的形式,将其引导到有融资需求的实体经济,以赚取投资回报与资金成本之间的差价。

但是,商业银行的存款并不能全部贷放出去。为保证客户提取存款和资金清算需要,须按照一定的比例将部分存款存入央行作为存款准备金。

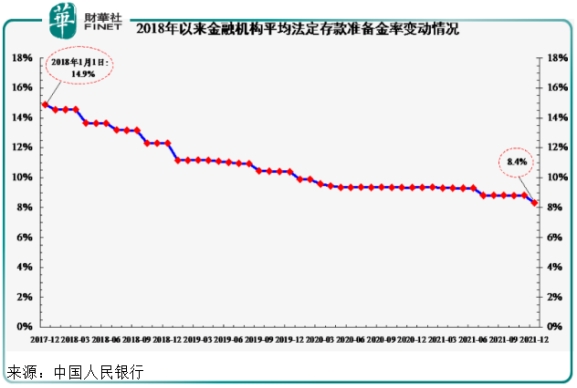

根据人民银行的数据,2021年12月15日,我国金融机构的平均存款准备金率为8.4%,见下图。

下调准备金率,就意味着金融机构可以放贷出去的资金增加。由于银行存放于央行的准备金收益率是按当前利率计算,收益一般较低,但如果将它们贷放出去,可获取的风险回报要高得多。这样一来,息差扩大,将有利于银行的利息业务收入和收益。

2021年12月15日,大型银行、中型银行和小型银行的存款准备金率分别为10.0%、8.0%和5.0%。目前市场关注的是何时降准以及如何降准(定向还是全面)。

考虑到大中型银行的准备金率相对较高,其所处的位置或更有利。

商业银行在放贷资金出去后,需要对能不能收回资金进行风险评估,对超过特定风险参数的资金判定为不良贷款,并据此拨出一些资金来应付出资者对这一不良贷款的索偿,也就是坏账拨备额。拨备覆盖率指的是坏账拨备额与坏账之比。

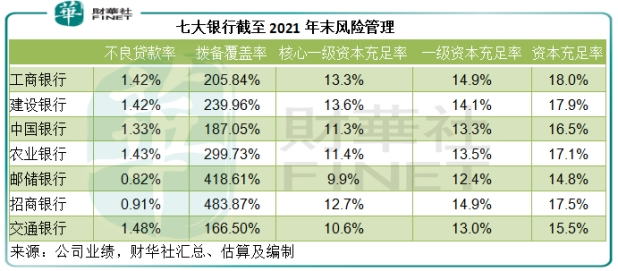

目前大部分大型银行的拨备覆盖率都在200%以上,招行和邮储银行(01658.HK,601658.SH)更高达400%以上。若这些覆盖率偏高的银行降低覆盖率,或有望为其腾出更多可用来获利的资金,从而带动其盈利表现。

总括而言,高层的建议将有利于银行,尤其招行等拨备充裕的大型商业银行,鼓励它们增加投放资金,提升业务增长。

哪家银行最能得益?

存款准备金率相对较高的大型银行应可受惠,尤其拨备覆盖率较高的招行的邮储银行,其中招行的净资产回报率是七家银行中的最高,意味着其在运用资金方面效率更高,应最能得益。

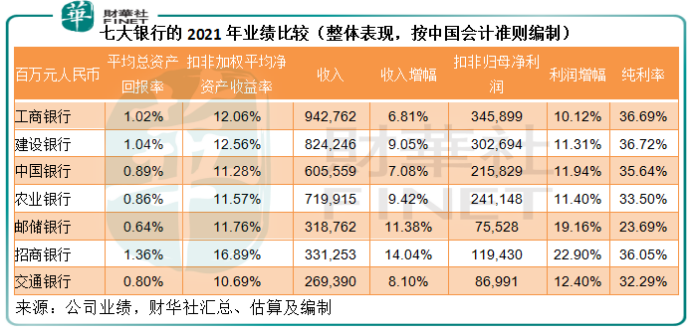

见下表,招行的扣非加权平均净资产回报率高达16.89%,显著高于四大行、邮储银行和交通银行。

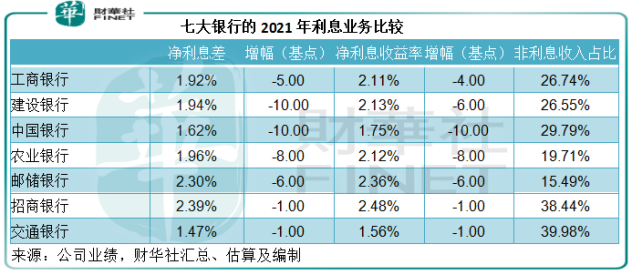

利息业务方面,招行的净利息差和净利息收益率(NIM)均为大型商业银行中的最高,反映其在回报与成本之间的分寸把握得最好;非利息业务收入占比也较其他银行高,意味着其分散业务风险的能力更强。

招行的资本充足率满足监管要求,不良贷款率也低于四大行和交行,还不足1%,而拨备覆盖率则为七大银行中的最高,达到483.87%,显示其在风险把控方面的得力。

但是,由于综合素质更佳,招行的估值也较其他大型银行高。

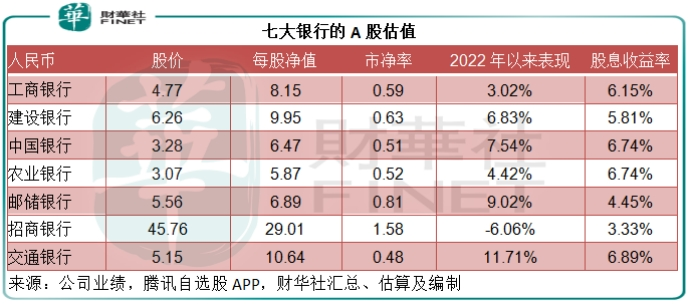

A股方面,招行的市净率为1.58倍(按股价45.76元人民币计算),是交行的3.3倍,四大行的2.5倍以上,几乎是邮储银行的两倍。以股息收益率来看,国有四大行和估值较低的交行,股息收益率也有6%,几乎是银行中低风险理财产品的两倍,而招行仅3%左右。也因此,招行是2022年以来累计表现为下跌的唯一大型银行股。

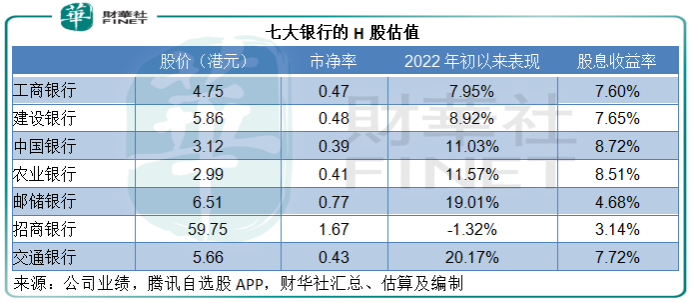

H股的表现也类似,所不同的是,招行的H股股价较A股股价溢价约6.1%,这在AH股同步上市的中资股中颇为罕见。四大行的H股均较其对应的A股具有较大折让,惟邮储银行的折让值稍低。

保险股间接受惠?

险企是银行股的重要投资者。有传险资股权投资范围可能收紧,或限于保险类、非保险金融类,与保险业务相关的医疗、养老、汽车服务、金融科技以及银保监会认可的其他行业企业,相关新规正在研究中。若银行的业绩得到改善,险企的投资表现也可得到提升,间接利好保险股。

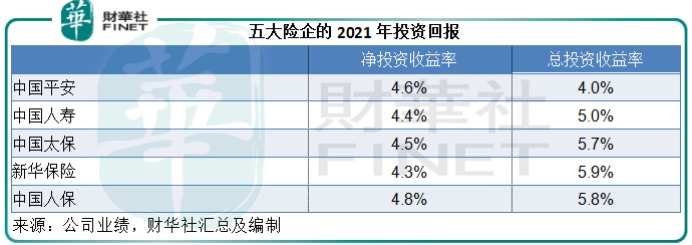

五家AH股上市的保险企业,平安、国寿、中国太保(02601.HK,601601.SH)、中国人保(01339.HK,601319.SH)和新华保险(01336.HK,601336.SH),2021年的净投资收益率和总投资收益率均有所下降。

其中平安的总投资收益率下降幅度最大,跌2.2个百分点,主要因为华夏幸福的减值和拨备。

值得注意的是,若银根宽松一点,对中小企业的支持力度再大一点,保险企业的股权投资回报或有望改善。

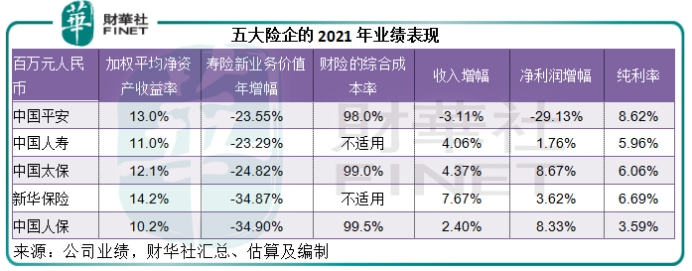

从主营业务——保险来看,五家寿险企业的新业务价值均见23%以上的跌幅,整体业务表现下降。

从整体业绩来看,平安依然垫底,2021年的收入和利润均有所下降,而另外四家上市险企均实现增长,不过得益于自身的银行和科技业务,平安的盈利能力仍稍高于同行,净资产收益率和纯利率均稍高。

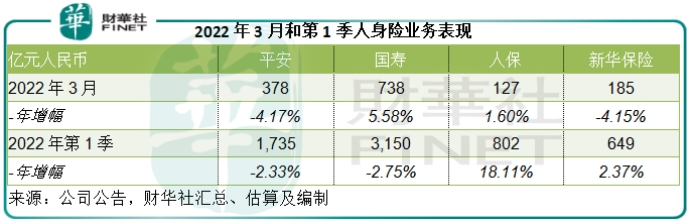

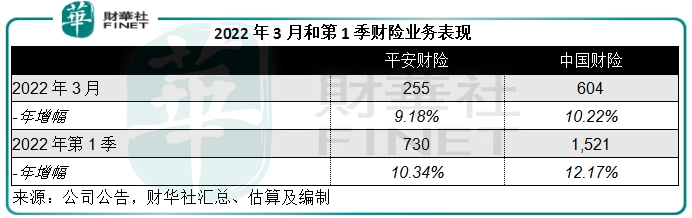

大部分上市保险企业都公布了2022年第一季运营数据,平安的人身险业务表现依然落后,三月份的原保险保费收入同比下降4.17%,第一季下降2.33%;但平安财险的原保险保费收入在今年前三个月均实现增长,2022年3月同比增长9.18%,第一季累计增长10.34%,整体表现仍逊于中国人保旗下的最大财险企业中国财险(02328.HK)。

而国寿的三月份寿险业务则恢复正数增长,同比增长5.58%,第一季原保险保费收入仍按年下降2.75%。

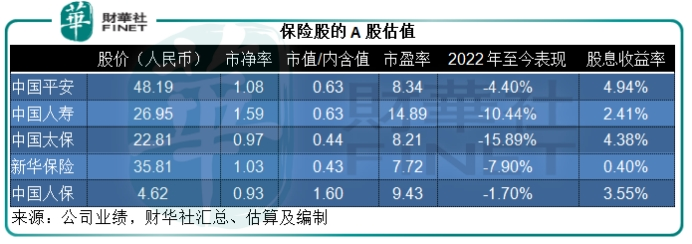

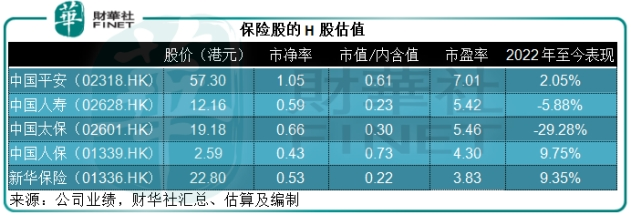

从估值来看,保险股的市净率估值要优于银行股,A股基本与资产净值持平,但H股则显著落后,看来海外股东对保险股的预期仍有所保留。

值得留意的是,市场对其房地产投资的疑虑,令平安的估值持续受压,当前的股息收益率处于一个挺难得一见的水平,接近5%。

更为重要的是,平安还通过股份回购来回馈股东,2021年8月,平安董事会通过了以公司自有资金回购50-100亿元A股股份的方案,12个月内有效。截至2022年3月31日,其已累计回购A股股份7777万股,占总股本的0.43%,支付资金总额38.99亿元人民币。

这些措施或可稳定其股价表现。但是长远表现仍将取决于寿险业务能否改善以及投资回报。

总结

总括而言,最近推动银行增强信贷投放能力的消息,应有利于拨备覆盖率较高、业务能力较强的大型商业银行,例如招行、邮储银行等。

实体经济的提振,反过来也有利于降低银行风险和提升银行盈利能力,同时也有利于保险企业的业务表现和投资表现。

但相比于保险股较为合理的市净率估值(股价大致与资产净值持平),银行股尤其四大银行,当前的估值仍具有深幅折让,或许更值得关注。

毛婷

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)