中国银保监会的数据显示,2019年至2021年间全国原保险保费收入由4.26万亿元(单位人民币,下同),增至4.49万亿,年复合增长率为2.61%。

已向港交所递交上市申请的阳光保险集团,增长表现远超同业平均水平。据招股书数据,2019年至2021年间阳光保险原保险保费收入年复合增长率达到7.59%,其中人身险业务的原保险保费收入年复合增幅更高达12.43%,远超全国人身险平均水平3.54%,以及中国人寿(02628.HK)的4.44%。

阳光保险业绩增速表现突出,主要得益于其全面且均衡的保险业务,卓越的创新能力与技术实力,以及其丰富的保险产业链生态圈,能够围绕多场景服务客户。其独特的竞争优势助力阳光保险市场份额不断提升,根据银保监会的数据,以原保险保费收入计,阳光财险的2020年市场份额为2.7%,在国内87家财险公司中排名第7位;阳光人寿的市场份额由2018年的0.38%提升至2020年的1.7%,在全国91家人身险公司中排名第12位。

阳光保险成立3年内即完成集团化组建;其中阳光财险成立不到2年即实现盈利,阳光人寿成立6年即实现盈利,并双双保持持续盈利,足证其发展的速度和质量。

中国保险市场增长潜力大

Sigma报告显示,2020年中国内地的人均名义GDP增幅达到2.0%,而全球平均水平仅为-3.7%。经济增长和财富的累积,将推动人们对于保险和理财服务的需求。

然而,与经济和财富的高增长相对应的,却是偏低的保险渗透率。

Sigma报告显示,中国保险市场的保险深度和保险密度远低于全球平均水平。2020年,中国的寿险深度为2.4%,较全球寿险深度低0.9%,而中国的寿险密度为人均241美元,较全球寿险密度低33.1%;非寿险深度为2.1%,较全球非寿险深度低2.0%,而非寿险密度为人均214美元,较全球非寿险密度低52.3%。

这反映中国保险业仍处于发展初期,具有巨大的增长潜力。

由于中国经济增长速度在全球处于前列,随着经济的增长,财富的累积,对保险和理财意识的增强,城市化进程的加快,加上监管的不断完善利于行业健康发展,在可预见的将来,保险需求将大幅上升。当前渗透率不足意味着中国的保险业还有巨大的可提升空间,这对于发展迅速的阳光保险来说无疑是很大的机遇。

阳光保险的优势

阳光保险通过阳光人寿经营寿险和健康险业务,提供人寿保险、健康保险和意外保险等大约130种产品;另一方面,该集团通过阳光财险经营财产险业务,提供涵盖机动车辆险、意外伤害和短期健康险、保证险、责任险、农业险和企业财产险等超过4000种财产险产品;此外,通过阳光资管对保险资金进行运用管理。

保险收入增速高于同行水平:尽管与平安、国寿、太保、人保等大型保险企业相比,阳光保险还很“年轻”,增长却十分强劲,大有后浪居上之势。

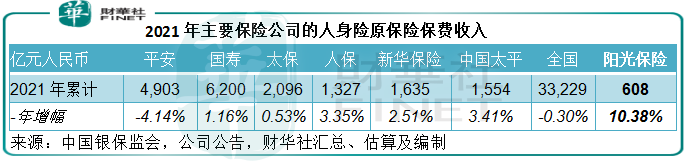

就人身险而言,按原保险保费收入计,阳光保险的2021年同比增幅高达10.38%,远超平安、国寿、太保、中国人保、新华保险(01336.HK)、中国太平(00966.HK)的-4.14%、1.16%、0.53%、3.53%、2.51%和3.41%,见下表。

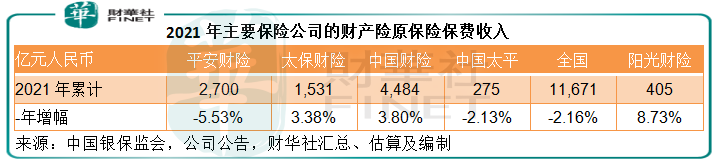

财产险方面,阳光财险的2021年原保险保费收入同比增幅达到8.73%,远胜最大财险公司中国财险(02328.HK)的3.80%,优于平安财险的-5.53%和太保财险的3.38%。

在原保险保费收入强劲增长的带动下,阳光保险2021年一年新业务价值同比增长4.3%,至30.15亿元,增幅也高于其他上市内险股。

这反映出阳光保险的业务增长优势,以及优秀的品牌形象,得到了市场的认可。

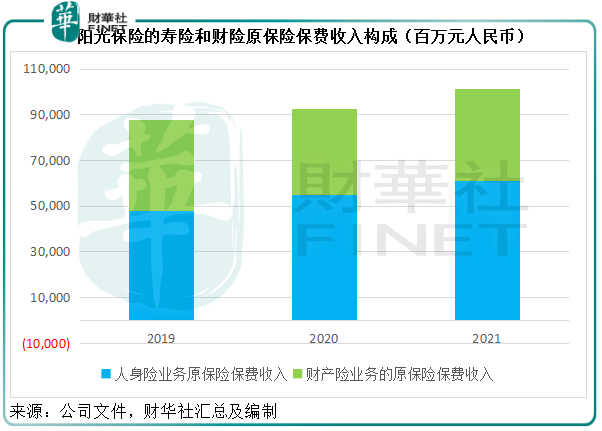

寿险和财险均衡发展:与大部分险企聚焦于寿险或偏向于财险不同,阳光保险的人身险及财产险业务均实现均衡快速发展。

见下图,2021年人身险业务原保险保费收入同比增长10.38%,至608.26亿元,占总保费收入的59.8%;财产险业务总保费收入同比增长8.73%,至405.45亿元,占总保费收入的40.2%,反映其管理和运营能力具有竞争力。

渠道来源多样化:

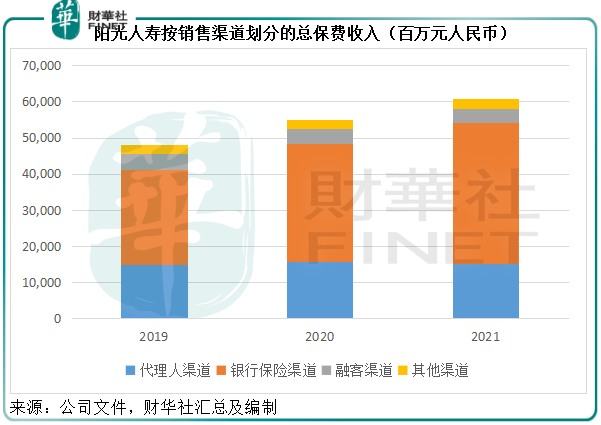

在寿险业务方面,与平安、国寿和太保主要依赖于代理人销售保险不同,阳光人寿的渠道更为均衡,见下图,银保渠道发展也较为突出。此外,阳光人寿的网销保费收入也实现强劲增长,由2019年的2.93亿元大幅上升至2021年的6.46亿元,两年间增长了1.2倍。

财产险方面,阳光财险拥有广泛的财产险分销和服务网络,覆盖了全国所有省、自治区和直辖市。截至2021年12月31日,阳光财险设有36家分公司、423家中心支公司和1452家支公司及营销服务网点,销售队伍包括4.6万名保险营销员和1.5万名内部销售人员。

此外,还通过阳光人寿的代理人渠道交叉销售财产险产品,并积极拓展专属代理门店渠道和互联网销售渠道。

由此可见,多样的销售渠道赋予了阳光保险卓越的灵活性,这一点得到了上述杰出的销售成绩证明。

投资收益优于同行:投资是保险企业一项非常重要的利润来源,如何让保险资金发挥作用,考验了保险企业的投资能力。

在业务蒸蒸日上的同时,阳光保险的投资表现也维持稳定。

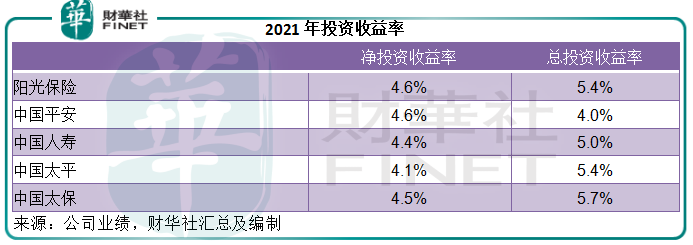

见下表,阳光保险的2021年净投资收益率和总投资收益率分别为4.6%和5.4%,整体表现要优于平安和国寿。

阳光保险的发展潜力

阳光保险的过往表现固然优秀,那未来的发展能否为投资者创造价值?从该公司的战略计划,多少能看出端倪。

渠道进一步优化:

如前文所述,阳光保险区别于平安国寿等的优越性是其渠道分布更为均衡。

该集团银保渠道主要通过四大行、邮储银行、招商银行、浦发、交银、民生银行等金融机构代理销售人身险产品,形成了包括国有银行、股份制商业银行、城商行等在内的多层次、稳定的渠道网络布局。

截至2021年末,阳光人寿拥有银行保险渠道网点3.25万个,与金融机构的稳定合作,可让其更有针对性地触及更多潜在客户,维持稳定增长。

代理人渠道方面,阳光保险的收入占比较低,这意味着更大的可拓展空间。截至2021年12月31日,阳光人寿拥有约6.7万名代理人,向个人客户分销人身险产品,2021年月均活动人均产能同比增长16.76%,至12,235元人民币。

该集团正致力于打造符合市场的年轻化、专业化、绩优化保险营销员队伍,推动保险营销员队伍的长期持续发展,提升代理人的素质和产能,并对代理人渠道进行差异化布局,以应对市场的差异化需求。

另一方面,该集团还通过科技创新为代理人渠道赋能,例如2018年3月上线全能宝APP,优化服务效率和客户体验;并在分支机构大规模开展销售培训机器人的实际应用,提升保险营销员队伍的沟通技巧。

此外,阳光人寿利用其先进科技优势,努力创新和开发新产品及服务,推动网销渠道数字化转型,利用大数据和数字化,优化产品组合。

可以预见,在银保渠道保持稳定发展,代理人渠道和网销等其他渠道不断优化、持续提升效率的推动下,该集团未来的保险业务增长有望得到更大的提升。

更为重要的是,阳光保险会整合内部优质企业客户资源和拓展外部企业客户,为它们的员工和家属提供医疗、养老、健康保障等服务,进一步拓展个人高端客户的增长空间。还会通过私域客户经营、线上化客户服务,打造从线上获客到运营转化的经营闭环,充分发挥集团的系统效应。

数字化赋能:

阳光保险计划全面强化数据科技能力,加快数字化经营转型,这包括提高数字化客户洞察能力、强化数字化营销、加强数字化产品创新、完善数字化运营、提升数字化风控,应有利于优化营销效率、提高经营精细化程度、优化经营结构、降低成本,从而实现降本增效。

医养服务模式:

该集团计划打造“融和医院+专科医院+终端机构”的完整医养服务模式,整合国内外优质医疗健康服务资源,打通医院、医生、医药、健康等健康服务生态,并充分利用一些地区的特许医疗政策,引进国际领先的医疗技术、药品器械等落地国内。

此外,其将在一线和新一线部分重点城市布局持续照料退休社区,以股权合作、战略合作和品牌管理等多种方式逐步延伸养老业态。

保险+医疗+养老的服务生态闭环,或有利于升级服务体验,增强协同效应。

立足于此基础上,阳光保险将打造互联网医疗健康服务平台,一方面加强线上服务和资源整合能力,另一方面加快线上用户积累,助力保险主业发展。

在科技与服务生态闭环的助力下,阳光保险的发展优势有望得到进一步深化。

结语

超越同行的业务和投资表现,独具优势的渠道布局,丰富的保险产业链生态圈以及独特的创业基因和强大的技术能力,保险业“黑马”阳光保险,将可为港股市场的保险板块带来一抹不容错过的亮色,其成长的可预见性和强劲的发展动力值得期待!

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)