每只超凡的独角兽背后,都有一个在黯淡时赐予光明的金钱使者,腾讯(00700.HK)背后有南非公司Naspers,阿里巴巴(09988.HK,BABA.US)背后有孙正义的软银集团。

这些有钱的财团固然成就了阿里巴巴和腾讯的成功,但反过来,阿里巴巴和腾讯的成功何尝不是成全了这些财团的发展和壮大?

Naspers在投资腾讯成功之后,多年并未找到能够替代腾讯这一纪录保持者的投资标的;同样,阿里巴巴成为软银集团最辉煌的投资,也是它最重要的资产——以致软银集团在股东要求其降杠杆腾出现金时不得不以阿里巴巴的资产作为抵押进行融资。

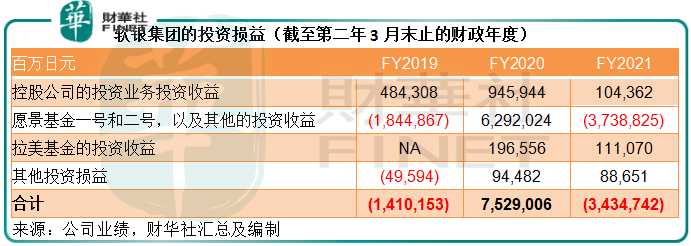

在美元无限供给的2020财年,软银集团的独角兽投资基金——愿景基金——取得了极大的资产增值,于当年实现投资收益7.53万亿日元,相较上年同期为投资亏损1.41万亿日元,其中愿景基金一号(SVF1)、愿景基金二号(SVF2)和其他投资的收益就达到了6.29万亿日元。

然而,中国的传统智慧“物极必反”已经提前预告了下场。当资产价格去到某个极端的时候,必然会走向另一个极端,就好像钟摆一样。

所以,当美国开始收紧资金,软银集团在资本膨胀的2020财年(截至2021年3月末止的财政年度)所取得的成绩,成为了其截至2022年3月末止的2021财年被人诟病的因由:因为上一个财政年度的高基数,这个财政年度的巨额亏损显得尤其碍眼。

截至2022年3月末止的2021财年,软银集团的收入按年增长10.54%,至6.22万亿日元,但由于投资亏损3.43万亿日元(而上年同期为投资收益7.53万亿日元),其股东应占净亏损高达1.71万亿日元,相较上年同期为净利润4.99万亿日元,愿景基金投资亏损高达3.74万亿日元是导致其转盈为亏的最主要原因。

软银的资产架构

总括而言,软银是一家投资公司,它的收益由以下几个部分组成:

1)控股公司的投资业务,亦即由软银及其子公司进行投资活动,这包括对阿里巴巴的投资,以权益法入账,即阿里巴巴的收入不计入软银集团的收入中,但净利润会按其所持的有效权益比重入账;

2)软银愿景基金:由愿景基金一号(SVF1)和愿景基金二号(SVF2)从事投资活动;

3)SoftBank,分为四项业务:

(1) 消费业务:提供手机服务、销售手机设备和为日本零售客户提供宽带服务;

(2)企业业务:为日本企业客户提供手机通讯和解决方案;

(3)分销业务:向企业客户提供信息通讯技术(ICT)服务产品,以及向零售客户提供通讯设备相关的产品和物联网设备;

(4) 雅虎、LINE业务:提供互联网广告和电商服务;

4)ARM:微处理器设计知识产权以及相关技术;销售软件工具和提供相关服务。拟出售给英伟达(NVDA.US)失败,而在2021财年确认英伟达的按金为收益,部分抵消了亏损。

5)拉美基金:由软银拉美基金进行投资;

6)其他:手机支付业务(PayPay)、特殊投资管理业务(通过美国城堡投资集团进行),以及Fukuoka SoftBank HAWKS福冈软银鹰(职业棒球队)。

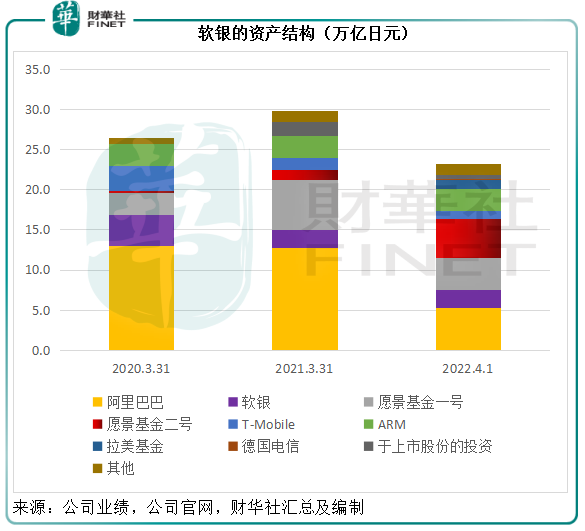

从价值构成来看,阿里巴巴、愿景基金、ARM是软银集团的三大价值支柱。截至2022年4月1日,软银集团的公平值或为23.2万亿日元,其中阿里巴巴占了22.56%,愿景基金一号占了17.21%,愿景基金二号占了21.40%,ARM占了11.69%。

由下图可见,阿里巴巴在过去可是占了软银集团合计公平值近半壁江山,但是由于软银集团需在2020财年满足腾出4.5万亿日元资金的股东要求,而不得不通过部分出售或抵押T-Mobile、阿里巴巴等股份的形式套现。

于2022年4月1日,软银集团持有的阿里巴巴资产公平值其实有8.67万亿日元,但由于3.44万亿日元的股份被用作资产抵押融资,扣减之后的公平值只剩下5.23万亿日元,这是其持股价值大幅缩水的原因。

截至2022年3月末的2021财年,阿里巴巴为软银集团贡献了3879.1亿日元的应占利润(业务利润)。此外,软银使用阿里巴巴股份结算预付远期合约,产生衍生品收益1.13万亿日元。这两笔收益稍微缓和了软银集团因为愿景基金而遭受的巨额亏损。

软银的独角兽投资旗舰

软银建立愿景基金来作为其投资旗舰,并将持有的一些资产陆续放置其中。

愿景基金一号(SVF1)的目标是通过大规模投资具有高增长潜力的公司(尤其是估值达10亿美元以上的未上市公司,俗称独角兽),最大化中长期回报。该基金由软银集团的全资子公司管理,投资开放期已在2019年9月12日结束,剩余的资金用于现有投资公司的跟投、定额分派和经营开支。

从理论上说,愿景基金一号将存续到2029年11月20日。

在愿景基金一号的开放期于2019年9月结束后,软银于2019年10月推出愿景基金二号(SVF2),以继续把握人工智能革新所带来的投资机遇,主要投资于科技赋能的高增长公司。

原本二号基金由软银旗下实体经营,后于截至2022年3月末止的财政年度第2财季引入第三方投资公司MgmtCo.。目前,软银持有愿景基金二号的82.75%,而MgmtCo持有17.25%权益。

愿景基金一号

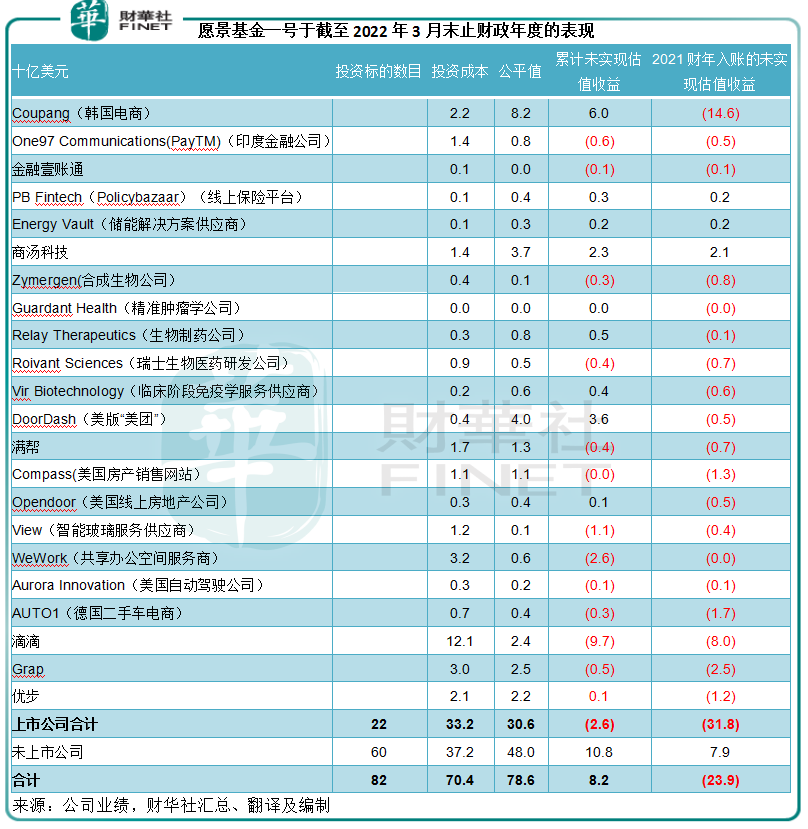

截至2022年3月末,愿景基金一号持有82宗投资,包括22家上市公司,其中有12家公司于2021财年上市。

该基金的公平值为785.7亿美元,投资成本为703.7亿美元。自成立以来的累计总收益为287.5亿美元,其中已实现收益(即已经出售确认的收益)为181.4亿美元,衍生品收益14.8亿美元,累计股息收入为9.4亿美元。

但是未实现估值亏损达到3.63万亿日元,主要因为大部分上市投资组合公司的股价出现下跌,这受到多个因素影响,包括加息导致市场避开高增长科技股、监管收紧以及不确定因素。

同样,未上市投资的公平值也受损。

对于未上市公司的投资组合,愿景基金一号的未实现估值收益合共达7098.33亿日元,反映在成功融资和业务强劲增长后,这些未上市公司的公平值整体上升,但是该组合有多家公司在第4季进行了减值拨备,以反映其上市同类公司股价下跌的潜在估值影响。

见下表,由于美国加息预期导致资本市场整体看淡科技股,尤其未盈利的独角兽,软银的上市独角兽表现惨淡,其中账面亏损最高的是韩国电商Coupang(CPNG.US),其次为美股上市的滴滴(DIDI.US),全年未实现估值亏损分别为146亿美元和80亿美元,抵消了表现最佳的商汤-W(00020.HK)约21亿美元的账面估值收益。

愿景基金二号

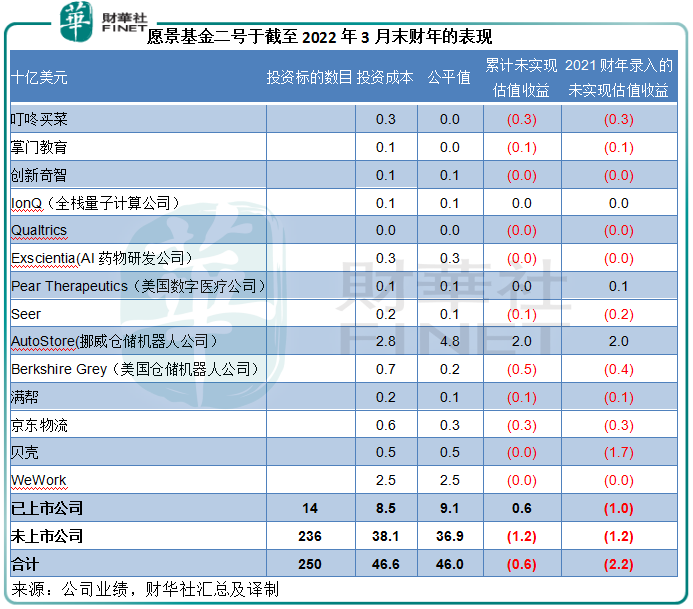

愿景基金二号于2021财年进行了合共408.2亿美元的新投资和跟投,使得该基金的总成本达到475.4亿美元。

截至2022年3月末,愿景基金二号持有250宗投资,包括14家上市公司,其中11家公司于期内新上市。

该基金的公平值为459.8亿美元,投资成本为465.9亿美元。自建立以来的累计总收益为0.8亿美元,包括累计已实现收益11.1亿美元和累计衍生品亏损4.2亿美元。

2021财年,愿景基金二号录得已实现投资收益1285.77亿日元,其中3140.96亿日元为上一财政年度的未实现收益,主要因为减持贝壳(02423.HK,KE.US)。

另外,愿景基金二号录得未实现估值亏损2654.76亿日元,主要为贝壳股价下跌,以及未上市投资组合的公平值下降,而抵消了第三季上市的挪威自动化仓储公司AutoStore股价上升带来的未确认收益。

从上图可见,挪威仓储机器人公司AutoStore并不足以抵消贝壳、叮咚买菜等中概股的账面损失。

拉美基金

有意思的是,或许是看到阿里巴巴的成功和愿景基金的账面增值,软银集团继续以新的噱头推出独角兽投资基金。

2019年3月,软银推出了50亿美元的软银拉美基金,其中独角兽投资占了一半以上,包括巴西房屋租赁平台QuintoAndar、哥伦比亚快递公司Rappi、拉美电商平台Mercado Bitcoin、面向企业员工的巴西健身公司Gympass,以及巴西家居零售商MadeiraMadeira。

2021年9月14日,软银宣布推出软银拉美基金二号,这是第二支专注于拉美市场科技公司的私人投资基金,初始资金承诺为30亿美元。

在2021年下半年和2022年第一季全球资本市场表现回落之时,拉美基金一枝独秀,于2022年3月末的财政年度实现投资收益1110.7亿日元,其中包括已实现亏损91.14亿日元和未实现估值收益1189.22亿日元。

该基金于报告期内进行了43亿美元的投资,其中包括65宗新投资。截至2022年3月末,该投资组合共有101家公司,包括7家上市公司,总投资成本为69亿美元,公平值达到94亿美元。

其他投资

软银属下的SBIA US利用SPAC来补充其对上市及未上市公司的投资,以把握更广阔的投资机会。

第三季,SBIA US所控制的一家SPAC宣布与美国自动化履约解决方案开发商Symbotic进行定向合并。

这家名为SVF Investment Corp.的SPAC于2021年3月通过在纳斯达克IPO筹得3.2亿美元,预计可通过软银愿景基金二号和PIPE(投资SPAC合并的私募投资者)筹得额外的资金,为这次合并融资。

合并预计于2022年上半年完成,合并后的公司将成为Symbotic Inc.,在纳斯达克交易。

结语

诚然,阿里巴巴的成功太耀眼。阿里巴巴之后,软银似乎再没有更成功的投资拿得出手,这也是外界所诟病的,尤其在孙正义寄予厚望却落得一地鸡毛的WeWork巨亏之后,软银的造兽神话跌落神坛。

但是值得注意的是,从这两年软银的业绩可以看出,软银正逐渐降低对阿里巴巴的依赖,而利用阿里巴巴的股份融资(或顺便减持)来进行新独角兽的孵化,或可显示出该创投巨头对于再造神兽的决心。

从愿景基金到拉美基金以及SPAC的IPO,软银进行了不少的投资,覆盖全球各个市场,从医疗科技到物流科技,从成熟市场到新兴国家,面对市场的讥讽和股东的质疑,孙正义继续用资金试错,毕竟,独角兽孵化所带来的回报是值得犯错的——阿里巴巴就是明证。

不过,随着美国加息,资本市场从高位回落,二级市场不景气传递到一级市场,可以预见市场难以再像一年前华尔街大水灌溉时那样给予独角兽们丰厚的估值,不仅已上市科技股的股价将遭受压力,未上市的独角兽或也难以获得理想的融资和估值,独角兽可能进入寒冬,重仓独角兽的软银在短期内将难有理想的表现。

但是从长远来看,科技的创新和人类文明的进步仍将马不停蹄,独角兽的孵化在短期或许因为资金的缺位而减速,但前景仍是广阔的,软银集团的坚持或可证明其价值。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)