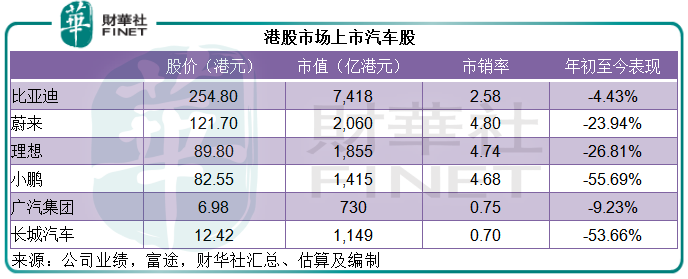

国内第一代“造车新势力”,蔚来(09866.HK,NIO.US)、小鹏(09868.HK,XPEV.US)和理想(02015.HK,LI.US),在2020年的怒放之后步入沉寂,其中小鹏的港股股价今年以来累计下挫逾一半,市值更跌至三大新势力中的最低。

有意思的是,笔者发现近半个月新势力的股价持续向下,但是比亚迪(01211.HK,002594.SZ),以及传统能源汽车广汽集团(601238.SH,02238.HK)和长城汽车(601633.SH,02333.HK)的H股股价却迎来上涨。按富途的报价计算,比亚迪、广汽和长城五月以来的H股累计涨幅分别达到8.06%、3.10%以及9.91%。

笔者认为,新势力今年股价表现欠佳的主要原因是之前的估值偏高,而传统车企已开始发力新能源车领域并且取得一定的成就,市场或开始重新选择价格定位。

“宁欺白须公,莫欺少年穷。”

年轻的新势力对比于既成规模的传统车企,优势在于较高的产品定价、大胆的市场定位,而且配备车载软件服务,可包含在整车售价中,这为它们未来软件升级的收费服务延伸提供了可能,也就是说,在汽车硬件收费的同时,新势力凭借它们在自动驾驶等系统领域的先发优势,实现软件服务的多元化变现。

这或许是市场先前给予新势力较高估值的一个原因,认为它们的收入增长潜力远胜一板一眼的传统车企。

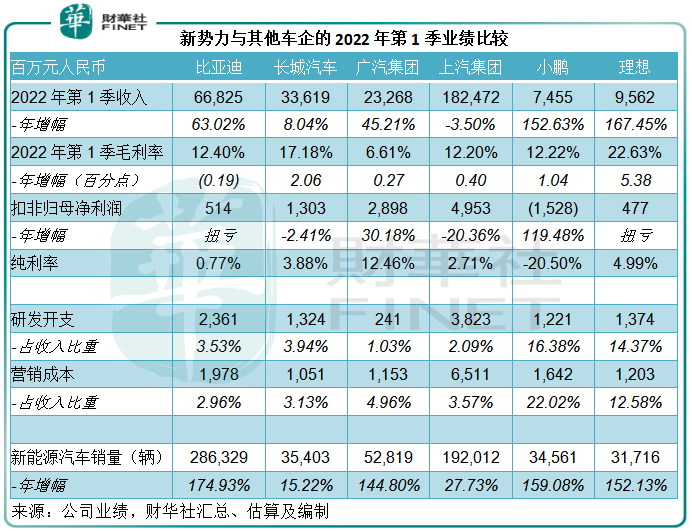

见下图,年纪轻轻的小鹏和理想毛利率轻松超越广汽和上汽,与比亚迪也差距不大。只是最近传统车也开始发力做新能源以及类似的驾驶系统,新势力的先发优势有所褪色,但从图中可见,新势力的市销率估值仍较高。

然而,最近小鹏的青春期有点烦。

缺芯又缺电

在公布2022年第1季业绩之后,小鹏的美股和港股均大跌,且来看看它的第1季业绩究竟是哪里出了岔子引起市场的反感。

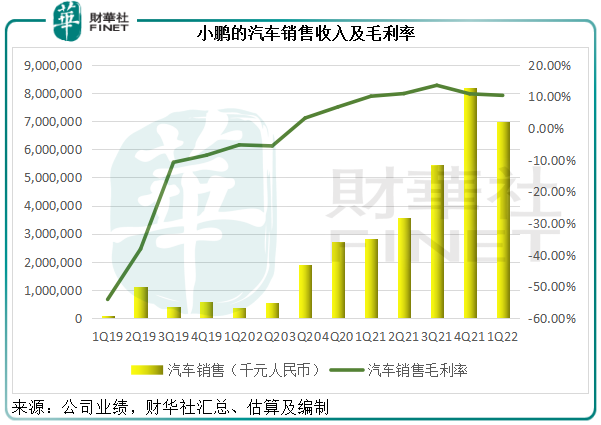

2022年第1季,小鹏的汽车交付量同比增长159.08%,至3.46万辆。汽车销售收入同比增长149.04%,至69.99亿元(单位人民币,下同),增幅稍微低于汽车交付量增幅。汽车销售毛利率较去年同期提升0.27个百分点,至10.39%。

第1季总收入按年增长152.63%,至74.55亿元;得益于毛利率较高的服务及其他收入同比增长224.46%,小鹏的第1季整体毛利率按年提升了1.04个百分点,至12.22%。季度毛利按年增长176.11%,至9.1亿元。

新势力的毛利率较高,是因为它们需要以较高的技术含量和服务标准,以及高级的品牌定位,来游说消费者,这正是其研发支出和营销支出较高的原因。

从上表可见,新势力小鹏和理想的研发及营销支出占收入比重均在两位数以上,远高于比亚迪、广汽、上汽以及长城汽车。

这也是小鹏“少年穷”的原因。要在竞争激烈的汽车市场出头,研发和营销一样也少不了。2022年第1季,小鹏的研发开支同比上升128.23%,达到12.21亿元,而营销及行政支出则按年增长127.74%,至16.42亿元,均轻松超越期内的毛利。

因此,小鹏的2022年第1季净亏损较上年同期扩大116.23%,达到17亿元。若扣除以股代薪等非持续性款项,其非会计准则股东应占净亏损较上年同期增加119.48%,至15.28亿元。

当然,相对于做增程车早已扭亏为盈的理想,小鹏季度亏损扩大的业绩或许说不上好看,但是也在市场的预期之内。让投资者失望的,可能是其短期前景。

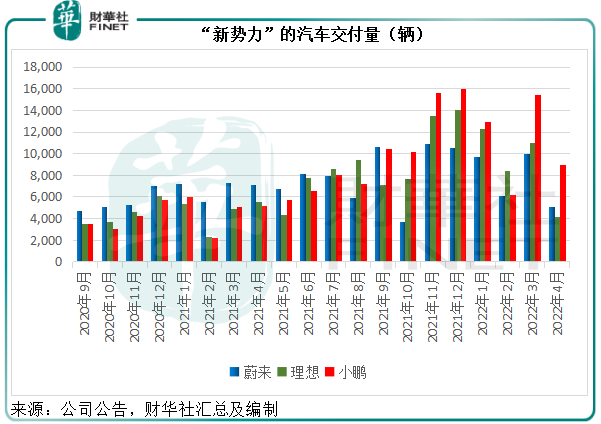

小鹏在季度业绩中给出的指引显示,其预计2022年第2季的汽车交付量将介于3.1万辆至3.4万辆之间,按年增长78.2%至95.4%。

按年增幅似乎很可观,但需要注意的是,上年同期的交付量并没有包括去年第3季才推出的P5和G3i,所以基数较低。

所预期的第2季交付量,实际已低于第1季的数据,而第1季通常为交付淡季,因为包含农历新年假期,可想而知第2季的预期有多差。

交付量低,收入自然也不会高。小鹏的第2季收入指引为介于68亿元至75亿元,按年增长80.8%至99.4%。但如果与淡季第1季相比,这一指引最乐观的情形就是与2022年第1季的收入74.55亿元大致持平而已。

归咎其第2季预期较低的原因,与行内其他新能源车厂的境况一致:缺芯!缺电!这导致了产量的落后。

何小鹏在业绩发布会上就提到,不仅芯片供应链问题令其产量受损,电池供应链的断裂,尤其上游产业链的成本高企,是制约其产量的重要因素。

不过他提到,小鹏凭借对供应链的预判,对关键部件进行了备货,并从2021年对接更多家电池厂家,在今年第2季基本完成了电池供应多元化的布局,以降低其在特定地区供应商集中所带来的风险。

小鹏提到已经于5月中旬恢复了在肇庆工厂的双班生产,并加速交付以满足客户的需求。但估计到今年6月,供应链仍会受到局部疫情的影响。另外,芯片的挑战在今年仍将持续,可能持续到明年更往后。

这预示着小鹏的2022年第2季业绩或不会太理想。

小鹏的烦恼能克服吗?

当然,面对缺芯缺电问题的,可不止小鹏这一家,蔚来、特斯拉(TSL.US)等同样面临生产暂停、供应链等问题。

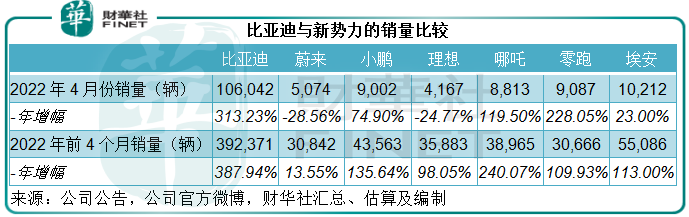

“新势力”蔚来、理想和小鹏,2022年4月的汽车交付量均较上个月、甚至农历新年长假期的2月份低,见下图。

所以,小鹏的烦恼是全行业的烦恼。

那在全行业的有烦恼的背景下,小鹏的前景如何?

在业绩发布会上,小鹏的管理层表示,目前订单仍充裕,只是生产可能延迟,会留意这些影响,并采取措施在第2季恢复毛利率。

值得注意的是,小鹏将于第3季推出旗舰五座大中型SUV G9,其表示P9代表了小鹏汽车在过去数年坚持软件和核心硬件自主的最高研发水平,将于2022年第4季交付。

小鹏表示,由于第3季会有新价格的车型交付,或有望改善其毛利率,而第4季随着新车型G9交付,毛利率或得到改善。换言之,第2季的毛利率会受到特定影响,但第3季将有所恢复。

笔者认为短期而言,供应链问题依然存在,并将影响小鹏最近两季的表现。

中长远而言,笔者认为政策利好新能源汽车厂商,但新势力将面临激烈竞争,应该也不会好过。

新能源汽车购买补贴将于今年年底到期,但近日多地推出措施,鼓励汽车消费,有利于新能源汽车消费的措施或变相延续,例如湖北就提出,2022年6月至12月实施汽车以旧换新专项行动,报废并购买新能源汽车或每辆可获补贴8000元。

这些措施应有利于新能源汽车整体向好。

然而,新势力既要面对传统汽车加快新能源车发展,又要面对新新势力的崛起,还要提防外来竞争对手例如特斯拉的产能扩张,可不安生。

从以上第一张图可见,广汽、上汽及长城等传统能源车厂的新能源汽车销量规模已超越新势力。见下图,零跑与哪吒等新新势力与新势力的差距显著缩小,零跑的4月份销量甚至超越小鹏。

另一方面,新势力内部的竞争也越趋激烈。

2021年没有推出新车的蔚来,将于2022年推出三款基于NT2的全新车型,还计划进军大众市场,聚焦于3万美元(约合19万人民币)-5万美元(32万人民币)价位,或直逼小鹏,而理想也打算推出纯电动车型。

同行不仅在市场上竞争,资源上的争夺战也免不了。所以小鹏所面对的不仅仅是市场上产品差异化的竞争,还面对原料供应和采购规模化能力的竞争。

小鹏如何应对?

小鹏早前曾透露,计划在2023年推出两个全新车型平台的首款车型(每个平台各一款产品),这两个平台一个面向C级车,另一个面向B级车,均支持XPILOT 4.0——小鹏将在2023年推出的自研辅助驾驶系统。

此外,管理层在业绩发布会上表示计划涵盖15万-40万产品市场,以满足多元需求。从比价网站的价格来看,G9的定价或接近40万元,这意味着小鹏开始涉足于中高端车——蔚来的细分赛道,这与蔚来推大众车的逻辑一致——深入对手腹地。

不过小鹏表示,在产品(如G9)定价方面,会优先考虑确保有20%的毛利率,这是其往25%毛利率目标挺进的努力。

值得注意的是,小鹏的整车销售收入包含其软件产品商业化的收入。该公司于2021年1月通过OTA固件更新推出XPILOT 3.0,其客户可以一次性付款购买XPILOT 3.0,也可在一定期限内按年付款,而来自XPILOT 3.0的收入会确认到汽车销售项下。

小鹏计划于2023年推出的新车型将支持其自研的辅助驾驶系统XPILOT 4.0,而这些软件或衍生出不少软件的收费模式,何小鹏在业绩发布会上就表示会探索这些变现方式。

笔者猜测,小鹏或计划通过软件收入的补充,来提升其整车销售毛利率,以达至25%的毛利率目标,这或是其培养用户群体,提高黏性从而提升利润率的途径。

总括而言,随着经济复常以及利润驱使的投资,小鹏缺芯、缺电的问题或终将得到解决,然而持续性的问题——竞争,仍将萦绕着它以及其他新势力,下一阶段的产品和服务竞争,才是它能否脱颖而出的关键。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)