5月26日,中航电子(600372.SH)、中航机电(002013.SZ)突然双双发布关于筹划重大资产重组停牌公告。

据悉,中航电子拟通过向中航机电全体股东发行A股股票的方式换股吸收合并中航机电,并发行A股股票募集配套资金。

上述两家企业均是国内航空装备领域的知名上市公司,又隶属于同一家国企,因此此次合并的消息在投资者中引起了广泛关注。

刚刚宣布合并,股价却提前放量大涨

具体来看,5月26日,中航电子与中航机电签署了《吸收合并意向协议》,后续双方将就此次合并的具体交易方案、换股价格、债权债务处理、员工安置、异议股东保护机制等安排进行协商。

因相关事项尚存在不确定性,为了维护投资者利益,两家公司的股票均于5月27日开始停牌,预计在不超过10个交易日的时间内披露此次交易方案,即在6月13日之前按要求披露相关信息。

中航机电还表示,若未能在上述期限内召开董事会审议并披露交易方案,最晚将6月13日开市起复牌并终止筹划相关事项,同时披露停牌期间筹划事项的主要工作、事项进展、对公司的影响以及后续安排等事项,并承诺自披露相关公告之日起至少1个月内不再筹划重大资产重组事项。

另外,根据相关规定,此次交易预计构成重大资产重组,亦构成关联交易,且不会导致实际控制人变更。

这是因为虽然此次交易双方的控股股东不同,但其背后的实控人却是同一家公司,即中国航空工业集团有限公司,因此这次的交易算是“中航系”内部的一次合并。

值得注意的是,这则消息是5月26日盘后发布的,但是在当天盘中,中航电子和中航机电就出现了明显的异动。

其中,中航电子在5月26日一度涨停,最终上涨9.28%,报收20.6元/股,全天成交13.98亿元,较近期明显放大,总市值为397.21亿元。

中航机电在5月26日同样一度涨停,最终上涨8.22%,报收11.32元/股,成交量同样突然放大,达到了25.39亿元,总市值为439.76亿元。

从板块概念上来看,中航电子、中航机电都很贴合“大飞机”概念,而5月26日“大飞机”板块内其余概念股的涨幅并不算突出,因此这两家上市公司股价提前放量大涨疑似是有资金提前“抢跑”。

深化国企改革,剑指机载系统上市平台

关于此次交易的目的,中航电子的公告披露是为重组形成中国航空工业集团有限公司重要的机载系统上市平台,加快机载系统业务的发展。

据了解,作为此次交易吸收方的中航电子是航空工业集团旗下航空电子系统的专业化整合和产业化发展平台,致力于为客户提供综合化的航空电子系统解决方案,业务领域涵盖防务航空、民用航空、先进制造业三大领域。

具体的产品谱系覆盖飞行控制系统、雷达系统、光电探测系统、机载计算机与网络系统、大气数据系统等十大系统在内的航空电子相关领域,以及为电子信息、智能系统、机电自动化、基础器件等先进制造业领域提供相关配套系统解决方案、产品及服务。

而作为被吸收方的中航机电则致力于为防务和民生提供系统解决方案,主要经营航空机电产业相关系统。

目前产品谱系覆盖液压系统、燃油系统、环境控制系统、航空电力系统、高升力系统、武器与悬挂发射系统及基于航空机电核心技术发展的汽车座椅系统、空调压缩机、高压氧舱、等静压机等相关领域。

值得一提的是,中航机电参与了国内民用飞机C919、蛟龙600等多种机型机载产品的研制工作。

简单来看,中航电子是国内航电系统领域的龙头,而中航机电则是国内机电系统领域的龙头。

有人将航电系统比作飞机的“大脑及神经”,机电系统则比作飞机的“肌肉和血管”。

由此可见,中航电子和中航机电的业务比较互补,合并吸收是有利于更好打造机载系统上市平台。

此外,作为同一国企下的上市公司,吸收合并既有利于规避同业竞争,同时也符合深化国企改革的要求。

不过,作为吸收方的中航电子不仅在市值上要输被吸收方中航机电一筹,在业绩上前者同样要逊于后者。

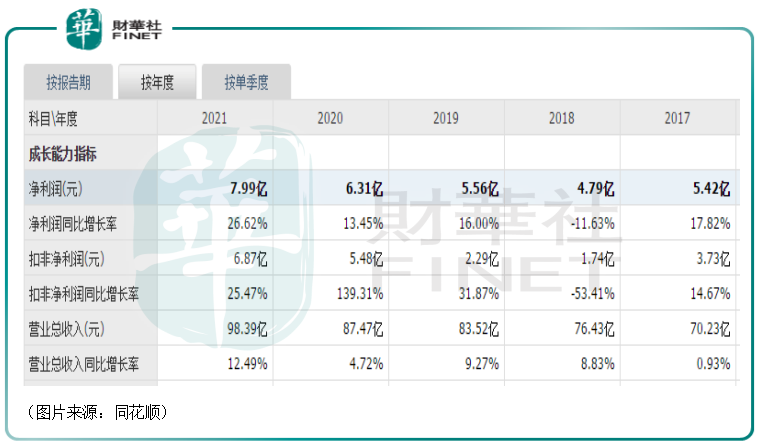

以2021年的业绩为例,数据显示,中航电子在期内实现营收、归母净利润分别为98.39亿元、7.99亿元,同比分别增长12.19%、26.62%。

而中航机电在2021年实现营收、归母净利润分别为149.92亿元、12.71亿元,同比增长22.64%、18.27%。

之所以会出现看起来比较弱的一方吸收合并比较强的一方,或许是因为目前航电系统的价值总额已经超过了机电系统。

军工股是否值得期待?

除了“大飞机”概念外,中航电子和中航机电也都有一个更宽泛一些的标签,那就是军工概念。

此次中航电子合并吸收中航机电也被视为是国企改革在军工领域的体现之一。

一直以来,A股的军工板块虽然有比较高的关注度,但由于没有持续性等原因,并不是特别受投资者喜爱。

2021年以来,军工指数遭遇了大幅下跌,不过近期军工概念整体已经有所回暖,后续军工股是否还值得期待?

从券商的观点来看,中信建投表示,当前军工行业正由局部景气向全面景气扩散,2022年有望再上高峰。

主要逻辑有:一、需求侧国防预算上行趋势不变;二、行业景气度全面扩散,改革红利驱动上市公司数量+质量双提升;三、军工产业外溢效应日趋显著,成长股有望竞相迸发;四、中长期资金话语权逐渐提升,产业+资本同频共振有望开启新征途。

太平洋证券指出,在目前国际环境下,军工产品需求处于爆发的初期,优质企业业绩增长潜力巨大,军工板块投资进入价值投资新时代。目前军工板块的估值已经极具吸引力,未来随着军品订单的释放和业绩增长将进一步消化估值。

浙商证券则认为,国防军工“内生”增长趋势强劲,“规模效应/股权激励/小核心大协作/定价改革/大订单+大额预付”等催化下,企业运行效率也将持续提升。与此同时,国家推动国企改革,未来几年军工资产证券化/核心军品重组上市有望掀起新一轮高潮,“外延”增长方向明确。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)