2022年对于聪明的投资者来说,应该是非常有价值的一年。

因为在这一年,美联储的收水政策让持有大量现金的聪明投资者等来了低位买入的投资机遇。2020年上半年以来,为了刺激经济,西方国家推出多项宽松措施,导致资本市场大水灌溉,资产价格被大幅抬高,其中科技股的估值更屡创新高,到达一个难以维持的水平。

但是,近日美联储展开加息周期,并缩减买债规模,令资金潮水退却,在潮涨时表现出色的科技股纷纷回落,资金涌向了基本面稳健、增长有保障、估值偏低的优质股份,保诚(02378.HK)及其亚洲和非洲的业务正符合了这些特征。

把握时机于2021年资产价格处于高位时完成了美国业务Jackson的分拆,并将注意力集中于增长迅猛的新兴市场,保诚漂亮地提升了集团的整体价值。

那么在继往开来的2022年,保诚有何看点?

新兴市场潜力巨大,保诚处于有利位置

在完成美国业务分拆后,保诚的业务重点聚焦于全球增长最快的亚洲及非洲市场。

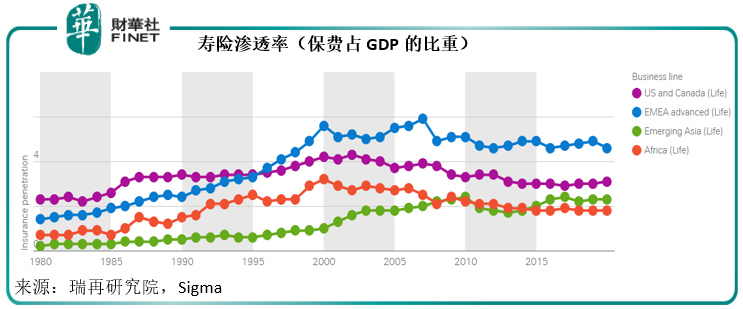

瑞再研究院及其Sigma研究报告的数据显示,亚洲新兴市场和非洲的寿险渗透率(寿险保费占GDP的比重)还不到北美和欧洲先进国家的一半。

见下图,代表非洲和亚洲新兴市场的橙色和绿色曲线,要远低于代表美国和加拿大的紫色曲线和代表欧洲发达市场的蓝色曲线。

也就是说,在亚洲新兴市场市场和非洲市场市场,人们用来购买保险的支出占总收入的比重,远低于人均收入要高得多的发达国家。

社会保障制度还未够完善的新兴市场,其保险(尤其寿险及健康险)的潜在需求十分高,只是困于收入和保险服务的可触达性。

值得注意的是,这些新兴市场是全球经济发展动力最强的地区,较高的人口出生率、充满活力的经济改革、年轻社区的高占比,都是推动当地经济增长的重要因素。

而经济的强劲增长,带动人们的收入提高。随着人们的收入提高,生活水平及资产总值亦相应提升,自然促进消费者对守护家人健康、规划理想生活及累积财富的需求。可用于保障和规划未来的保险服务自然成为他们的首要考虑。

尚未完善的社会保障制度、较低的保险渗透率和当地消费者的财富升级,是新兴保险市场的重大机遇。

专注投入这些市场的保诚,无疑将得益于其提前布局的优势。

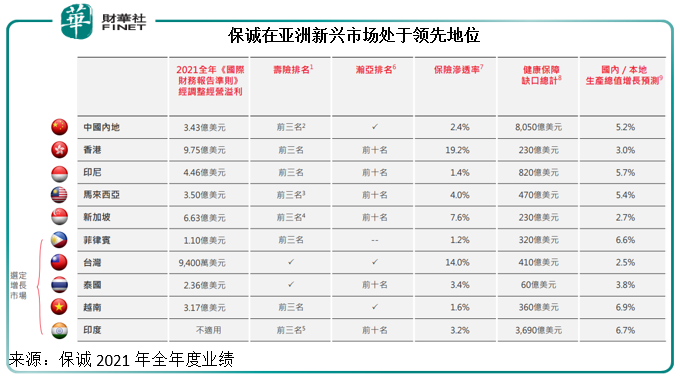

在经济增长潜力领先的中国内地、印尼、泰国和印度,保险渗透率只有2.4%、1.4%、3.4%和3.2%,远低于英国的保险渗透率8.8%。这四个地区的健康保障缺口或达到1.26万亿美元。

保诚在这些经济前景优秀的市场已经处于领先地位,见下图,其寿险排名均在前三。

此外,保诚在其他经济体量略小,但经济增长和健康保障缺口同样巨大的发达和发展中市场也占据优势,例如在香港、马来西亚、新加坡等,也占据前三。

除了保险的保障金融服务外,保诚在这些高速增长经济区的资管和理财业务发展也有声有色。其泛亚洲资产管理公司瀚亚投资是泛亚洲最大的资产管理公司之一,管理着2,585亿美元资产,见上图,在香港、印度尼西亚、马来西亚、新加坡、泰国和印度稳居前十。

保诚有意通过拓宽投资策略和提供个人供款水平较低的更便捷理财服务,加速发展成为亚洲的业界龙头。考虑到该区强劲的经济增长和快速的财富累积,瀚亚的优势将得到突显。

另外,保诚自2014年进军非洲以来,已经建立起快速增长的多产品业务,目前在非洲八个市场经营业务,覆盖人口4.16亿。于2021年,其非洲的年度保费等值销售额按年增长24%,所有八个市场均见增长,其中非洲东部和中部(包括肯亚、乌干达和赞比亚)的年度保费等值销售额增幅更高达43%。

保诚独特的竞争优势

不仅布局在发展最快、潜力最大的市场而占得先机,保诚利用其丰富的保险和资管经验,为这些地区市场提供优质的产品和服务,并深得好评。

数据说明一切。

得益于数字化转型、多渠道且地域多元化的发展策略,保诚的2021年年度保费等值销售额同比增加8%,至41.94亿美元。在香港以外的其他市场,如中国内地、印度、马来西亚、菲律宾、新加坡及泰国业务更推动其2021年年度保费等值销售额同比增长高达16%。

年度保费等值销售额的增加,以及业务组合优化所带来的新业务利润率改善,带动保诚的新业务利润增长13%,至25.26亿美元;在香港以外的市场,其整体新业务利润增幅高达23%。

而同行友邦(01299.HK)于2021年扣除香港外的年化新保费增幅仅为11%,新业务价值增幅仅为15%。

以发展最快的市场之一中国内地为例,保诚通过与中信各持一半股权的合营企业中信保诚人寿,经营内地寿险业务,目前已在全国设立20家分公司,覆盖99个城市,这些城市占了内地经济的80%国内生产总值,有望扩大并深化全国版图。

2021年,中信保诚人寿的年度保费等值销售额同比增长25%,新业务利润同比增长22%,远高于友邦同期内地年化新保费按年增幅17%,以及新业务价值增幅14%。

值得注意的是,内地重要寿险运营商在2021年均出现不同程度的回落,以中国平安(02318.HK,601318.SH)为例,2021年的新业务价值下跌24%,其中寿险及健康险的新业务规模保费按年下降3%。

可见中信保诚人寿在内地市场的增长能力和综合实力傲视同侪。

从分销渠道上来看,保诚的银保、代理以及数码销售平台均具备卓越的竞争优势:

保诚集团拥有超过54万名持牌专属代理,于2021年招募约12.3万名代理,以支持其持续扩张。此外,该公司以虚拟销售工具辅助代理销售新保单,并取得不俗的成绩,2021年虚拟销售工具提供了45%的代理新订单。

保诚拥有首屈一指的银行保险品牌,通过与超160家跨国银行和当地知名银行建立战略合作伙伴关系,在超过2.6万间银行分行开展业务。2021年,银行保险渠道的新业务利润增长56%,至7.95亿美元。

保诚还拥有数码平台及生态系统Pulse,既可为业务降本增效,又能成为吸纳新生代客户的利器:

一方面能触达更多新客户群,另一方面通过有针对性的营销活动降低边际获客成本;更为重要的是,Pulse上的汇总数据可增进对客户的了解,为有定制需求的客户提供服务,从而提升保诚分销渠道的产能;此外还可通过加强互动提升客户的留存率。

目前Pulse已在亚洲和非洲的17个市场推出,并以11种语言服务各地用户。2021年,Pulse的年度保费等值销售额在其所在市场的同比增长达73%,至3.64亿美元,占比达到11%,其中下半年度的占比更达到13%。

Pulse的普及,将有利于提升保诚的业务创新及扩充能力,同时降低成本,提升整体运营效率。

除此以外,保诚在马来西亚及印尼的伊斯兰保险市场均稳居首位,有利于其把握该市场庞大的增长机遇,目前保诚占了这个市场约30%的市场份额,为当地消费者提供便捷实惠的保险服务,更促进金融普惠。

总结

分拆美国业务之后,保诚集中火力发展亚洲新兴市场和非洲市场,将可把握当地经济高速发展、消费需求激增的有利机遇。另一方面,保诚一贯的专业水准和丰富经验,将有利于其巩固在这些市场的既有领先优势。

然而,保诚的估值仍显著低于其同行。截至2021年末,保诚的内含值达474亿美元,每股内含价值较2020年增长7%。其当前的市值约2826亿港元,仅相当于内含值的76%左右,而同行友邦保险的市值是其内含值的1.66倍。考虑到其业务增速、优越的业务布局和较低的估值,保诚的潜力或不容小觑。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)