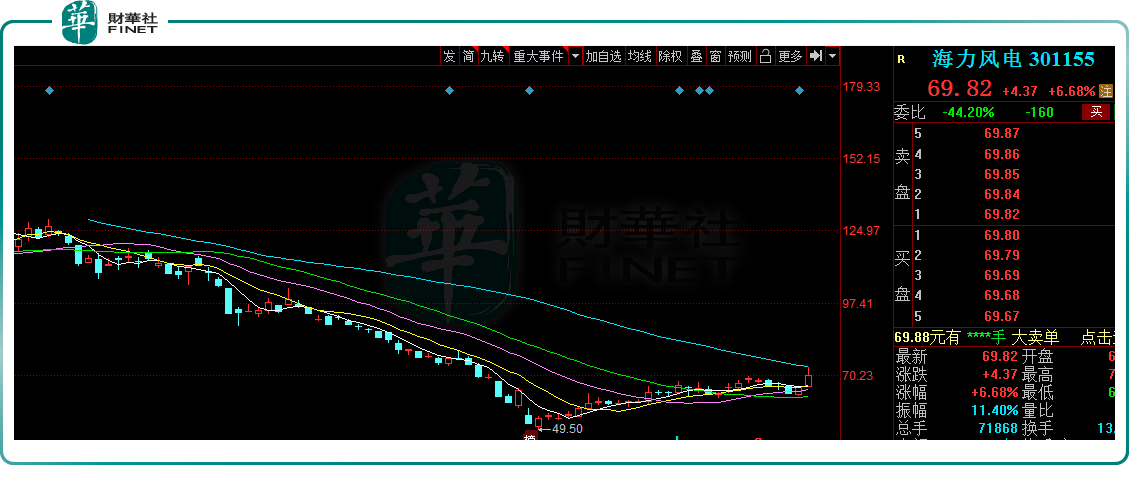

6月13日,海力風電(301155.SZ)拉升高漲,截至收盤,報收69.82元/股,大漲6.68%,最新總市值為151.8億元。

海力風電自上市首日(2021年11月24日)最高漲至180.28元後,便開啓了長達半年的下跌之路。當前股價與高點相比,累計跌幅達61.3 %。不過自4月29日以來,該股已反彈近40%。

有機構分析稱,該公司的股價波動,與業績表現息息相關。

01海上風電建設提速

「雙碳」趨勢下,風電產業近年呈爆發之勢,尤其是海上風電行業,發展趨勢相當兇猛。

從資源禀賦來看,我國海上風能資源豐富,特别是深遠領域,開發潛力較大。目前我國的海風項目還集中在水深50米以内,離岸距離30km左右的近海項目。《中國風電發展路線圖2050》報告指出,我國水深超過50米的深遠海風資源可開發量達24.5億千瓦。

據全球風能理事會(GWEC)數據顯示,2021年全球風電新增裝機容量達到93.6GW,達歷史第二高水平。其中,新增海上風電裝機約19.5GW,中國一枝獨秀,佔比全球高達87%。

而在國内,根據國家能源局發佈的數據,截至2021年底,全國風電累計裝機容量達328.48 GW,其中海上風電累計裝機容量26.39GW,同比增長178.08%,遠高於陸上風電11.44%的增速。

據全球風能理事會預計,2021-2025年全球海上風電新增裝機容量預計超過70GW,年復合增長率約31.5%,至2025年,全球海上風電場的新增裝機容量市場佔比將由2020年的6.6%提高到21.3%。

從上述數據可見,風電產業尤其是海上風電市場的發展勢頭良好,特别是國内市場。

近兩年,《國務院關於印發2030年前碳達峰行動方案的通知》、《「十四五」能源領域科技創新規劃》、《關於促進新時代新能源高質量發展的實施方案》、《關於印發「十四五」可再生能源發展規劃的通知》等頂層政策、規劃頻頻落地。

與此同時,江蘇、江蘇、山東、浙江、福建、廣東、上海等我國東部沿海地區正積極推進海上風電建設。據相關地方政府相關規劃,「十四五」海上風電新增裝機超過44GW,年均新增超過10GW。

當前,江蘇、廣東(裝機量佔51%,全國第一)兩省份在建容量已超過其「十四五」規劃累計裝機目標的90%。

可以預見,海上風電有望在「十四五」期間迎來重大發展機遇。

02海力風電發展潛力如何?

資料顯示,海力風電是一家坐落於長三角的專業製造風機塔架,及海上風機基礎的生產型企業,主要產品產品涵蓋2MW至5MW等市場主流規格產品以及6.45MW、8MW等大功率等級產品。其中塔筒和導管架貢獻是主要收入,2021年營收比重分别為35.3%和62.4%。

公司擁有海力裝備、海靈重工、海工能源、海力海上4個生產基地,分佈於江蘇如東、通州、大豐等沿海地區,有利於向需求最為旺盛的山東、江蘇、福建、廣東等地輻射,區位優勢較為明顯。

為抓住海上風電發展機遇,2021年11月上市以來,公司積極擴充產能,主要包括位於南通市南通港、東營市以及位於南通市如東縣的風電高端裝備製造項目,預計到今年底有效產能達到60-70萬噸,到2023年底產能將達到100萬噸。

另外,2021年12月公司宣佈與中天科技合資設立公司,從事海上風電工程承包業務,承接海上風電基礎施工、維護等工程服務。至此,海力風電形成了設備製造、新能源開發以及施工及運維3大板塊並驅的業務形態。

客戶方面,公司先後與中國交建、天津港航、龍源振華、華電重工等風電場施工商,國家能源集團、中國華能、中國大唐、三峽新能源等風電場運營商,以及中國海裝、上海電氣、金風科技等風電整機廠商建立緊密的業務合作關系。

此前國家頂層文件《關於完善風電上網電價政策的通知》提到,「對海上風電項目,2022 年及以後全部機組完成並網的,執行並網年份的指導價。」受該文件影響,風電行業在2021年前迎來「搶裝潮」。

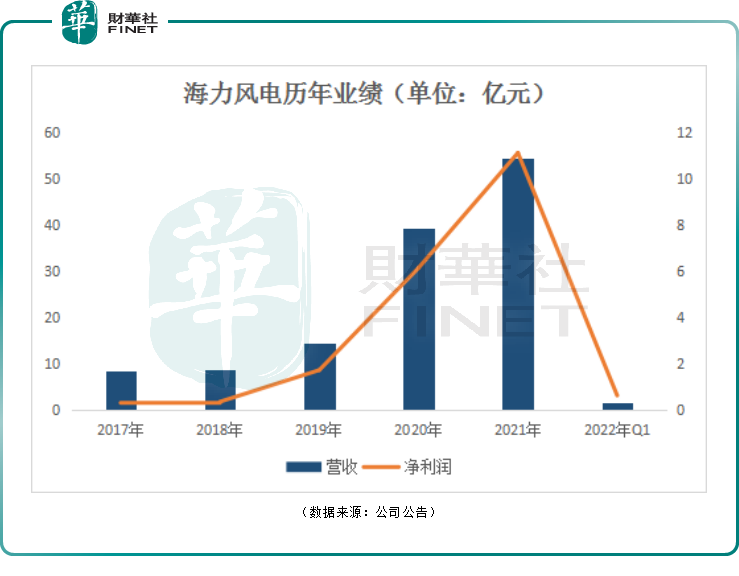

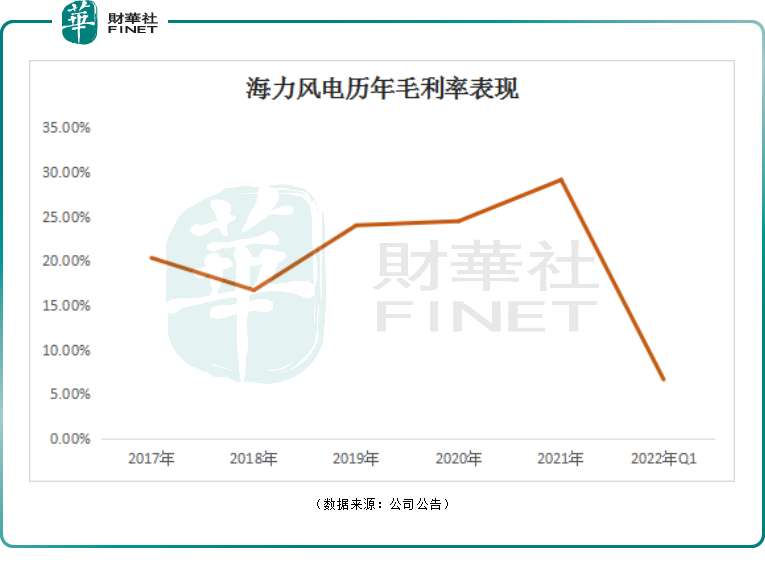

反饋至業績上,過去幾年海力風電營收、淨利呈快速上漲態勢。2017-2021年公司營收由 8.54 億元增長至54.58億元,年均復合增長率59.78%;同期歸母淨利潤由3008萬元增長至11.13 億元,年均復合增長率為827.5%;毛利率由20.34%提升至29.13%。

其中,2019年至2021年,海力風電歸母淨利潤分别同比增長387.16%、256.32%、80.8%。不難發現,該公司營收、淨利規模是大幅增長,但增速有所放緩。

2022年第一季度海力風電營收、淨利同比雙雙下滑。報告期内,海力風電實現營收1.533億,同比下降86.03%;歸屬淨利潤6204萬,同比下降70.27%;毛利率為6.67%,相較於2021年整年的29.13%,下降22.46個百分比。

對於業績下滑,海力風電解釋稱,主要系海上風電平價上網初期,下遊客戶項目建設速度較「搶裝潮」期間放緩,公司銷售規模下降;此外,2022年以來由於風機價格的快速下行以及原材料價格的高位上行,風電設備產業鏈大部分環節盈利端承壓。

據中國風能協會預測,2021年海上風電「搶裝潮」在拉高基數的同時也透支一定需求,2022年同比下降45.45%。而海力風電的保薦書也提到,「公司經營業績增長較快具有一定的短期性,如此高速增長不具備可持續性」。

值得一提的是,進入5月份,上遊原材料價格有所松動,且風機價格快速下行的趨勢有所緩解。中銀證券表示,隨著風機價格企穩以及原材料價格的下降,2022年下半年風電設備產業鏈利潤端的壓力將有望得到改善。

在二級市場,該股自上市(2021年11月24日)以來,股價持續下行,截至今年4月28日,累跌達68.53%。不過,近期(4月27日迄今)該股迎來小幅反彈。

結語:

海力風電作為國内領先的風電設備零部件生產企業之一,具備一定實力。公司核心產品(風電樁基和海上風電塔筒)市場佔有率位居行業前列。但與國内一些知名風電設備零部件供應商相比,公司的資產規模偏小、抗風險能力較弱。

在過去5個月,該股持續低迷,或一定程度上說明市場對公司未來發展持謹慎態度。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)