做100道多选题,至少60道问题回答正确,才能通过会员考试。

这是成为哔哩哔哩(09626.HK,BILI.US)“正式会员”的硬性要求。

对于仍在校园和已出校园的用户来说,100道多选题都是不小的障碍,不仅花时间,60分的合格率也意味着花精力——即使问题不难,无疑形成一道小小的隐形门槛,也难怪很多网友说,能成为B站正式会员的都是真爱。

试问在娱乐平台如此泛滥、各大平台争相降低门槛招徕用户的今天,又有谁会愿意花时间在一个仅仅视为过客的平台无偿回答100道关于平台规则的问题。

能抽出时间完成100道题的用户所付出的时间成本和沉淀成本,或也多少试炼出用户的“真心”。

不知这算不算是B站吸引忠诚用户的“小心机”。

用户黏性的打造

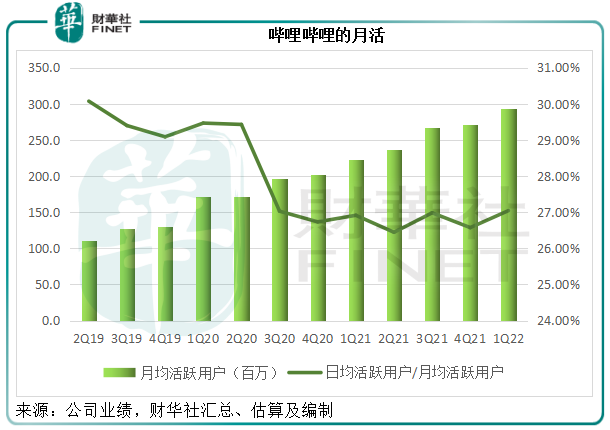

事实上,截至2022年3月末,B站的月均活跃用户为2.93亿,相当于我国网络视频(含短视频)用户规模9.75亿的30%,显示出仍有三成用户愿意为B站的“小心机”埋单。

值得注意的是,B站主要面向的Z世代,一般指的是1995年-2009年出生(即今年13岁-26岁)的一代人。中国互联网络发展状况统计调查显示,截至2021年12月,我国年龄在10-19岁和20-29岁的网民占比分别为13.3%和17.3%,合共大约30.6%,与B站的用户占比大致相符。

由此可见,B站面向群体具有专注性、独特性的特点,估计这也是B站在众多平台之中黏性相对较高的原因。

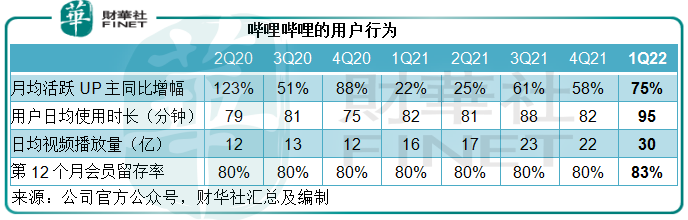

从B站有披露的数据来看,其第12个月会员留存率均在80%以上,2022年第1季更高达83%。

此外,100道社区选择题的好处是增强平台社区用户的整体自律性:通过设置这样的限制,让用户了解规则、自觉遵守规则,也让不喜欢守规则的潜在用户自行放弃,以降低犯错风险。

近日发布的“规范”十八条,进一步规范了网络主播从业行为,加强职业道德建设,促进行业健康有序发展,简单来说,就是抵制不合规内容和用户行为,并要求需要较高专业水平的直播内容,主播应取得相应执业资质。

早在一年多前,B站已要求财经类Up主需持CFA(特许金融分析师)证书上岗,以确保Up的专业性,曾引起争议,但从这最新出台的规范来看,B站的这则规则还是具有一定的前瞻性。

笔者留意到,短视频平台快手-W(01024.HK)在港股招股书中叙述了对用户内容管理的方式,主要通过基于MMU技术(多媒体内容理解的AI技术)以及人工支持的多级内容分析系统进行识别,但被众多用户诟病AI技术识别并不精准,不合规内容主要还是依靠用户的举报。

B站则详细列出了其内容鉴别和审核的方式:

采用两级内容管理及审核程序监控,第一级审查程序是通过其专有的人工智能筛选系统进行,将新上传的视频与其内部“黑名单”资料库中存储的视频进行比较,识别具有类似代码的视频,从而自动标记并筛除有问题的视频。

在技术筛选系统对内容进行处理后,系统再从内容中提取相应违规痕迹,并将其发送给内容审核团队进行二级审查,该团队由大约3000名员工组成(2021年末数据)。

在直播方面,还设有独立的监控小组(400人组成),负责审核和监控。

另一方面,B站还利用实名制来验证内容创作者及主播身份,并设有举报功能,以确保用户自律和监督。

有趣的是,B站的自身用户还自愿成立了社区风纪委员会,共同评估发布内容的适当性,将评估结果用于训练B站的内容监督AI系统。

从这些细节可以看出,对比于快速扩张的短视频网站,以社区文化为立站之本的哔哩哔哩,主要通过社区用户的自爱和自律来规范行为。

这种方式的好处是培养忠诚的用户,巩固用户黏性,提高平台竞争力;不利之处是作茧自缚,限制了自身的快速扩张。

但是,在美股和港股双重上市之后,B站已不仅仅是一个为爱好而设的“非营利”社区,上市身份就决定了其商业属性。对用户的“爱”往往会成为股东的对立面——“让利”,损害的最终是股东的回报。

B站的营利模式

二次元小众文化社区起家成为长视频重要社交平台,B站依靠的是用户的热爱。

但是近年它的一些商业化行为已经惹来部分长期用户的不满,这包括内容的多样化(不再专注于特定内容)、大会员收费模式,以及最近引起争议的付费视频上线,还有2021年推出短视频“故事模式(Story Mode)”,以抢占抖音和快手(01024.HK)的短视频市场。

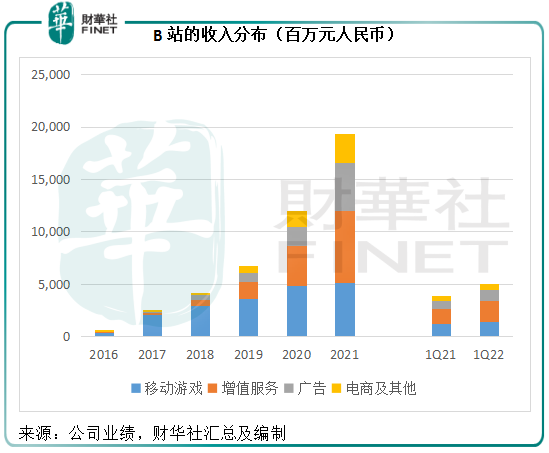

目前B站的变现模式包括移动游戏、增值服务(大会员服务和虚拟物品销售及内容销售)、平台广告,以及围绕ACG(漫画、动画、游戏)相关内容的IP价值。

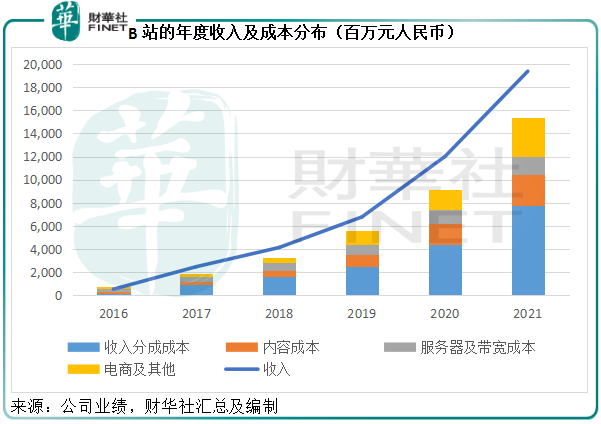

见下图,最开始B站的收入主要来自移动游戏,但是2018年1月起推出大会员服务后,增值服务的收入持续提高,到2021年已取代移动游戏,成为B站第一大收入来源,占了其总收入的35.78%。

另一方面,B站的广告业务收入增速也颇为惊人,2021年的广告收入按年增长145.47%,占了其总收入的23.34%,成为其移动游戏和增值服务之外的第三大收入来源。

值得留意的是,尽管长期会员对于B站的变化颇为微词,但B站的用户数量依然在持续攀升,2022年第1季,B站的月均活跃用户(月活用户)为2.936亿,较2021年同期增加70.3百万,高于社交巨头腾讯(00700.HK)增幅,后者的微信及WeChat合并月活跃账户数同比增幅为46.7百万;而月活用户数是其一倍的快手,同比增幅为78.1百万,考虑到其较高的用户基数,实际百分比增幅要小于B站。

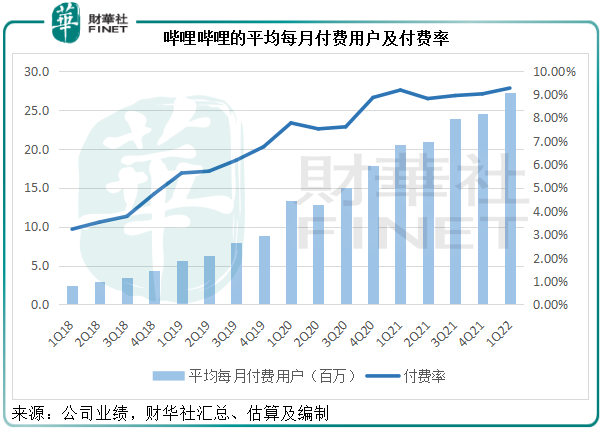

此外,B站的付费用户数也在持续攀升。2022年第1季平均每月付费用户为27.2百万,较上年同期增加6.7百万,较上季增加2.7百万,据笔者估算,付费率约为9.26%,较去年同期大概增加0.08个百分点,较上季增加约0.25个百分点。

由于B站的用户基数相对较低,占了视频用户的三成左右,而且仅相当于短视频平台快手的用户数一半左右,B站的用户增长空间仍十分巨大。

再加上这次规范的出台,或有利于推进视频平台的健康发展,而B站严格的审核制度和社区规则,或占得先机,让其处于更有利的位置。由此可见,B站的收入仍有较大的可扩张空间。

股东之“痛”或在于成本端。

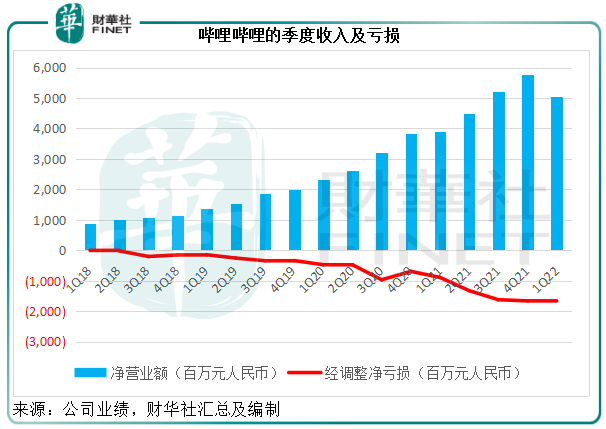

快手近年的毛利率在40%以上,而B站的毛利率只有其一半左右。2021年,B站的毛利率只有20.86%,2022年第1季的毛利率更低至15.97%,较上年同期下降8.07个百分点,主要原因在于收入分成成本和内容成本大幅增加。

快手的主要收入来源包括直播、广告和电商游戏等,其中直播和广告收入占比最高,而其对直播的依赖注定了收入分成等相关费用不菲,相对来说,这项成本占收入的比重大约为31.38%(截至2022年3月末的12个月)。

B站却不仅要支付昂贵的收入分成(这些分成支出包括游戏、视频内容和直播),还要支付内容成本(主要为授权内容的使用)。截至2022年3月末的12个月,收入分成成本与内容成本占收入的比重分别达到33.28%和11.52%,这就蚕食了接近一半的收入。

这比快手的内容类支出高出13.42个百分点,笔者认为其中包含了合规成本、优势内容成本,既是B站的弱点,又是B站的优势所在——优质内容、授权内容、合规内容可形成其业务护城河。

正是由于这些成本和投入的增加,B站依然亏损经营。

管理层在业绩发布会上维持2024年扭亏的目标,那B站是否真有扭亏的可能?

扭亏的可能性

在全面合规、同等监管的背景下,B站所处的位置其实要比抖音和快手等短视频有利,这是因为B站原本是“为爱发电”的社区,正式会员本来就有规则的概念,而且B站的审核和监管要比其他平台严格,或为其争得一些先发优势。

B站近年的商业化运营可能让部分忠实会员“寒了心”,这其实说明了其“可爱”之处(因为有爱才有心寒一说),用户数据仍在持续增长正是明证,这或多少得益于其触达新市场用户和拓展新变现模式的转变,例如短视频和收费。

对比于抖音和快手的庞大用户,B站相对较小的用户基数,或意味着其用户规模仍有进一步向上的空间。从其广告收入和增值服务收入的强劲增长可以看出,这两种变现模式具有较强的市场号召力,有望随着会员规模的扩大稳步上升。

随着这两项利润率相对较高的收入(尤其广告和大会员收费)比例增加,收入分成(主要为游戏、主播打赏等)以及内容成本(用户制作内容的授权成本摊销,按内容产品数量和质量收取)有望得到摊释,从而提高整体毛利率。

由此可见,B站要扭亏为盈,并非不可能,只取决于在平衡用户的“爱”与利益相关方的“痛”之间,该如何取舍。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)