风水轮流转,汽车芯片板块接过反弹的大旗,相关个股逆势上涨。

6月29日,晶方科技(603005.SH)领衔半导体板块,录得2连板,目前报收27.57元/股,市值为180.1亿元。自4月27日公司股价已反弹超过60%。

值得一提的是,晶方科技曾经是一只大牛股,2019年11月至2020年2月,仅三个月内,公司股价暴涨逾500%。

CIS封测龙头

资料显示,晶方科技背靠国家集成电路产业基金,公司专注于芯片封装业务,该业务营收占比超98%。

公司上游为芯片设计公司,包括索尼,韦尔股份(603501.SH),格科微(688728.SH),思特威(688213.SH)等。公司加工服务以代工形式为主,产品交付后进入下游CIS模组环节,包括舜宇,丘钛、欧菲光等模组企业。这些产品最终被使用在智能手机、安防监控等AIOT、汽车等领域终端品牌产品中。

半导体产业分为芯片设计、晶圆制造、封装测试三大环节,大陆企业在封装测试环节具备竞争优势。数据显示,2021年,长电科技、通富微电、华天科技分别位列全球前十大外包封测厂第三、第五、第六位。排名第一的为中国台湾的日月光控股。

横向比较的话,2021年公司营收14.11亿元,净利润5.76亿元,相比于长电科技等公司,晶方科技的规模其实并不占优势。

不过公司有其核心竞争力。晶方科技是全球第一大的CIS芯片封测厂商。也是目前大陆唯一具备车规CIS的CSP封测能力的企业,这也是公司股价近期连续涨停的原因之一。

毛利率高于同业

作为芯片封测企业,晶方科技经历过两段快速发展期。

第一段是2010年-2014年,晶方科技开拓大客户比亚迪、格科微、思比科等;2013-2014 年开始公司为苹果 iPhone5s/6指纹识别芯片提供先进封装业务,盈利能力提升;2015 年公司退出苹果产业链,营收和产能利用率都有所下降,导致业绩下滑明显;

第二段是2019-2021年,国内封测行业受手机多摄像头的趋势拉动,CIS封测供不应求,公司产能利用率改善明显。此外,叠加科技封锁,芯片领域的国产替代愈演愈烈,对于国产芯片产商的业绩也起到推波助澜的作用。

2019年至2021年,公司实现归母净利润1.08亿、3.82亿及5.76亿,同比增速分别为52.27%、252.35%及50.95%。晶方科技驶入发展的快车道。

进入2022年后,公司业绩增长有些回落。2022年一季度,公司实现营收3.05亿元,小幅下滑7.2%,归母净利润9191.05万元,同比下降27.96%。

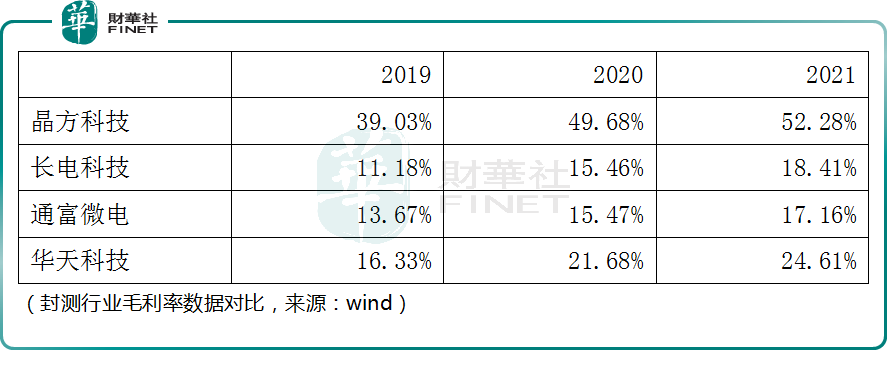

不过晶方科技的盈利能力一直高于同行。财报显示,2019年-2021年,公司销售毛利率从39.03%提升至52.28%,而同行企业的销售毛利率不足25%。

背后的逻辑或是因为公司专注于传感器领域先进的晶圆级芯片封装技术,相比于传统封装 WLCSP 技术需要承接晶圆重置和 CP 测试等前道工艺,技术难度更高,因此需要更高的订单回报水平,从而导致公司保持较高的毛利率和净利率。

汽车摄像头的增量市场

未来晶方科技的看点,更多的是看汽车CIS芯片的增量市场机遇。

目前主流车厂基本都以中低像素摄像头来实现自动驾驶功能,如特斯拉用了成本非常低的自研1.2M摄像机就实现了 L2+级别的自动驾驶;小鹏P7搭载了14个摄像头,基本都在1M-2M;传统主机厂代表奔驰S级主要用1.2-2M。目前车规级最高规格为8M摄像头,目前国内蔚来 ET7、2021款理想ONE极氪001等车型在使用。

随着智能汽车的发展,车载摄像头单车所需数量也同步增长,L1/L2级别所需量为3颗,L3级别数量上升至6颗,L4/L5级别的智能汽车将搭载约11-15颗车载摄像头,需求量将呈倍速增长。据TSR数据,2020年全球车载摄像头出货量已增至1.65亿颗。车载CIS市场规模与汽车产量与单车车载摄像头搭载数量紧密相关。

与此同时,相比于手机,汽车CIS需满足更苛刻的条件。因此同像素的情况下,汽车CIS价值量高于手机CIS。

据 Frost&Sullivan预测,到2025年,汽车电子领域CIS图像传感器的销售额将超过53亿美元,年复合增长率超21%,占CIS市场份额比例提升至16%以上。这也有利于CIS封测环节的市场空间提升。

目前,晶方科技与豪威、索尼等优质客户深度绑定,豪威在汽车 CIS 量产方面保持行业领先,市占率全球第二,仅次于安森美,未来有望受益于下游景气度的爆发。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)