7月4日,问界M7一经推出,4小时订单破2万,上游供应链个股便应运而生,不妨把它们定义为问界汽车概念股。

严格来说,问界汽车概念股应该算是华为汽车概念股的一个细分领域,仅仅属于华为与小康股份二者合力造车过程中引入的零部件厂商,毕竟华为汽车概念股包含面太广了,既有整车,每个整车旗下又有不同的零部件。

重点是,小康股份(601127.SH)是华为与众多车企合作过程中最为深入的一家,接连推出问界M5与M7两款车,也表明了华为进军新能源车行业的态度与策略,即从供应商角色逐步向整车厂商的角色转型。

问界概念股众多,但在二级市场崭露头角的上海沿浦(605128.SH),近期动静比较大。在问界M7发布的当天,上海沿浦股价便大涨6.09%,第二天(7月5日)强势涨停,7月6日延续上涨之势。

01 从不起眼到名声大噪

上海沿浦主打各类汽车座椅骨架总成、座椅滑轨总成及汽车座椅、安全带、闭锁等系统冲压件、注塑零部件、座椅功能件和金属、塑料成型的研发、生产和销售。

上海沿浦生产的座椅骨架总成产品主要有前排 8 向电动/6 向手动座椅骨架、中排带 360 度旋转/带滑轨前后滑动及折叠翻转座椅骨架等。

公司具有供应全套座椅骨架总成的能力,为公司提升前排座椅配套比例奠定了基础,随着公司产品结构升级,座椅骨架总成单车配套价值将大幅提升。

上海沿浦一直是汽车座椅骨架总成领域的龙头,是潜藏的、被埋没的龙头。

因为自打新能源车在二级市场火了以后,人们往往更多关注于核心的零部件,比如锂电、电驱、电控、车身一体化压铸、线性底盘等,座椅由于成本占比较低、且不起眼,被相当一部分人忽视了。

如今问界出圈,间接的提升了上海沿浦的影响力。

问界M7横空出世,座椅是一大亮点也是一大卖点,号称可以实现——零重力,还可提供零压悬浮新体验。而其座椅的二级提供商正是上海沿浦,而一级供应商为东风李尔集团。

通俗点来说就是,上海沿浦向东风李尔集团提供座椅骨架总成,然后东风李尔集团向问界M7提供最终的座椅产品。

其实,上海沿浦之前也参与到问界 M5的12向座椅电动调节、前排座椅通风等功能中来。

问界汽车的推出,相当于间接的刷新了上海沿浦的存在感,让其在产业层面与资本层面均名声大噪,大量订单扑面而来,带动股价迅猛上涨。

对大部分科技型企业而言,安身立命的关键依然在于是否有独家的技术储备。

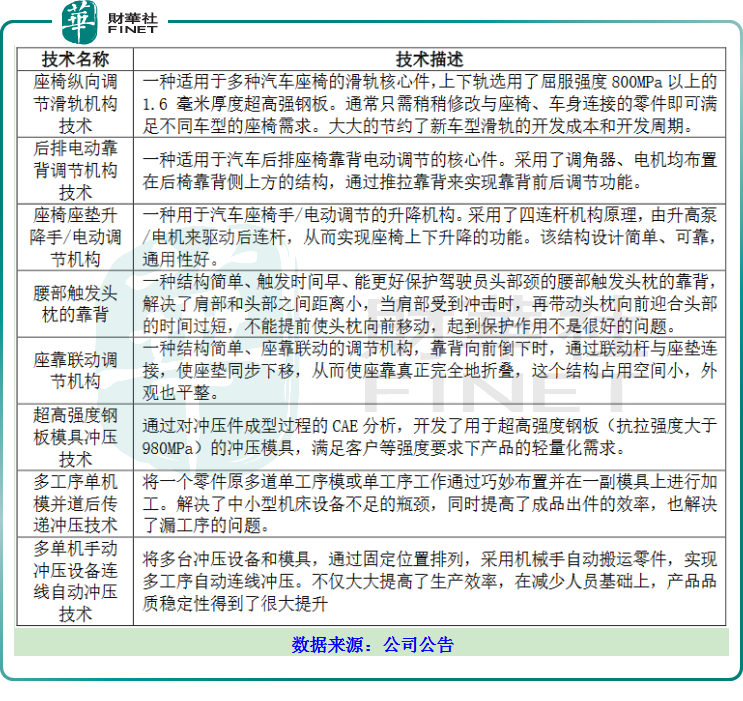

经过十几年的沉淀,上海沿浦已经积累了不少核心技术方案,如下表所示:

比如座椅纵向调节滑轨机构技术,一种适用于多种汽车座椅的滑轨核心件,上下轨选用了屈服强度 800MPa 以上的1.6 毫米厚度超高强钢板,满足个性化需求,提高开发效率。

目前上海沿浦及子公司合计拥有 77 项实用新型专利。

技术方面的积累足以说明一个问题,即使没有问界汽车的助推,上海沿浦也能取得不错的成绩。

02 大订单接踵而至

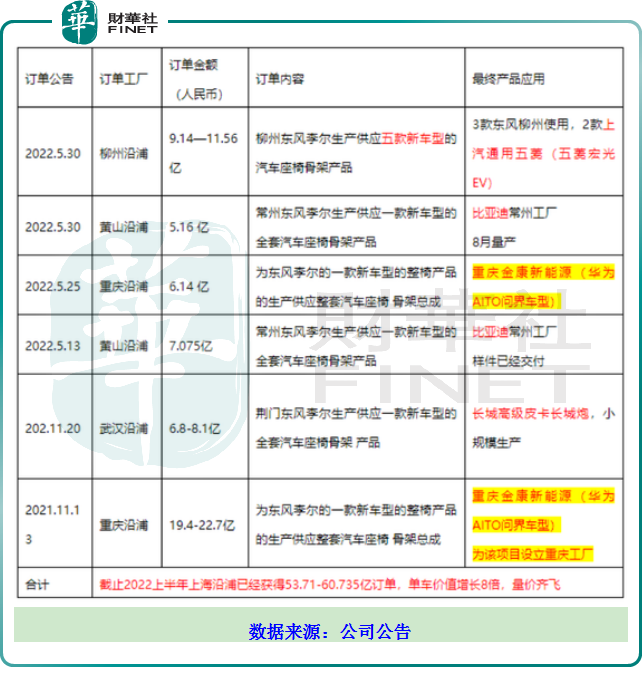

下游方面,上海沿浦上半年累计近60.735亿订单待释放。

单车价值上,上海沿浦从后排座椅向全套座椅过度,2018-2020 年主要配套后排座椅总成,单车价值为 335-341 元,公司新接到订单配套前后排全套座椅,单车价值提升6~8倍。

前文提到过,上海沿浦的角色是二级供应商,直接客户为一级供应商,目前是东风李尔、麦格纳为主。

间接客户目前涵盖了小康股份、比亚迪(002594.SZ)、长城汽车(601633.SH)、五菱汽车(00305.HK)、小鹏汽车(09868.HK)、东风汽车(600006.SH)等。

关于与小鹏汽车与东风汽车的合作,属于间接合作,上海沿浦输出产品为汽车座椅骨架产品,直接客户是东风李尔,供应4款新车型,其中,1款产品将被间接供应给小鹏汽车,3 款产品将被间接供应给东风汽车,整个项目周期预计是5年-7年,预计将产生14.87亿元的收入。

关于比亚迪的合作,依然属于间接合作,输出产品是全套汽车座椅骨架,直接客户是东风李尔,配套比亚迪的海豹车型,该项目预计将于2022年8月末量产,该项目的生命周期是4年(2022年至2026年),预计产生5.16亿元的营业收入。

关于与五菱的合作,同样属于间接合作,输出产品是汽车座椅骨架,直接客户是东风李尔,其中3款产品配套于东风柳州汽车、2款产品配套于五菱宏光MINIEV,5 款新车型在项目周期内预计将产生 9.14 亿元-11.56 亿元人民币的营业收入。

关于长城汽车的合作,与比亚迪的类似,输出产品为全套汽车座椅骨架,配套长城旗下的皮卡POER II 炮车型,达产后预计将增加营业收入6.8-8.1 亿元。

目前公司在手汽车座椅骨架订单已经约60亿元,每年收入12亿元。冲压件作为公司第二大业务预计2022年收入为3亿元,注塑零部件等2022年收入预计为2.24亿元,仅2022年锁定的收入为17.24亿元。

上海沿浦业务大幅增长从2022年下半年开始放量,能否带动股价上行,时间会给出答案。

近一周来,上海沿浦股价表现强势,从6月30日37.27元/股的收盘价涨到了7月6日的47.10元/股,涨幅比例为26.38%。

03潜在隐患

首先是产业链中的角色是二级供应商,无法与车企直接对话,上海沿浦是比较尴尬的。这是行业规律决定的——在汽车座椅零部件供应链中,由一级供应商(座椅总成供应商)直接向整车厂供应座椅总成系统;二级供应商则为一级供应商提供座椅骨架、调角器、滑轨等零部件。

要想打破这种规律,除非上海沿浦在自家产品基础上继续深加工,由骨架总成升级为座椅终端,以完成身份的转变,不然别无他法。

二级供应商的议价能力通常较弱。这一点看看产品的毛利率便知晓,公司的模具产品毛利率高达52.77%,而骨架总成的毛利率才17.91%,同比减少 6.36个百分点,说明低毛利的趋势还在加剧。

另一大风险是公司的稀缺性不强,存在被替代的风险。汽车座椅零部件制造行业竞争激烈,行业内不仅存在佛吉亚、麦格纳、李尔、泰极爱思等国际顶尖的龙头企业,也存在岱美股份、继峰股份、光启技术等国内一流的上市公司,还有大量新企业不断加入参与竞争。

在激烈的竞争者,上海沿浦能否守住地盘并不断拓展,还需端看企业自身的技术能力以及管理方面的发展情况。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)