2022年6月份美國通脹率上升至9.1%,這是1981年11月以來的最高水平,其中能源價格的貢獻居功至偉。在汽油大漲59.9%、燃料油大漲98.5%、電價上漲13.7%以及天然氣大漲38.4%的帶動下,美國的能源價格上漲41.6%,是1980年4月以來的最大漲幅。

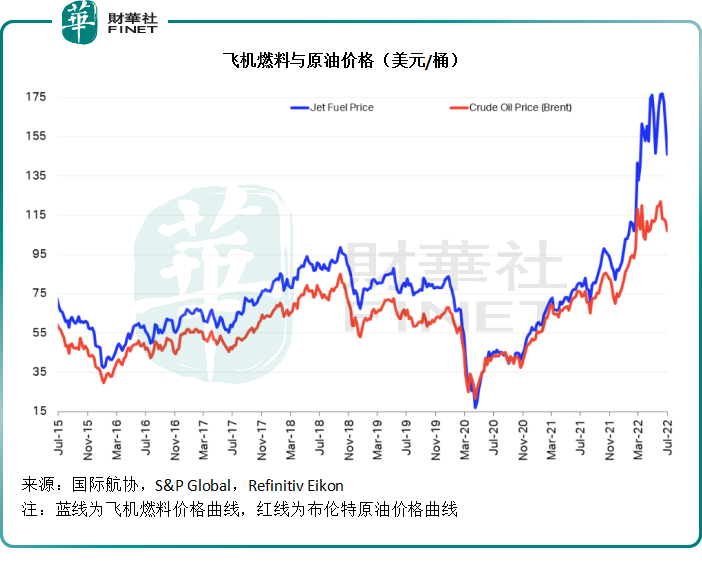

有意思的是,成品油的價格漲幅要遠超原油價格。

Tradingeconomics的數據顯示,美國WTI原油價格一年漲幅為48.70%,而歐洲佈倫特原油的價格漲幅亦相若,為49.29%。然而,汽油的價格漲幅卻達到52.81%,民用燃料油漲幅更高達86.38%。顯然,成品油價的漲幅遠超原油。

如此顯著的差價,對於依賴油價的行業來說,是機遇(對於勘探和煉油公司而言),也是風險(對於航空公司而言)。

得者:「兩桶油」相繼發盈喜

如果說誰最能從油價上漲中受惠,石油公司自然首當其衝,這也是「股神」巴菲特一再加倉西方石油(OXY.US)的原因。

中資石油公司也不例外,中國石油(00857.HK,601857.SH)與中國海洋石油(00883.HK,600938.SH)相繼發佈盈利預喜。

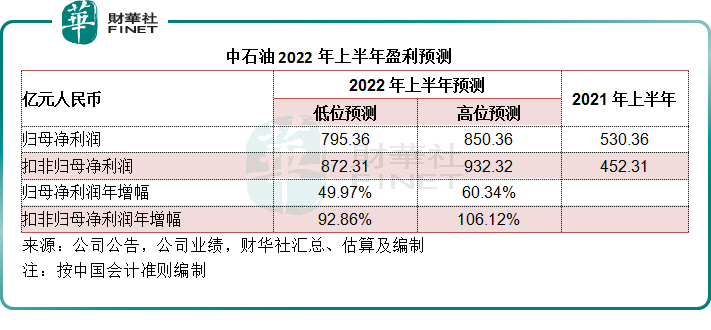

中石油預計,在其加強油氣勘探、優化產品結構推動油氣銷量的帶動下,2022年上半年歸母淨利潤將增加265億元(單位人民幣,下同)到320億元,增幅為50%到60%;扣非歸母淨利潤或較上年同期增長420億元到480億元。

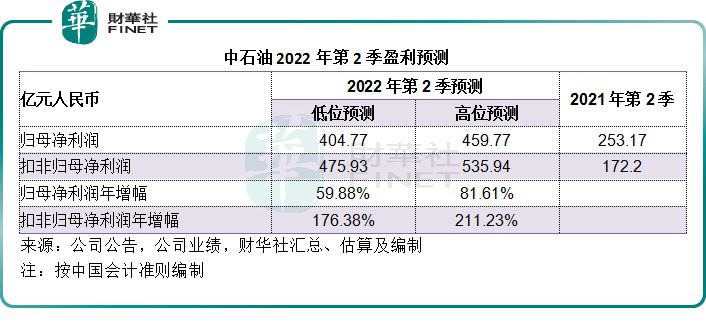

筆者據此計算,其上半年歸母淨利潤或介於795.36億元-850.36億元之間;2022年第2季歸母淨利潤或介於404.77億元-459.77億元之間,按年增長60%-82%。上半年扣非歸母淨利潤或介於872.31億元-932.32億元之間;第2季扣非歸母淨利潤或介於475.93億元-535.94億元之間。

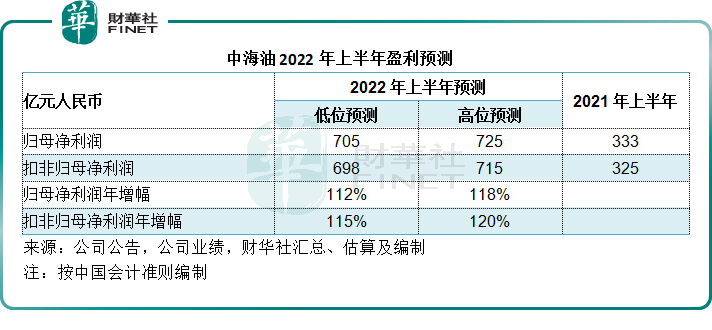

同樣,今年4月回A上市的中海油也發佈盈利預喜,預計在國際油價大幅攀升的推動下,其上半年盈利水平將大幅提高。其2022年上半年歸母淨利潤或為705億元到725億元,與上年同期相比將增加372億元到392億元,同比增加約112%到118%;扣非歸母淨利潤或為698億元到715億元,同比增加373億元到390億元(或115%到120%)。

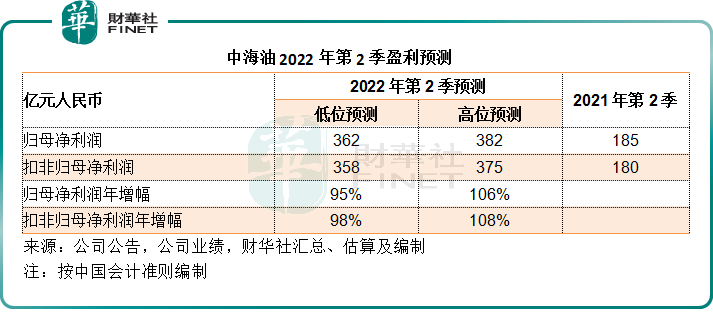

筆者據此估算,中海油2022年第2季歸母淨利潤或介於362億元-382億元之間,按年增長95%-106%;扣非歸母淨利潤或介於358億元-375億元,按年增長98%-108%,見下表。

筆者認為,中石油和中海油的2022年上半年業績利好,不僅因為油價上漲,更因為其更為優越的經營模式。

中石油主要從事勘探與成品油銷售,其中勘探和開採的原油產品主要供應給其自身的煉油業務,因此能夠完整把握成品油油價漲幅大於原油價格漲幅所帶來的機遇。

中海油主要從事離岸海洋石油開發,其毛利率要遠高於中石油和中石化,這是因為海洋石油勘探和開發的技術含量更高,前期投入大,但是在開採的過程中固定支出相對於陸上石油勘探開發要小,因此其利潤率要優於陸上石油開發。

中海油涉及的下遊業務規模相對較小,能夠利用其自身的開採業務盈利能力優勢,完整把握原油價格上漲。

失者:三大航司虧損擴大

資本從來都是零和遊戲,有得者,自然有失。油價上漲,得益的是石油公司,而失意的將是依賴於油品來進行其自身業務經營的行業,例如航空業。

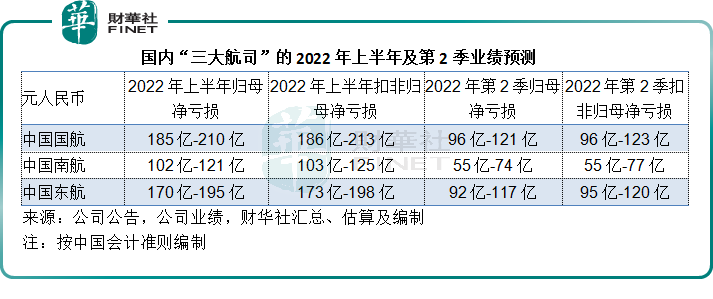

在「兩桶油」上半年盈利高歌猛進的同時,三大航空公司中國南方航空(01055.HK,600029.SH)、中國東方航空(00670.HK,600115.SH)以及中國國航(00753.HK,601111.SH)卻黯然發佈業績預虧。

中國南航預計其2022年上半年歸母淨虧損介於102億元到121億元之間,相較去年同期為淨虧損46.88億元;扣非歸母淨虧損為103億元到125億元之間,相較去年同期為淨虧損48億元。

中國國航預計2022年上半年歸母淨虧損介於185億元到210億元之間,遠高於去年同期的67.86億元;扣非歸母淨虧損亦達到186億元到213億元,遠高於去年同期的69.20億元。

中國東航預計,其2022年上半年歸母淨虧損介於170億元到195億元之間,遠高於去年同期的淨虧損52.08億元;扣非歸母淨虧損介於173億元到198億元,高於去年同期的淨虧損56.19億元,見下表。

三大航空公司的半年淨虧損大幅上升,原因並不難理解:期内局部疫情導致運量下降,而高昂的油價更是雪上加霜。

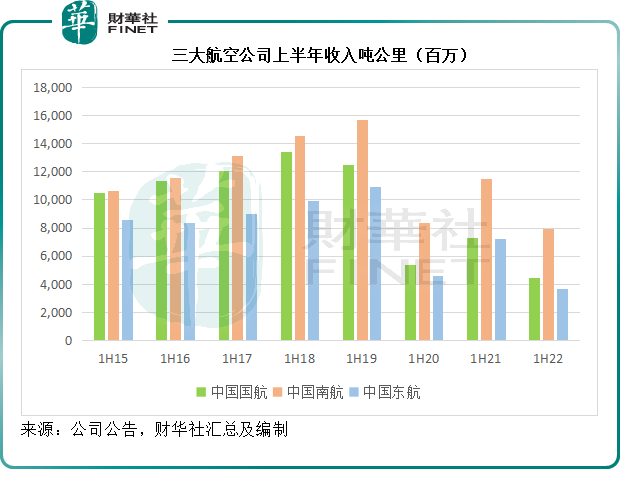

見下圖,三大航司2022年上半年收入噸公里遠低於2021年上半年的水平,甚至還低於疫情剛剛出現時的2020年上半年水平,主要因為局部疫情導致出行需求下降。

航空公司的開銷中,最大的項目包括折舊(自購飛機的折舊以及租賃飛機的支出和攤銷)、燃料以及員工支出。折舊和攤銷的支出基本固定,若收入下降,該支出佔收入的比重增加,拖累航空公司的盈利表現。

除此以外,燃料成本隨油價急漲也蠶食了航空公司的收入,尤其是2022年上半年燃料油的價格上漲幅度遠超原油。

從上圖可見,代表飛機燃料價格曲線的藍線在2022年第2季的增幅十分顯著,遠遠淩駕於指代佈倫特原油價格的紅線之上。

後市該如何把握機會?

未來將如何演繹?

從供應端來看,OPEC或有意維持原來的減產計劃,也就是說,很大可能不會增產,以彌補某大國被限制供應的影響,這或觸發部分地區的供應不足(尤其歐洲)。

然而,從需求端來看,美國的高通脹(特别是能源價格高企)以及歐洲的能源難求,或導致需求收縮——價格太高,負擔不起,可能令部分消費者選擇其他替代品或降低消費欲望。

另一方面,歐美通脹高企,也從勞動力、上遊產業成本增加傳導到生產端,將可能令生產商縮減生產規模,或是暫停生產,以降低虧損,這將降低需求。

S&P Global的報告顯示,全球最大的能源消耗國之一中國,6月份原油進口量降至47個月的低位,為875萬桶/日(來自海關總署7月13日的數據),按年下降11%,較上月下降19%,而且也遠低於大部分分析師的預期,主要因為國營煉油廠降低現貨採購。

2022年上半年,中國的原油進口量按年下降3.1%,至2.53億噸,或1023萬桶/日。

該機構猜測,國内原油進口量下降或因5月份的原油庫存量高達9.45億桶,為11個月的高位水平,相當於國内原油儲存能力的63%,導致對進口需求下降。

總括而言,國内疫情防控措施、美國通脹高於預期,以及美聯儲和其他央行擴大加息幅度遏制經濟增長導致需求萎縮,此外,筆者認為,美元兌歐元和英鎊匯價急升,將可能削弱歐洲國家能源採購的支付能力,對中短期油價帶來挑戰。

長遠而言,當前的能源問題或突顯出替代能源的重要性。中國在新能源發展方面走在世界的前沿,未來隨著世界各國紛紛大力發展新能源,對石化能源的依賴將降低,油價的起伏或不會再對全球工業和消費帶來顯著影響。

因此,油價在短期仍將持續波動,國内航空公司的業績將繼續受到疫情反復以及油價起伏的影響,但筆者認為,隨著經濟的復常,航空需求有望見底反彈,再加上油價因為替代能源的發展而受到遏制,將利好三大航司的業績,所以中長遠來看,三大航司的股價有望見底反彈。

石油股方面,短期應繼續得益於油價高企,長遠前景則取決於這些企業擺脫對石油業務的依賴,轉向新能源、新業務發展的能力。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)