今年4月實現紐交所、港交所兩地雙重主要上市的問答平台知乎(02390.HK,ZH.US),當前每股22.5港元的股價,較上市發行價的32.06港元,跌幅達三成,市值已不足74億港元;美股更只有1.43美元,與2021年3月上市時的發售價9.50美元相去甚遠。

知乎的資本故事

說到身世,知乎背後的投資者可謂顆顆巨星。

美股上市之前,騰訊(00700.HK)已經是知乎的投資者,參與了D1輪、E輪和F1輪融資,在美股上市的同時,知乎還向特定機構投資者及私人配售股份,騰訊旗下的意像架構又額外認購了3000萬美元的股份。

此外,參與這一私人配售的還有阿里巴巴(09988.HK, BABA.US)和京東(09618.HK, JD.US),分别認購1億美元,而原本在騰訊北極光工作室擔任遊戲策劃的王信文所創立的莉莉絲遊戲,則認購了2000萬美元。

除了騰訊,早期參與融資的投資人還包括李開復旗下的創新工場、風投機構啓明創投、賽富基金、今日資本,以及快手-W(01024.HK)的投資子公司。

在紐交所IPO以及同時進行的私人配售,讓知乎籌得8.13億美元,計劃用於:1)開發產品和服務;2)營銷和用戶擴張;3)研發;4)一般企業用途,包括潛在的戰略投資和收購。

一年之後,美股上市的知乎回港雙重主要上市,但是這次該公司卻不籌資,而是通過在港交所上市,讓部分早期的投資者減持股份,這些投資者可套現8.336億港元。

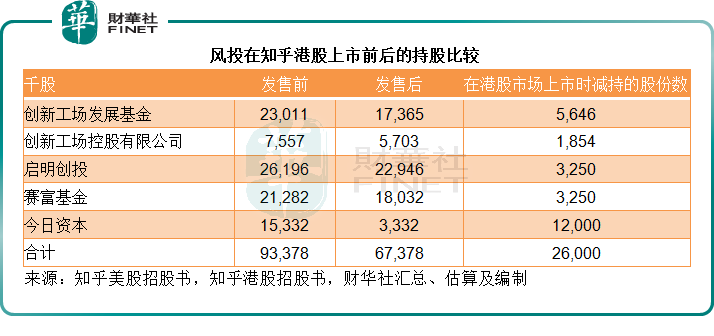

筆者發現,減持的投資者以風投/創投機構為主,包括李開復的創新工場、啓明創投、賽富基金以及今日資本,見下表,而創始人周源,以及大型互聯網公司騰訊和快手的持股並沒有變動。

既然減持的都是為財務收益而投入資本的風投機構,對行業發展極其熟悉的大型互聯網企業依然聞風未動,是否可以理解當前未實現盈利的知乎,具有大型互聯網企業認為有戰略意義的價值?以下我們就來看一看知乎的業務邏輯。

知乎奮鬥史

2010年知乎上線。

2010年至2012年間,知乎為僅限邀請制注冊方式的問答社區。

2013年,知乎向公眾開放注冊。

2016年,開始提供在線廣告服務。

2018年,引入付費内容服務。

2019年上半年,啓動鹽選付費會員計劃。

2020年初,正式推出内容商業化解決方案。

2020年之後,擴展以内容為中心的變現渠道,包括提供職業培訓和電子商務活動。

2021年,收購Prez Limited及Yincheng Limited,以提升職業培訓業務及交付内容和課程方面的實力。

從以上路徑可以看出,在2016年之前,知乎都是一個用戶分享社區平台,並未形成有效的變現模式,到2016年提供在線廣告服務開始,才陸續推出能夠變現的業務,包括付費内容、付費會員、内容商業化,以及在近兩年開始進行職業培訓和電商。

知乎的變現模式

知乎的變現模式包括:

1)在線廣告:為商戶和品牌提供在線廣告服務,主要包括開屏廣告和貼文廣告,可以不同格式將廣告放置在知乎應用程序和網站的各個部分,主要按每千人次成本模型就展示型廣告收費,並主要按每次點擊成本模型和每千人次成本就效果廣告收費。

2)付費會員:設有鹽選會員計劃,為訂閱會員提供訪問轉向内容庫的機會。與免費浏覽的内容相比,付費會員訂閱計劃的轉向内容主要包括内容創作者在知乎平台上生成的内容(其中部分創作者為專業内容創作者)及第三方以收費模式授權的用戶原創内容。基本上所有付費會員收入,均來自訂閱會員支付的鹽選會費。2022年第1季,其平均每月訂閱會員為6.9百萬人。

3)内容商業化解決方案:將商業推廣内容無縫嵌入知乎的解答、文章和視頻之中,以實現營銷效果。

4)職業培訓:於2020年推出職業培訓服務,針對專業資格試和其他置業教育提供多元化的課程組合。2021年,職業培訓服務產生收入45.8百萬元(單位人民幣,下同)收入;2022年第1季,職業培訓服務收入達到了3954.4萬元,已差不多追上2021年全年收入。

5)其他變現渠道:電子商務如「好物推薦」等,將外部流量引導至第三方電子商務平台,這些平台會按知乎引流所實現的相關成交金額的預先協定百分比向其支付佣金,知乎再與内容創作者分享佣金。該公司正在進一步拓寬商品類别及發展閉環式電子商務業務,從而在知乎站内而非第三方平台上完成交易。

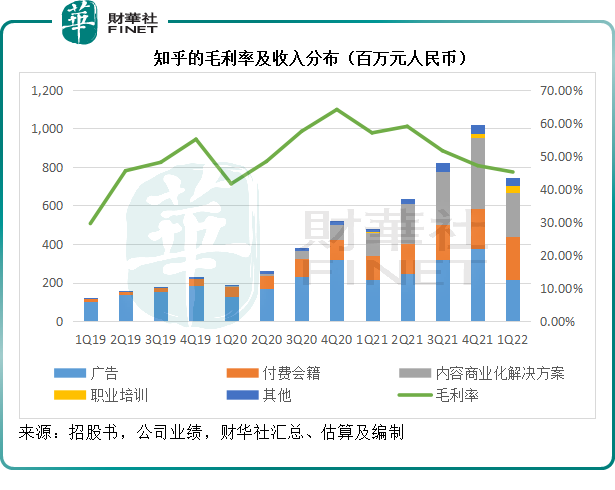

見下圖的收入分佈圖,可見廣告和付費會籍一直是知乎重要的收入來源,但隨著内容商業化解決方案於2020年推出,2021年起内容商業化解決方案的收入貢獻大幅增加,到2022年第1季已成為知乎第一大收入來源。

不論廣告、付費會籍、内容商業化,還是培訓和電商,知乎要向用戶和客戶收錢,底氣何在?那就是流量。

從其發展路徑可以看出,知乎在創立起的六年,都沒有變現,那是平台的流量培育期。作為平台,知乎並沒有創建自己的產品,而是讓用戶自行生成内容,在平台上進行分享,來吸引其他用戶浏覽、轉發,甚至後來的付費。

這就是平台特色:提供「場地」,讓用戶自行玩耍,和實體商場的邏輯一樣,只不過一個在線上、一個在線下而已。如何讓用戶選擇並留在這個「商場」,需要平台與人氣高或收入高的「店鋪」商議入駐——就内容平台而言,這就需要好的内容。

也因此,知乎早期會有那麽多「人在紐約」「剛下飛機」的「大佬」,用「精英」包裝的内容吸引流量。

既然要通過内容來吸流,知乎就需要投入大筆資金,鼓勵用戶生成優質内容,以及購買專業制作的内容。

從上圖可見,知乎的毛利率不高,2022年第1季隨著内容商業化解決方案創收增加,毛利率更進一步下降,這是因為内容投入的成本也大幅增加。

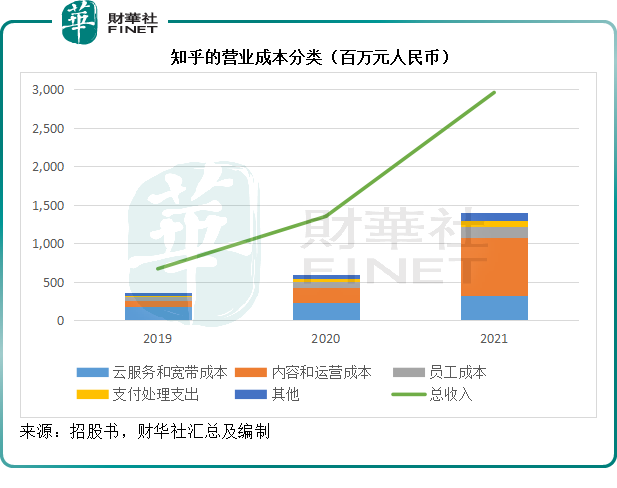

見下圖,在2019年和2020年,雲服務和寬帶成本以及内容和運營成本,是知乎最重要的兩項支出,但是到2021年,内容和運營成本大幅上升,高達7.51億元,相當於期内總收入的25.36%。

除了内容投入之外,知乎在營銷和研發方面的投入更大,因為需要打品牌和研發新產品,以擴大營收。

2021年,營銷和研發的支出佔收入比重分别達到55.24%和20.94%;2022年第1季,這兩項支出的佔比分别達到68.16%和22.40%,兩項合並已達到90%,而其毛利率只有45%,也因此,該公司扭虧為盈依然遙遙無期。

關於知乎能否扭虧的思考

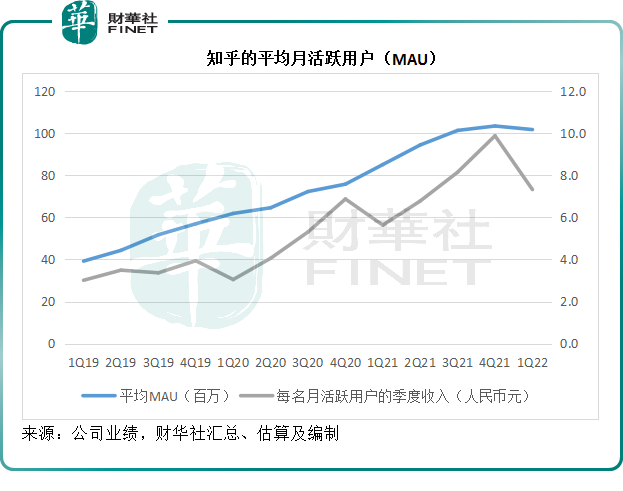

見下圖,知乎的平均月活躍用戶(MAU)於2022年第1季是較上一季有所下降的,知乎的用戶數似乎在1億左右停滞不前。

該平台對MAU的定義是:手機用戶和PC端或手機網站用戶,在特定月份至少登錄一次知乎的應用和網站端(不考慮重復登錄),即算為月活躍用戶。

然而,筆者留意到,在百度(09888.HK,BIDU.US)上搜索,知乎的回答通常都會在搜索列表中的前列,用戶無需登錄知乎即可點擊鏈接查看回答。若按照知乎的算法,這應不計入其MAU中,而這個數量應頗為可觀。

在搜索引擎中的排名不知算不算在知乎的營銷支出里,但確實起到很好的宣傳效果,而這部分内容為免費,是知乎的外溢收益,不算在知乎的營收中,而是在全社會的知識流價值中。

單就知識分享而言,知乎確實十分具有優勢。

但若論商業模式,或許不如「小紅書」。同樣為分享和評鑒平台,「小紅書」更偏向於頻次較高的消費類商品和服務,而消費類商家的宣傳需求是當今零售消費的第一大類,購買頻次高、商家數量驚人。因此,廣告宣傳需求也大得多,這樣的消費類評鑒平台更容易獲得商家的青睐。

也因此,尚未上市的「小紅書」當前估值要比知乎高得多,crunchbase的數據顯示,2021年11月8日進行了E輪融資後(騰訊和淡馬錫領投),「小紅書」的估值為195億美元,而知乎當前的美股市值只有9.28億美元。

那麽知乎還有沒有改變命運的機會?

筆者認為平台定位很重要,知乎定位的是知識付費,而小紅書定位的是消費品評鑒(尤其女性消費),後者更容易實現商業化,而前者涉及的成本會很高(包括與内容創作者的分成以及專業内容的購買和版權授權)。

但是隨著對知識和培訓需求的上升,知乎的實用價值將得到體現,前提條件是定位沒變,有充裕的内容庫,這就好像圖書館一樣,知識並不能立刻產生價值,但人類文明的發展必須有圖書館這樣的平台來促使知識的交流和提升。

因此,知乎的知識付費並非無路可走,只是盈利的難度有點高,畢竟知識並非「快消品」,消費者教育是一條漫長的道路,培訓或可為其開辟出一條不錯的「財」路。

但筆者認為電商,可能更有未來。

過往平台的儘頭是「廣告」,但現在,平台的儘頭是「電商」,以字節跳動為例,短視頻本身並不賺錢,但短視頻以及直播跳轉到抖音自己的電商平台,賺的就是電商平台實打實的交易中介收入和廣告收入,因為只做平台,而非商家,字節跳動幾乎可以賺取全部利潤。

知乎的電商探索有其發展的意義,只是在可預見的將來,巨額虧損依然會持續。要掙脫「專業内容」的成本枷鎖,依靠大眾和普通内容創作者這等綠葉來批量獲利,恐怕還很難。

一波解禁潮即將來襲,知乎會不會成為第二個「商湯」?

值得注意的是,知乎扭虧為盈的未來遠未到來,先期投資者的禁售期卻即將屆滿。

知乎的公告顯示,其港股上市時的售股股東,即前文提到的風投、創投機構,所持有的6737.8萬股(佔21.26%),禁售期即將在2022年8月19日(距今不到一個月)屆滿,若它們清倉股份,將掀起知乎股價的大幅波動。

以商湯-W(00020.HK)之鑒,知乎的短期股價前景或不是那麽樂觀,而盈利前景遠在遙遠的未來。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)