國内擬發行GDR上市的企業又多了一家。欣旺達公告表示,近日中國證監會受理了公司赴瑞士上市的材料申請。

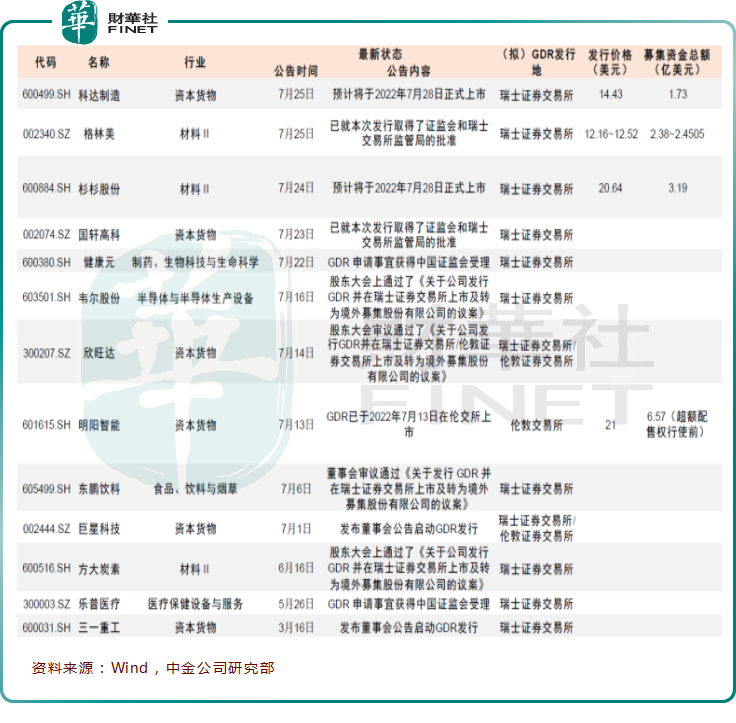

自從2022年2月「存託憑證互聯互通」機制落地以來,截至目前已經有13家公司公告GDR發行情況,其中明陽智能已經率先一步登陸倫敦交易所。

中金認為,GDR項目儲備快速增加除了體現中國發行人出海步伐正在加快之外,逐步提升的項目數量儲備也有利於中國發行人在海外市場產生規模效應,一定程度上也有利於已經在海外發行交易的中國公司流動性和活躍度的共振。

新能源重點龍頭股發行GDR

7月26日,欣旺達(300207.SZ)公告稱,中國證監會對公司提交的關於公司擬發行境外全球存託憑證(以下簡稱「GDR」),並在瑞士證券交易所上市的申請材料進行了審查,認為所有材料齊全,決定對該行政許可申請予以受理。

在6月28日晚間,欣旺達曾公告稱,公司擬發行GDR在瑞士證券交易所或倫敦證券交易所掛牌上市。

在不到一個月時間,公司發行GDR,申請海外上市一事就有了進展,可謂神速。

欣旺達是國内最早從事鋰電池行業的企業之一,也是全球消費類電池行業的龍頭企業,公司成功進入蘋果、小米、華為、東風、上汽、雷諾、日產、三菱聯盟國内外眾多知名廠商的供應鏈,所以發行GDR並赴瑞士上市,符合公司全球領先的鋰電池生產廠商的發展定位。

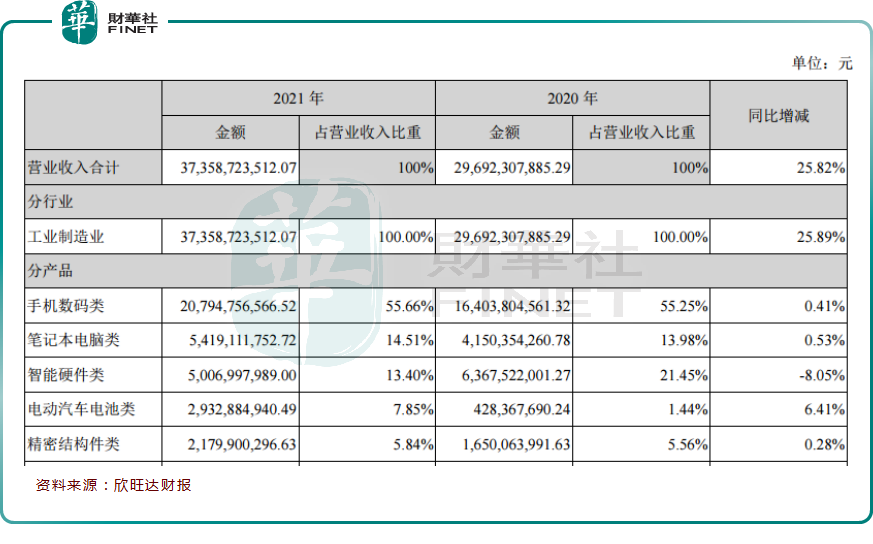

欣旺達主要從事鋰離子電池模組研發製造業務,此外,公司產品還涵蓋鋰離子電芯、電源管理系統、精密結構件、智能製造等多個領域。公司主要產品為鋰離子電池模組,廣泛應用於手機、筆記本電腦、可穿戴設備、電動汽車、動力工具、電動自行車、能源互聯網及儲能等領域。

欣旺達目前已成為國内鋰能源領域設計研發能力最強、配套能力最完善、產品系列最多的鋰離子電池模組製造商之一,其中手機電池業務全球佔有率達30%,此外公司還是國内第四家全球動力電池一級製造商。2021年公司手機數碼類收入佔營收比重超55%;動力電池收入29.33億元,同比增長584.67%,營收佔比7.85%,出貨量達3.52GWh。

為何新能源企業爭相「出海」?

自2022年2月,證監會修訂原有「滬倫通」,並設立《境内外證券交易所互聯互通存託憑證業務監管規定》以來,已經有累計13家A股上市公司啓動了GDR的發行流程。

新規之後,三一重工(600031.SH)打響首家境外發行GDR並上市的第一槍。此後國軒高科(002074.SZ)、杉杉股份(600884.SH)、樂普醫療(300003.SZ)、科達製造(600499.SH)、明陽智能(601615.SH)、格林美(002340.SZ)、方大炭素(600516.SH)、健康元(600380.SH)、巨星科技(002444.SZ)、東鵬飲料(605499.SH)、韋爾股份(603501.SH),以及最新發佈公告的欣旺達。

可以看出,以上企業均是A股各行業龍頭股,如心腦血管支架龍頭股樂普醫療、呼吸吸入製劑龍頭健康元,消費龍頭股東鵬飲料,更多的還是新能源領域明星個股,如國軒高科、杉杉股份、明陽智能、科達製造、格林美、方大炭素、欣旺達等。

為何新能源領域個股熱衷發GDR謀求海外上市?

眾所周知,中國是全球最大的光伏生產製造大國、風電製造產業大國,同時也是動力電池強國。2021年,中國光伏行業持續保持著產業規模全球第一;中國風電累計裝機量達328吉瓦,連續數年保持全球裝機量首位;動力電池裝機量共計154.5吉瓦時,佔全球裝機量約五成。

我國擁有優質、成熟的新能源產業鏈,在風電、光伏、鋰電等很多細分領域在全球市場佔據領先地位。如全球動力電池裝機量前十強的企業中,我國企業佔據6席,市場份額約為48%。這些新能源產業鏈企業同時也是海外新能源大廠的供應商,如果能在海外發行上市,尤其是新能源企業非常注重的歐洲地區,則將為國内新能源企業發展助添一臂之力。

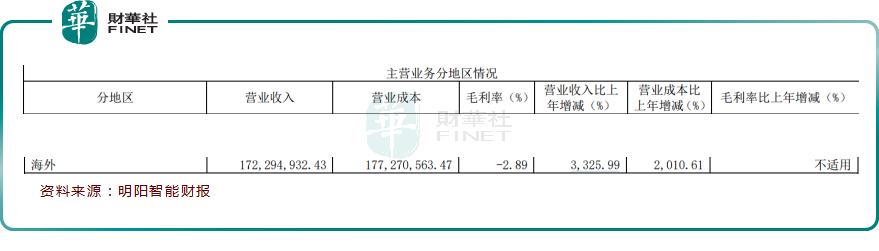

如明陽智能近日在互動平台表示公司正在積極發展海外業務。近年來公司海外業務增長明顯。2021年公司新增海外銷售訂單455MW,同比增長19.74%,實現海外業務收入1.72億元,遠超上年同期。去年,公司完成了意大利Beleolico30MW海上風電項目的供貨,實現了中國企業在歐洲海上風電銷售零的突破。

本次發行超額配售權行使後,明陽智能發行GDR總計募集資金超7億美元,大約60%的募集資金淨額將用提升集團風機製造和銷售能力,另外20%的募集資金淨額將用於促進集團的國際化戰略。

在今年6月末披露發行GDR公告時,欣旺達也表示,有利於進一步拓寬融資渠道、滿足海内外業務發展需求、樹立公司國際化品牌和企業形象。

中金認為,當前的項目儲備在行業分佈上有進一步拓寬,涵蓋了多個「新經濟」相關領域,涉及新能源、半導體、醫藥、消費等適應中國長期發展趨勢的賽道,發行領域的多元化有利於提升對海外投資者的吸引力。中國「新經濟」領域發展趨勢方興未艾,相關企業的出海也是中國的實體企業國際競爭力提升的體現,一方面有利於發行人後續海外業務的開展,另一方面海外投資者也有望更為便利的受益於中國企業成長紅利。

「東西向」機制海外上市加快

自「存託憑證互聯互通」機制落地來,中國企業境外發行GDR市場由英國拓展到瑞士、德國,金融進一步的開放力度在不斷加強。

從發行目的地來看,欣旺達從最初公告的在倫敦交易所或瑞士交易所上市最後選擇了後者。目前13家企業中,僅有明陽智能選擇在倫敦交易所上市,巨星科技暫未確定上市目的地,其他11家企業均選擇瑞士證券交易所。

中金指出,作為世界領先的金融中心,瑞士的GDP中金融業佔比一直較高。除此之外,瑞士極具特色的金融體系和具有優勢的稅收及銀行保密制度也使得瑞士成為全球投資者重要的資產配置地。

從進度來看,明陽智能(601615.SH)的GDR已經於7月13日在倫交所上市交易,成為「GDR新規」後中國A股市場中首家成功登陸歐洲的公司;

科達製造、杉杉股份均已完成GDR的發行定價環節,雙雙將於7月28日發行上市。距離今年4月股東大會公告發行意向,科達製造整個申請過程非常高效、通暢。

中金指出,存託憑證互聯互通機制下的首批GDR從公司決議到實施發行,歷時僅3-4個月,發行審批流程較為順暢。

如果按照這個效率且沒有意外情況,欣旺達的申請在證監會受理後,也將很快完成整個發行和上市流程。

總體來看,在明確的制度規章和高效的審核流程下,未來擬境外發行GDR,並謀求倫敦交易所等地上市的企業也將越來越多。中金認為,自「存託憑證互聯互通」機制落地來,GDR的項目儲備正在快速增加,不僅包括新擴展的瑞士和德國交易所,對於存量市場(上海交易所-倫敦交易所)也有增幅。當前GDR項目儲備快速增加,A股公司借助「東西向」機制海外上市有望形成規模效應。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)