美聯儲加息,歐元區加息,英國加息,全世界的通脹和加息,吓到了資本市場。

近日,國際貨幣基金組織將全球經濟增速預測向下修正至3.2%,明年增速預測修正至2.9%,分别較4月時的預測值下調0.4個百分點和0.7個百分點。該機構預計,美國家庭購買力下降和貨幣政策收緊,令其今明兩年的增速預測值被分别下調至2.3%和1%。

在如此不樂觀的預測下,華爾街預期,隨著消費意願因加息而下降,廣告商或縮減廣告投放的支出計劃,數字廣告業的增長將放緩。

筆者認為,線上平台的興起,帶來最大的變化是數字廣告業的崛起,也因此,美國大型互聯網企業的主要營收主要來自數字廣告收入。

但是需要注意的是,這些大型互聯網企業在2021年經歷了廣告收入的高速增長,主要原因是疫情導致的物理阻隔,帶動了平台廣告的升溫,加上2020年疫情對經濟活動影響所致之低基數。

2022年,隨著各國央行開始收縮流動性,需求下降加上2021年廣告收入高基數的雙重效應,廣告收入的增速維持高水平的可能性不大。

在細分領域享有領先優勢的互聯網「大佬」微軟(MSFT.US)和谷歌的母公司Alphabet(GOOG.US),分别在美股當日收盤後公佈了截至2022年6月30日止的季度業績,表現均低於市場預期。

然而它們的股價在盤後交易時段卻大漲,其中谷歌C類股大漲4.80%,微軟大漲3.97%,主要因為Snap(SNAP.US)和推特(TWTR.US)等依賴廣告收入的社交平台增長顯著放緩,令市場擔心整體廣告市場收縮,巨頭如谷歌和還受到個人電腦需求疲弱影響的微軟等也將深受其害,但業績顯示,兩家公司的業績沒有想象的糟糕,投資者松了一口氣。

谷歌季績

谷歌截至2022年6月末季度業績顯示,季度收入同比增長12.61%,至696.85億美元,但低於華爾街預期的699.5億美元;淨利潤按年下降13.62%,至160.02億美元,低於市場預期的174億美元。每股盈利為1.21美元,低於預期的1.27美元。

谷歌在搜索引擎這一利基市場的優勢地位可謂無出其右,廣告收入是其最主要的收入來源,佔了80%以上。

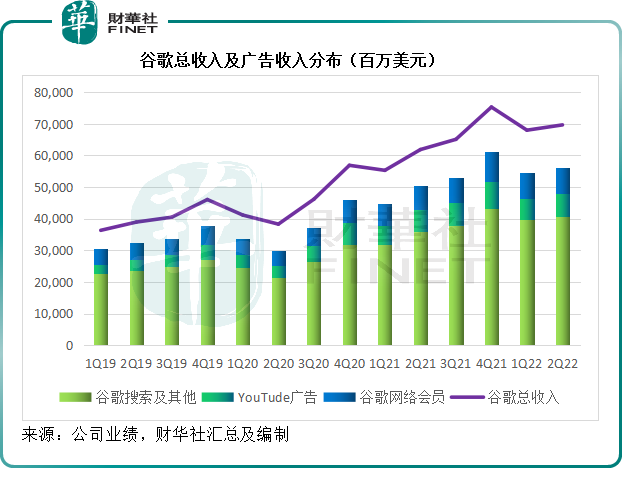

谷歌2022年第2季的廣告收入同比增長11.59%,至562.88億元,佔其總收入的80.77%:其中最主要的搜索引擎收入按年增長13.51%,至406.89億元;YouTude廣告收入按年增長4.83%,至73.4億美元;谷歌網絡會員收入按年增長8.71%,至82.59億美元。

見下圖,廣告收入是谷歌最主要的收入來源,而廣告收入包括搜索引擎、YouTude廣告及谷歌網絡會員,這三項收入中,尤以搜索引擎最為顯要。

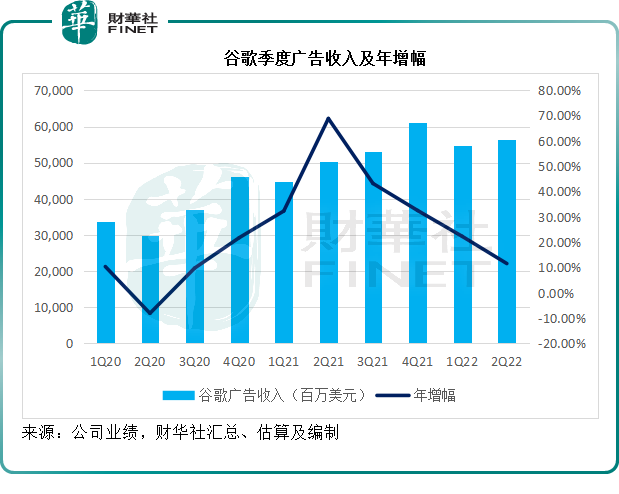

見下圖,谷歌廣告收入增速在2021年第2季到達68.90%的高位水平,主要原因與2020年第2季疫情出現令美國經濟活動大幅收縮而導致基數較低有關,但是隨著經營常態化,廣告業務的增速見頂後逐步回落。

筆者認為這符合經濟發展的規律,而且美國加息,對經濟活動也構成影響,增速放緩並不意外。

其他業務方面,谷歌雲的第2季收入按年增長35.61%,至62.76億美元,仍保持強勁,但是並未實現扭虧為盈,季度經營虧損達到8.58億美元,較上年同期擴大45.18%。

包括自動駕駛部門Waymo在内的早期投資業務季度營收為1.93億美元,按年微增0.52%,季度經營虧損高達16.86億美元,上年同期為13.98億美元。

微軟業績

從微軟截至2022年6月30日的2022財年第4季業績來看,美元走強、個人電腦需求顯著下降以及宏觀經濟是影響其業績的主要因素。

2022年第4財季匯率變動對微軟的收入和每股攤薄後盈利的負面影響分别為-5.95億美元和-0.04美元。

中國五月以來的疫情管控,以及六月份個人電腦市場惡化,導致Windows OEM收入減少逾3億美元。

領英以及搜索和新聞廣告業務的廣告支出減少,導致其損失1億美元營收。

截至2022年6月30日止的2022財年第4季,微軟的收入按年增長12.38%,至518.65億美元,低於市場預期的524.5億美元;每股盈利為2.23美元,低於預期的2.29美元。

微軟主要按三個業務分部呈列業績:

1)生產效率和商業處理:Office商用版和商用Skype、Office消費者版、領英、Dynamics商業解決方案;

2)智能雲計算:服務器產品和雲服務,包括Azure、SQL服務器、Windows Server、Visual Studio、系統中心和相關的客戶訪問授權(CAL)和GitHub;以及企業服務,包括尊享支持服務(Premier Support Services)以及微軟顧問服務(Microsoft Consulting Services);

3)其他個人計算:Windows操作系統、雲計算服務和其他商業應用、專利授權、Windows物聯網和MSN廣告;Surface等硬件設備和個人電腦配件;遊戲,包括Xbox硬件和Xbox内容和服務;搜索廣告。

回顧期内,生產效率和商業處理業務產生季度收入166億美元,同比增長12.99%,經營溢利則按年增長12.42%,至72.34億美元;智能雲業務(包括服務器和Azure)季度收入同比增長20.34%,至209.09億美元,經營溢利按年增長11.48%,至86.81億美元;其他個人計算業務則按年微增1.92%,至143.56億美元,分部經營溢利按年下降5.21%,至46.19億美元。

儘管2022財年第4財季的業績表現並不理想,微軟對其下一個季度(即2023財年第1季)的展望卻相當樂觀。

該公司預計,其2023財年第1季的生產效率和商業處理業務產生季度收入或介於159.5億-162.5億美元之間,年增幅為12%-14%,稍微好於第4財季的增幅;智能雲營收或介於203億-206億美元之間,年增幅為25%-27%,顯著高於2022財年第4季數據;其他個人計算業務營收或介於130億-134億美元之間,收入增幅或為1%-4%,也好於上季表現。

在其服務器和網絡設備折舊年限由原來的4年延長至6年,因而會降低折舊開支的情況下,微軟預計其營業成本增幅介於12%-14%(低於上一財季),至149億至151億,經營開支增幅介於19%-20%,至133億-134億(低於上一財季)。

第1財季將展開1.1萬人的招聘計劃,主要涉及雲計算工程、領英、客戶部署以及商業銷售方面。

其他收入及支出方面,利息收入和支出應可互為抵消。證券投資組合會產生公允值損益,增加季度業績的波動性。

筆者認為,雖然個人電腦需求疲弱,但微軟在智能雲等多項高增長指標以及支出等方面的預期,都相對穩定,應是市場看好微軟的主要原因。

微軟VS.谷歌

微軟是個人電腦端收費操作系統的重要供應商,帶有明顯的壟斷屬性;谷歌是手機端開源操作系統的重要供應商,谷歌旗下的安卓在手機系統領域與蘋果(AAPL.US)分庭抗禮。

它們在各自的利基市場都有自身的獨特優勢,但是也有一些重疊的業務,包括數字廣告和雲計算。

對應谷歌的廣告業務營收,微軟的季度搜索和新聞廣告收入(扣除流量成本)增速為18%(或按固定匯率計算增長21%),高於谷歌的廣告收入增速11.59%。

微軟的雲業務Azure和其他雲計算服務收入增幅為40%(或按固定匯率計算增長46%),增速也高於谷歌的雲計算收入增速35.61%。

微軟的智能雲業務錄得季度經營溢利86.81億美元,按年增長11.48%,分部經營利潤率達到41.52%。但需要注意的是,該業務包括了服務器和Azure業務,微軟沒有提供Azure單獨的分部利潤數據。相對而言,谷歌雲則仍然在虧損。

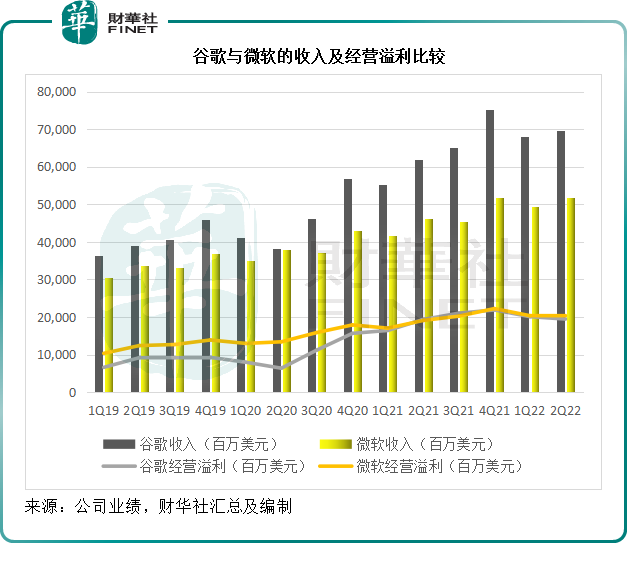

有意思的是,截至2022年6月末止的財季,谷歌收入比微軟多出178.2億美元,經營溢利卻僅相當於微軟的95%。

見下圖,谷歌這兩年的季度收入均高於微軟,但是過去的經營溢利卻低於微軟,直至最近幾個季度才開始與微軟縮小差距。

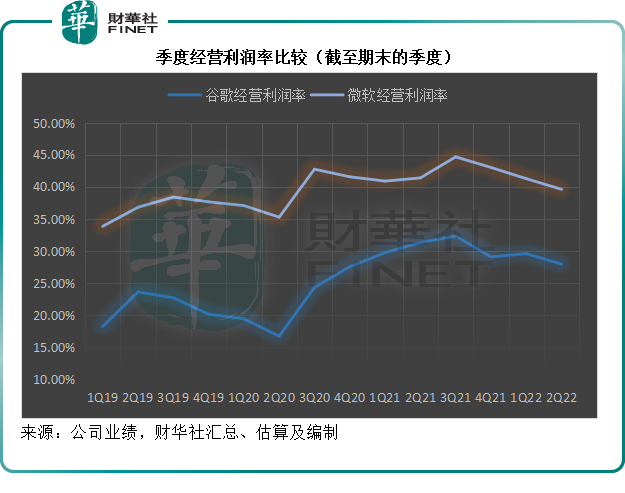

見下圖,谷歌的經營利潤率與微軟的差距在最近幾個季度有所縮小,如果谷歌的雲計算業務和新孵化業務虧損改善,或許提升其整體盈利表現。

筆者認為,微軟的利潤優勢或主要來自Windows、Office以及服務器等方面,隨著其他業務收入的佔比上升,其高利潤優勢未必能持續。

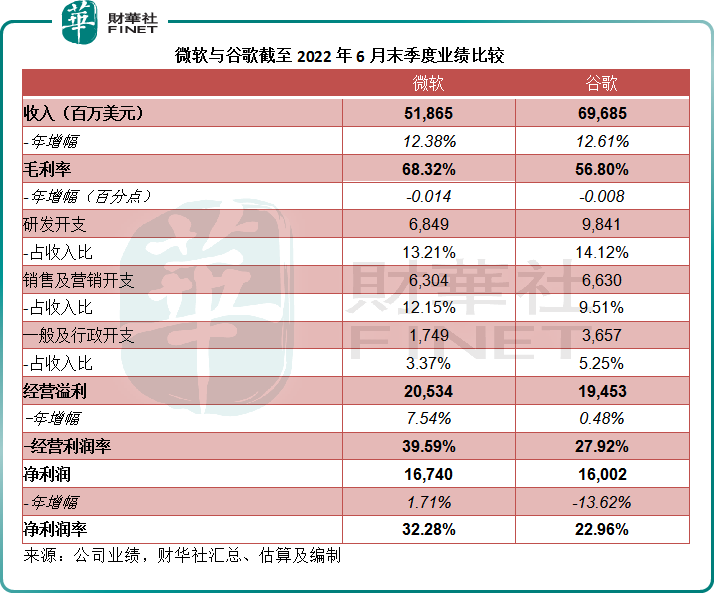

就2022年6月財季的業績而言,兩家巨頭的毛利率都有所下降,但微軟的下降幅度較大,利潤相對較低的Azure收入增加或是一個原因。從研發來看,谷歌的投入更大,或與其自動駕駛技術、AI以及雲計算的持續投入有關。總括而言,谷歌的純利率較微軟低大約9個百分點。

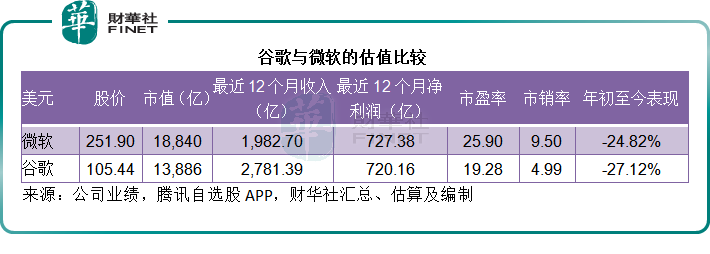

正因為有這樣的利潤率差距,谷歌的估值要低於微軟,雖然截至2022年6月止12個月營收比微軟多出799億美元,谷歌的市值卻僅相當於微軟的74%,對廣告業務的依賴、雲計算及AI等孵化業務的虧損持續,應是市場對谷歌的顧慮。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)