隨著新能源建設潮的到來,五大電力集團之一的華電集團便迫不及待將旗下新能源平台打包上市。

7月初,華電新能源集團股份有限公司(以下簡稱「華電新能」)披露了招股書,擬於上交所主板掛牌上市,擬上市募資300億元。

300億元募資額,有望再度刷新A股新能源板塊近年來IPO募資額紀錄。

據悉,A股新能源最近一起上市募資額之最是在2021年6月,三峽集團旗下的三峽能源(600905.SH)在上交所成功上市,募資額達227億元。

在擬募資的300億元中,華電新能擬用於風力發電、太陽能發電項目建設以及補充流動資金。其中,風力發電、太陽能發電項目建設擬使用募集資金約210億元,補充流動資金擬使用募集資金約90億元。

重整打包,「增肥」後謀求重新上市

華電新能的前身名為「華電福新」,曾於2012年登陸港股市場,募資26億港元。

然而,在港股上市的華電福新並不順利,股價僅在上市後的兩年有所表現,隨後股價不斷探底,價格始終處於較低水平。

在2019年及2020年,因估值過低、股權融資能力受限等原因,在港股上市的新能源國企接連私有化,其中包括華能新能源、中電綠色清潔能源和中國電力清潔能源,目前均已從港股退市。2020年9月,華電新能同樣也因估值低迷、流動性差等原因,被其控股股東華電集團全資擁有的福建華電福瑞私有化退市。

華電福新曾是華電集團旗下的唯一清潔能源平台,承擔著華電集團的新能源重任。而港股退市,並不是華電福新的終點,而是起點。

按照華電集團的規劃,華電福新通過資產重組後以「煥然一新」的面貌登陸A股,繼續追逐新能源之夢。

而事實上,華電福新也是這樣走的。

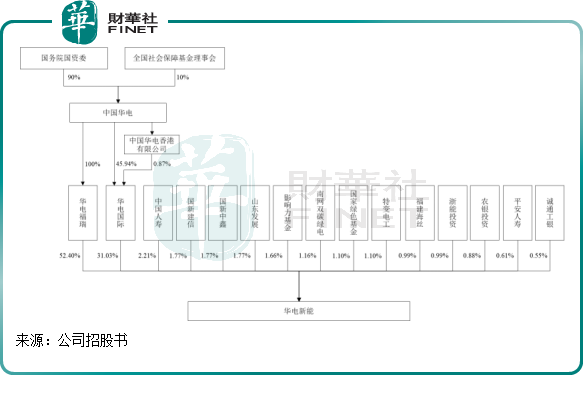

2020年12月,華電福新通過增資擴股的形式迎來了13家戰投公司,本次募資額高達150億元,其中不乏重量級股東。其中,中國人壽(601628.SH)投資20億元成為華電福新最大的戰略投資方和第三大股東,目前持股2.21%;此外,國新建信、山東發展、特變電工(600089.SH)和平安人壽等企業和機構也參與華電福新的增資擴股,成為公司的重要股東。截至目前,華電福新的控股股東為華電國際(600027.SH),持股比例達83.43%。

股東引入事項完成後,華電福新馬不停蹄要「幹大事」:繼續吸收母公司旗下的新能源資產,擴大公司規模。

據華電集團消息,截至2020年12月25日,26個區域154家單位、總裝機逾1600萬千瓦、總資產過千億的風光電資產已完成向華電福新的整合。

而重大資產重組後,華電集團還陸續出售了新能源相關資產給華電福新。 在2021年,華電國際共向華電福新注入了兩批新能源資產,其中包括約800萬千瓦風電和光伏資產。

今年3月,基本完成資產重組的華電福新更名為「華電新能」。

至此,華電新能以新姿態重現市場眼前,地理覆蓋範圍更廣、裝機容量更多、股權結構也更完善。

在2019年底,華電福新的風電和光伏累計裝機容量不到1000萬千瓦。但到了2021年底,華電新能風光裝機容量飙升至2737萬千瓦,翻了近2倍,總資產突破2100億元,主要資產遍佈國内30個省(直轄市、自治區)。

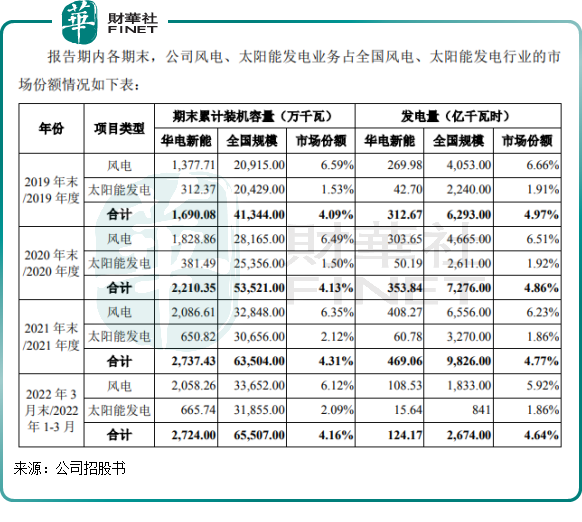

值得一提的是,華電新能經過重整後,其業務已全部是新能源,成功向三峽能源和龍源電力(001289.SZ)等清潔能源發電企業看齊。今年一季度末,公司控股發電項目裝機容量為2724萬千瓦,其中:風電2058.26萬千瓦,太陽能發電665.74萬千瓦。而在2019年,風電和光伏裝機容量佔公司總裝機容量比重只有56.2%,其餘是煤電、水電和天然氣等其他業務。

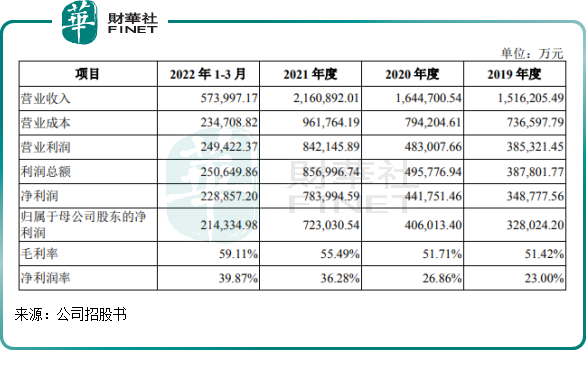

此番資產重組也推高了華電新能的業績。2018年-2021年,華電福新分别實現營收151.62億元、164.47億元及216.09億元;同期,歸母淨利潤分别為32.8億元、40.6億元及72.3億元。在2021年,受益於優質資產不斷注入公司,公司營收和淨利潤增幅十分明顯。

而此次回A,鑒於A股市場對新能源抱有更高的熱情,華電新能有望在A股獲得更好的融資方向以及更高的估值,從而加速公司新能源發展步伐。

風光項目建設「狂人」

2021年被稱為中國的「碳中和元年」,在此背景下,各大發電央企集團紛紛在新能源領域提速,描繪出未來發展的宏偉藍圖。

在華電集團的重點關照下,華電新能扛起了華電集團「打造千億市值新能源航母」的大旗。

財華社統計了五大發電央企集團「十四五」新能源新增裝機規劃,國家能源集團、華能集團、華電集團、國家電投和大唐集團分别計劃在2025年累計新增12000萬千瓦、8000萬千瓦、7500萬千瓦、4000萬千瓦和3800萬千瓦的新能源裝機量,華電集團新增規模位列中位數,高於國家電投和大唐集團。

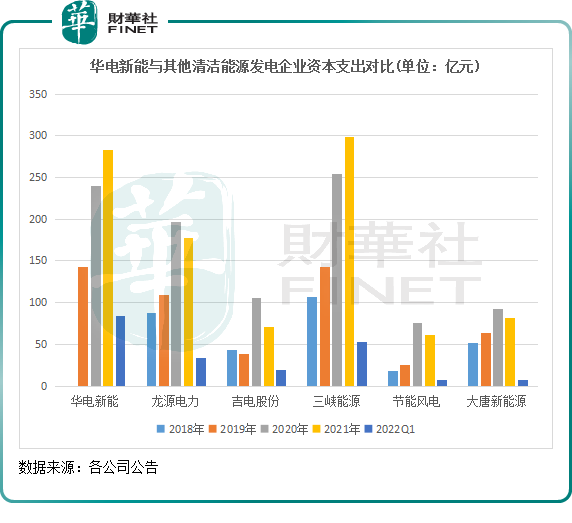

項目建設上面,華電新能與其他競爭對手展開了「軍備競賽」,不惜下血本進行大擴張,資本支出大增。

風電和光伏發電行業屬於重資產行業,一個發電項目的發電設備和施工及服務需耗費不菲的資金。上圖所示,最近幾年以及今年一季度,華電新能耗資巨資投入到風光項目的建設當中,投入金額與國内新能源巨無霸三峽能源相差無幾,並且遠高於龍源電力、大唐新能源等新能源發電企業。

在巨額資金推動以及華電集團旗下其他新能源資產的注入下,華電新能的裝機容量增長迅猛。

2021年,公司累計裝機容量為2737.43萬千瓦,2019年-2021年復合年增幅為27.3%;同時,2021年發電量達469.06億千瓦時,較2019年增長50%。

當然,華電新能的野心並未因此止步,按照此次上市募資款用途計劃,華電新能計劃將募資所得款眾多 210億元用於建設風光項目,同時公司計劃以自有資金和股權債權融資方式帶動804.12億元的總投資,來完成高達1516.55萬千瓦的風光項目建設。

同時,華電新能風光項目裝機容量在國内的市場份額也逐年提升,由2019年的4.09%提升至2021年的4.31%。

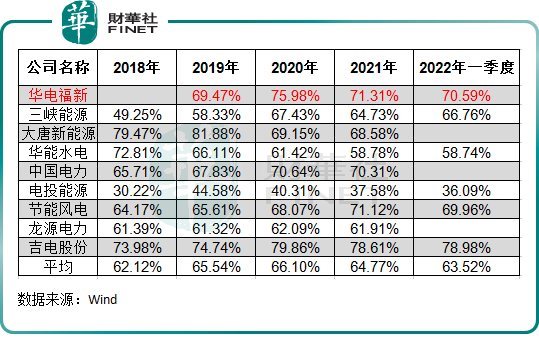

在大額的資本性支出下,華電新能的資產負債率在行業内偏高。2020年以來,公司的資產負債率均在70%以上,均超過多數清潔能源發電上市企業的水平。截至今年3月底,華電新能資產負債率70.59%,高於同類上市公司63.52%的平均值。

華電新能的債務資金主要來自銀行貸款、發行債券等方面,在較高水平的資產負債率下,對華電新能的償債能力帶來一定的挑戰。因此,若能成功上市融資,不但有利於公司繼續保持大規模資本支出搞建設,還有利於公司降低資產負債率。

應收賬款居高不下,靜待可再生能源補貼下發

清潔能源行業在近幾年來面臨著補貼退坡的問題,導致應收賬款一直處於高水平,影響了運營資產的現金流,從而限制企業的擴大再生產。

華電新能面臨著同樣的問題。公司的應收賬款主要由應收可再生能源補貼款構成,應收可再生能源補貼款賬面餘額佔應收賬款賬面餘額的比例在2019年-2021年及2022年一季度分别高達94.95%、95.21%、95.70%和95.22%。

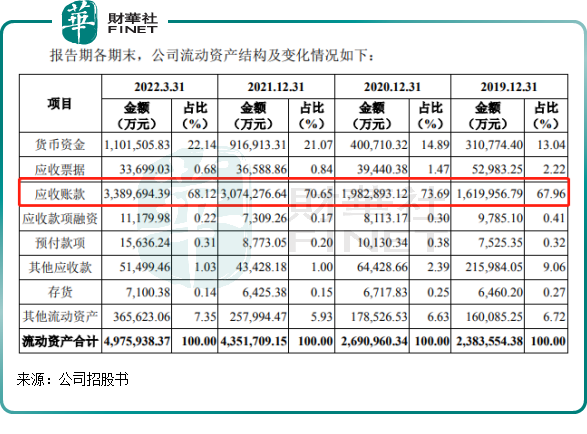

那華電新能的應收賬款有多高?

根據招股書,2019年以來,華電新能的應收賬款快速攀升,由2019年的162億元增長至2022年一季度的338.97億元,佔流動資產的比重維持在70%左右的高水平。

隨之而來的是信用損失準備風險陡增。在2022年一季度,公司應收賬款項下的信用損失準備計提金額就達到了3.35億元。

華電新能應收款的客戶主要是地方電網公司,電網公司在收到國家可再生能源發展基金撥付的電價補貼後,才向項目公司支付補貼電費。

對於應收賬款陡增,華電新能源在招股書中表示,公司應收賬款主要由應收可再生能源補貼款構成,可再生能源補貼資金發放週期較長導致公司應收可再生能源補貼款規模逐年增大,公司應收賬款結構特徵符合所屬行業特點。

今年以來,國家相關部門正在著力解決可再生能源補貼拖欠的缺口問題,多項支持新能源行業發展的政策落地,拖欠的再生能源補貼發放在即,有望緩解相關企業應收賬款居高不下的局面。

在7月15日,國家電網公司發佈《國家電網有限公司關於2022年年度預算第1次可再生能源電價附加補助資金撥付情況的公告》,文件中指出,2022年年度預算第1次請款,財政部共預計撥付公司可再生能源電價附加補助資金年度預算399.4億元,其中:風力發電105.2 億元、太陽能發電260.7億元、生物質能發電33.5億元。

文件明確此次為第1次資金撥付,預計隨著補貼核查的完成,後續批次補貼將陸續發放。

後續隨著補貼問題的解決,首先利好的是綠電運營企業的現金流修復,其次運營商現金流修復有望提高國内新能源裝機積極性。對於應收賬款較高的華電新能來說,將有助於其繼續進行新能源的「大躍進」。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)