全球市值最高的上市公司蘋果(AAPL.US)剛剛公佈了截至2022年6月25日止第3財季的業績表現。

季度收入按年微升1.87%,至829.59億美元;經營溢利按年下降4.35%,至230.76億美元;淨利潤卻按年下滑10.59%,至194.42億美元。

雖然季度收入僅按年微增不到2%,季度淨利潤甚至倒退10%以上,但市場卻對這份季度業績甚為滿意,在公佈業績後的延長交易時段,蘋果大漲2.97%。

這是因為蘋果的季度業績再不濟,也比市場預期的樂觀。季度收入829.59億美元,高於市場一致預期的827億美元;第3財季每股盈利1.20美元,也優於市場預期的1.16美元。

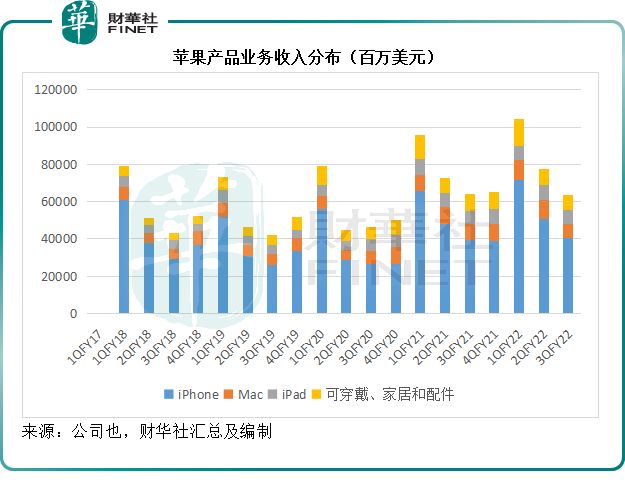

產品業務:iPhone增長超預期,「13香」仍然香

截至2022年6月25日止的2022財年第3季,蘋果iPhone季度銷售額仍維持正數增長,按年增長2.77%,至406.65億美元,再創第3財季的收入紀錄,比預期高出20億美元。

管理層在其後的業績發佈會上表示,客戶對於iPhone 13系列的反應仍然強烈,所有地區市場的iPhone活躍安裝基數都刷新紀錄。其最新對451名受訪美國消費者的調查顯示,客戶滿意率達到了98%。

iPhone的強勁增長,多少緩衝了其他硬件產品收入下降的影響。

2022財年第3季,Mac和iPad受到供應鏈的影響,季度收入分别按年下降10.36%和1.95%,至73.82億美元和72.24億美元。Mac的銷售額低於預期,較市場預期的86億美元低了12億;iPad的季度收入則比市場預期的高出大約4億美元。

可穿戴、家居和配件業務收入,則受到宏觀經濟環境——即需求下降的影響,季度收入按年下降7.87%,至80.84億美元,較預期低4億美元。

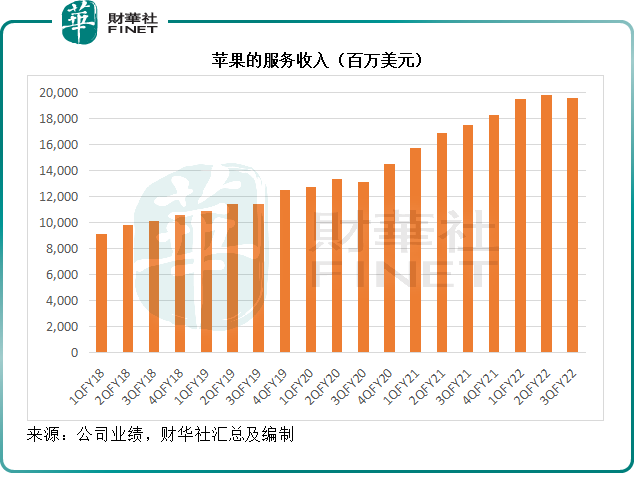

服務:數字廣告增長放緩

硬件產品固然為「本」,但服務才是蘋果的靈魂。

2022財年第3季,蘋果的服務業務收入同比增長12.11%,至196.04億美元,繼續創3季度收入的新高,但是對比於2022財年第2季的198.21億美元,下降約1.09%。服務收入表現符合預期。

管理層在業績發佈會上表示,蘋果的客戶黏性繼續得到鞏固,該公司整個平台的訂閱用戶超過8.6億,較上季增加1.6億。但是廣告業務受到了宏觀經濟環境的影響,數字廣告收入增長放緩。

有意思的是,數字廣告增長放緩並不僅僅是蘋果遇到的問題。

同樣在不久之前公佈業績的全球最大社交媒體平台運營商Meta (META.US),也在截至2022年6月末止的季度業績中表示,第2季廣告需求疲弱的形勢會持續到第3季,主要原因是更廣泛的宏觀經濟不確定性。Meta於2022年6月財季的廣告收入按年下降1.50%。

除此以外,微軟(MSFT.US)和谷歌(GOOG.US)的廣告收入增速或也見放緩迹象。此外,其他以廣告收入賴以為生的較小型社交平台如推特(TWTR.US)和SNAP(SNAP.US),廣告收入增速低於預期,導致其在公佈業績之後股價下挫。

這些同行的表現都顯示出,宏觀經濟環境對於數字廣告行業產生了重要的影響,尤其是歐美等國家。在通脹率高企的壓力下,美聯儲、歐元區和英國都不得不收緊貨幣政策來壓抑通脹,這將影響到這些地區的經濟增長。

經濟增長存在放緩的風險,加上歐美地區的高通脹以及潛在的加息,或削弱個人消費力及企業投資意願,加上2020年下半年至2021年這些地區在無限流動性下經濟顯著復蘇所呈現的高基數會在技術上拖累最新一年的表現,2022年數字廣告需求放緩將成為大型互聯網企業共同面對的問題,蘋果也不例外。

不過,有意思的是,蘋果新興市場的收入增長十分強勁,而且這些市場不少用戶都初次使用蘋果的產品,筆者認為,或也是其新註冊用戶的主要來源。

其中,上海因為疫情工廠停工,影響到產品的供應,但是在618卻刷新銷售記錄,而且在6月下旬大中華區的反彈非常驚人。整體而言,疫情停工影響幅度要比管理層預期的小,而且大中華地區的服務收入表現超出預期。

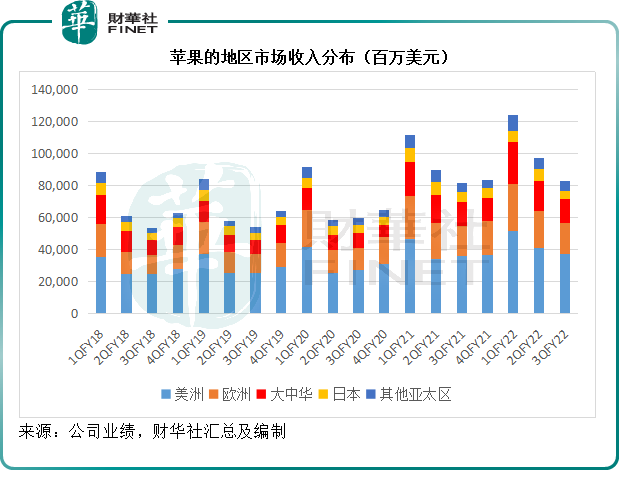

儘管受局部疫情和供應鏈問題影響,其大中華地區的第3財季收入僅按年下降1.07%,至146.04億美元,見下圖。

展望:通脹與匯率影響

聽完蘋果業績會,筆者發現管理層提及最多的一個詞是「匯兌」。

在被問到宏觀經濟通脹和消費者需求是否對蘋果帶來負面影響時,庫克提到,其中一個直接影響是匯兌虧損,對其6月季度收入的增幅影響大約為300個基點。

為什麽匯率這麽要緊?

今年以來,美聯儲四次加息,最近的一次在蘋果公佈2022財年第3季業績的前一天,加息75個基點,將聯邦基金利率上調到2.25%-2.5%。從下圖可見,反映美元兌一籃子主要貨幣匯價的美元指數也持續攀升。

美國加息,使得美國利率相對於其他主要貨幣的利率差距擴大,而美元是全球最重要的儲備貨幣,美國利率的上升,自然吸引規避風險的資金將本國貨幣換成美元以賺取更高的無風險收益,美元需求急增,拉高了美元相對於其他貨幣的匯率。

從上圖蘋果的地區收入分佈圖可見,單就2022財年第3季而言,歐洲、大中華地區、日本以及其他亞太區,分别佔了蘋果總收入的23.25%、17.60%、6.56%和7.41%,合共為54.83%,美洲區僅佔了剩下的45.17%,而美洲區不僅僅包括美國,還有加拿大、墨西哥等國。

可見,蘋果有大部分收入來自於美國以外地區,而這些地區市場的貨幣匯率都弱於美元,當蘋果將這些地區市場的收入轉換成美元入賬時,就會產生匯兌虧損。

另一方面,從貿易的角度來看,美元強勢也不利於美國產品在海外市場的定價,因為若其相對價格高於本地產品,或削弱消費者對美國產品的需求。

這正是蘋果季度業績受挫於匯兌虧損的原理。

可以預見的是,在當前如此高通脹的背景下,美聯儲下半年的加息步伐應該不會停滞,這意味著,匯兌虧損風險或將繼續上升。

另一個庫克多次提到的詞匯是「供應鏈」。

蘋果CEO庫克在業績發佈會上提到,6月季度内供應鏈收緊對收入的影響稍微低於預期區間40億美元-80億美元,但無疑影響到Mac和iPad的銷售額。

前景展望方面,蘋果的首席財務官在業績發佈會上預計,雖然匯率變動會帶來600個基點的負面影響,但2022年9月季度的收入增長會較6月季度加快。

產品方面,管理層提到,矽片短缺在近幾個季度都影響到其產品的供應,但管理層無法預料到矽片短缺何時能結束。不過,9月份一般是蘋果的新品發佈會,筆者猜測新興市場的需求或可帶動其硬件產品的增長。

另一方面,管理層預期服務收入增長或放緩,筆者猜測或與數字廣告需求疲弱有關。

盈利能力方面,蘋果CFO預計9月財季的毛利率介於41.5%-42.5%,而對比上年同期的42.20%以及上一財季的43.26%,新一季的毛利率展望似乎不是那麽樂觀,主要受匯兌和產品組合的影響。

不過蘋果表示,更有效的經營槓桿或局部抵消此影響。該公司預計,匯兌影響大約為50個基點,新一季的經營支出或不低於129億美元,相較去年同期為113.88億美元,上一財季為128.09億美元。

整體而言,9月財季仍將繼續受到經濟放緩、通脹、供應鏈以及美元強勢所影響,但收入增長或有望超出6月財季。

因為擔心經濟衰退和高通脹,芯片製造商和其他個人電腦代工商已經表示,全球智能電話和個人電腦的需求將放緩,所以蘋果在2022年下半年的不確定性增加,前景或也並非那麽樂觀,而其上遊供應鏈的限制壓力仍將持續,這或許也是「果鏈」概念偷步在蘋果公佈業績前大漲的原因。

立訊精密(002475.SZ)五日累漲8.92%,現報33.95元人民幣;環旭電子(601231.SH)五日累漲11.08%,現報17.84元人民幣;長盈精密(300115.SZ)則五日累漲7.17%,現報11.51元人民幣。

上遊供應商固然得益於供應鏈緊張帶來的機遇,但是最終,其命運與蘋果是綁定的,蘋果的成功成就了「果鏈」的成功,所以蘋果硬件產品銷售表現若受制於匯率、通脹以及經濟增長不確定性,最終還是會傳導到「果鏈」上。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)