半导体板块的热度不减。

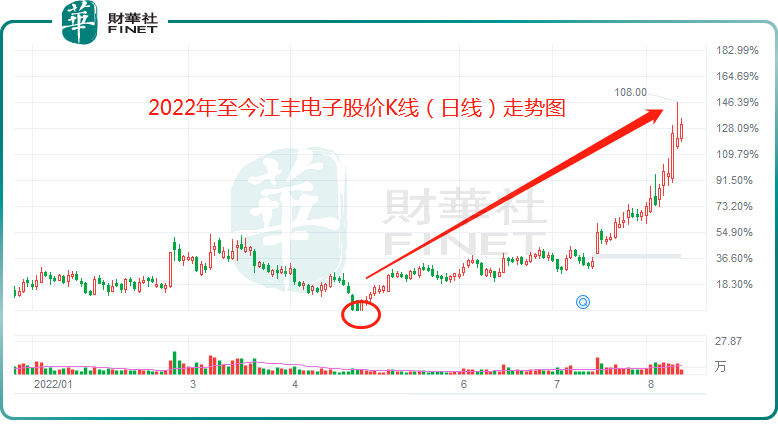

8月9日,江丰电子(300666.SH)一马当先,大涨14.45%,领涨整个半导体板块,并创下该股上市5年以来的新高;8月10日,江丰电子继续冲高,盘中一度大涨9.67%,创出历史新高的108元/股,但多头乏力,盘中股价开始走弱,收盘跌1.5%;8月11日,江丰电子早盘又继续冲高,截至发稿前股价涨幅为5.56%,股价为102.3元/股,该涨幅位居半导体概念板块前列。

实际上,自4月27日以来,江丰电子是半导体概念板块大举反弹领军者之一,至今累计涨幅达131.5%,妥妥翻倍牛股。

半导体个股轮番上涨

近期半导体行业新闻不少,个股轮番表现。

北京时间8月9日,《芯片和科学法案》正式签署,美国政府计划通过巨额补贴和税务减免,吸引各家芯片企业在美国兴建芯片工厂,提振本土芯片的产能规模。

此举意味着全球半导体产业链割裂的背景将持续,中国半导体产业本土化有望加速,国产替代的趋势仍在,A股相关上市公司也蠢蠢欲动,除江丰电子暴涨外,包括拓荆科技(688072.SH)、华海清科(688120.SH)、新莱应材(300260.SZ)、华大九天(301269.SZ)的股价纷纷大涨,不少个股创出新高。

此外,关于先进封装Chiplet的概念也站上风口,通俗说,这是“后摩尔时代”背景下的半导体工艺发展方向之一,对于国内半导体企业来说,通过Chiplet方案或将可以弥补目前芯片制造方面先进制程技术落后的缺陷,实现弯道超车。

相关概念股也不甘落后,大港股份(002077.SZ)实现7连板,芯源股份-U(688521.SH)、苏州固锝(002079.SZ)、文一科技(600520.SH)、通富微电(002156.SZ)等均录得大涨。

芯片靶材龙头

既然谈到国产替代,那么江丰电子的实力如何?

资料显示,江丰电子为国内高纯溅射靶材的领军企业, 主要产品包括钽靶、铝靶、钛靶以及半导体零部件等,靶材业务贡献主要营收。

在半导体领域,江丰电子已成为台积电、SK海力士、中芯国际等全球知名半导体厂商的供应商;在平板显示领域,公司是京东方、华星光电等全球知名面板厂商的供应商。

其中,半导体溅射靶材就是原材料加工,即将高纯金属进一步提纯、加工成半导体业所需要的特定纯度、特定尺寸的靶材。应该说,产业空间并不大,不过技术壁垒较高,对芯片制造环节影响较大。该行业长期被美、日公司垄断。

根据前瞻产业研究院数据,2019年全球半导体靶材市场份额比例中,仅四家日本及美国企业便占据了全球约80%的市场份额。国内市场目前形成了“低端靶材自给,高端靶材依赖进口”的局面。

目前芯片行业制造向国内转移趋势愈演愈烈,中国正经历这一领域的投资高峰期和快速发展期。这也直接带动下游的高端溅射靶材的需求快速增长。从半导体供应链安全的维度来说,打破海外公司的垄断和封锁,实现材料产业链的自主可控势在必行。

总的来看,我国溅射靶材市场规模从2013年106.3亿元上升至2020年337.38亿元,年复合增速为18%;有机构预计到2026年,我国溅射靶材市场规模有望突破650亿元,年复合增速为11.55%。从数据上看,显然利好靶材龙头江丰电子。

业绩乏善可陈,毛利率下滑

在行业景气度持续演绎背景下,近些年,公司营收总体处于增长态势,从2019年的8.25亿元增至2021年的 15.94亿元,三年接近翻倍。

但与之并不匹配的是,公司净利润表现似乎乏善可陈。2020年江丰电子实现归母净利润1.47亿元,同比增长129.3%。看似增幅很大,但这与间接认购中芯国际带来的公允价值变动和政府收益计入其他收益有关,其中非经常性损益高达0.87亿元,在净利润中占比接近60%。2021年公司实现归母净利润1.07亿元,同比下滑27.5%。

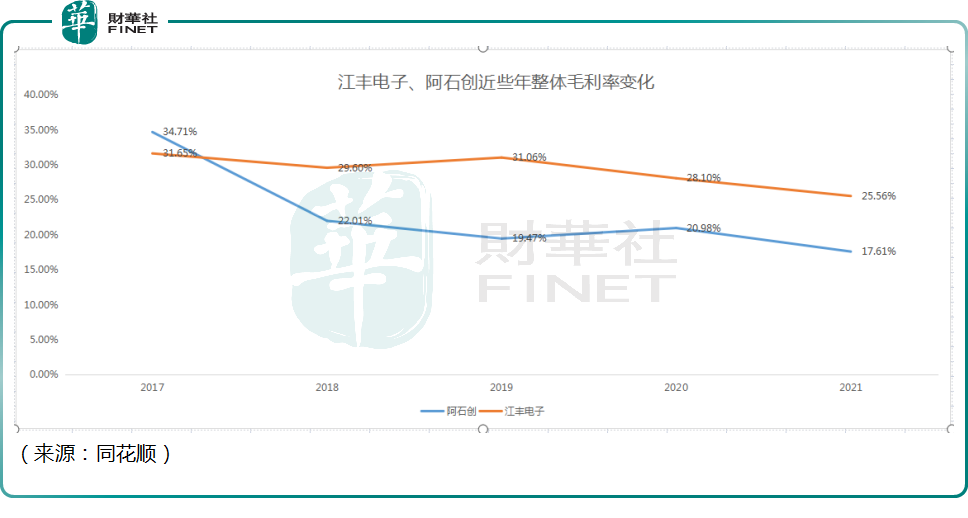

虽然净利润波动较大,但好在盈利空间略高于同行。具体言之,当前公司产品毛利率高于同行,2021年铝靶毛利率37.46%,钛靶毛利率39.54%,钽靶毛利率22.99%。 对比来看,阿石创2021年整体毛利率仅17.61%,盈利能力的差距可能是因为后者的靶材主要应用于平板显示、光学等领域。

不过纵向对比看,江丰电子近年毛利率显然在不断走低。对此公司在财报中表示,:“随着高端芯片的需求大幅增加,钽金属成为炙手可热的矿产资源,但钽矿资源较为稀缺,使得高纯钽靶价格昂贵。”

值得关注的是,江丰电子还积极进军半导体零部件领域,2021年公司半导体零部件业务收入增长239.96%。目前已经和国内半导体设备龙头北方华创、拓荆科技、芯源微、上海盛美、上海微电子、屹唐科技等多家厂商形成战略合作,未来不排除成为公司增长的第二曲线。这也或许也是江丰电子能获得二级市场较高估值另一大原因吧。

实际上,除了净利润稳定性尚待提升之际,因应收账款带来信用减值损失风险,需江丰电子引起注意及做好把控。

2019年至2021年,江丰电子应收账款分别为2.09亿元、2.61亿元、3.61亿元,呈现递增态势。随着应收账款规模提升,公司应收账款减值损失也在增加,2021年因应收账款坏账损失产生的信用减值损失为565.4万,同比增长73%。虽多当前应收账款坏账损失金额并不是很大,但是其增速远高于营收增速,需要管理层足够重视才行,应该加强应收账款的催收工作及供应链管理。

结语——

江丰电子深耕靶材赛道,目前已打入很多巨头的供应链,近些年因为地缘等因素,半导体供应链的国产化无疑备受关注,公司所处的行业景气度也在不断抬升。

不过靶材作为上游材料,面对下游巨头并无议价权,公司近几年的业绩表现也不算亮眼。可能这也是公司跨界半导体零部件领域的原因,未来如何,还需长期跟踪。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)