火锅赛道虽然很火,但参与者们的日子并不好过,疫情袭扰、经营效率下滑、竞争加剧等等,令头部企业疲于应付,开疆拓土的锐气得先放一放了。

近些年发展声势浩大的海底捞(06862.HK)和呷哺呷哺(00520.HK),如今不得不为此付出沉重的代价,陷入了经营业绩亏损的泥潭中,“规模越来越大、赚钱能力却越来越低”的怪圈正在它们的身上上演。

关店止损,优化门店布局,以及提升经营效率,成为摆在海底捞和呷哺呷哺面前的首要问题。

爬得越高,摔得越惨

近日,海底捞和呷哺呷哺均向市场披露了2022年半年报预告。两家企业在今年上半年均产生了亏损,其中海底捞由盈转亏,呷哺呷哺亏损额飙升,不可谓不惨淡。

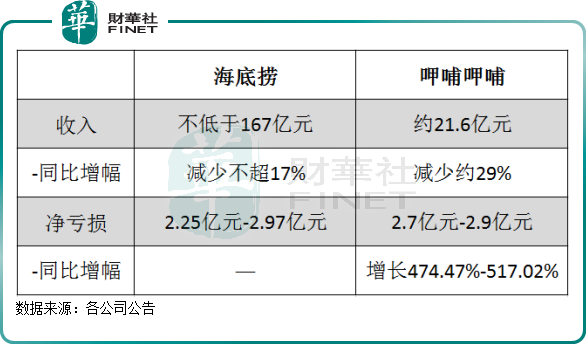

公告显示,海底捞预计2022年上半年实现营收不低于167亿元,同比减少不超17%;净亏损为2.25亿元-2.29亿元,上年同期则录得9650万元的净利润。呷哺呷哺预计2022年上半年实现营收约21.6亿元,同比减少约29%;净亏损介于2.7亿元-2.9亿元,同比大幅增长474.47%-517.02%。

海底捞盈转亏,呷哺呷哺亏损规模扩大,二者有两大共同点。

第一,海底捞和呷哺呷哺门店主要集中在一线至三线城市,而这些城市是国内疫情较为频繁的地区,因此严重影响到了门店的人流量。

其中,海底捞称,因中国大陆地区2022年3月至5月新冠疫情反复,公司若干餐厅在一段时间内停止营业或暂停堂食服务,但仍有固定开支及员工成本产生。

呷哺呷哺表示,2022年上半年大部份地区餐厅仍然受到新冠疫情的影响,而无法充分营业。公司在营城市116个,其中受疫情影响城市92个,占比约79%,尤其主要一线城市受疫情影响严重,如北京、上海、深圳、天津等。

第二,在此次疫情暴击下,两者此前疯狂扩张留下的风险暴露了出来。

海底捞因“战略误判”,过去三年在国内外市场不断攻城略地,导致门店分流影响越来越大,门店坪效愈来愈低。在进行大幅关店需计提资产减值的同时,不裁员的政策加重了其成本负担。

今年上半年,因“啄木鸟计划”下部分门店关停及疫情影响,海底捞发生的处置长期资产的一次性损失、减值损失等合计约2.55亿元至3.27亿元,成为公司未能扭亏的主因。

呷哺呷哺“一边关店一边开店”的动作有点令市场捉摸不透,其将正在经历的经营困境归咎于此前的“选址错误”。去年8月,呷哺呷哺决定关闭200家亏损门店的消息不胫而走。而实际上,公司在2021年就关闭了229家呷哺呷哺门店。

此次战略调整,也令呷哺呷哺受计提资产减值的影响。此外,呷哺呷哺和海底捞一样不主动裁员,员工成本问题由企业来承担。这些动作,令呷哺呷哺的经营业绩急转直下,2021年录得2.93亿元的净亏损,为近10年来公司的首次亏损。

调整门店布局

2022年以来,新冠肺炎疫情的复杂多变,给餐饮业带来的冲击力更大,这也让海底捞和呷哺呷哺这两大火锅龙头企业乱了阵脚。

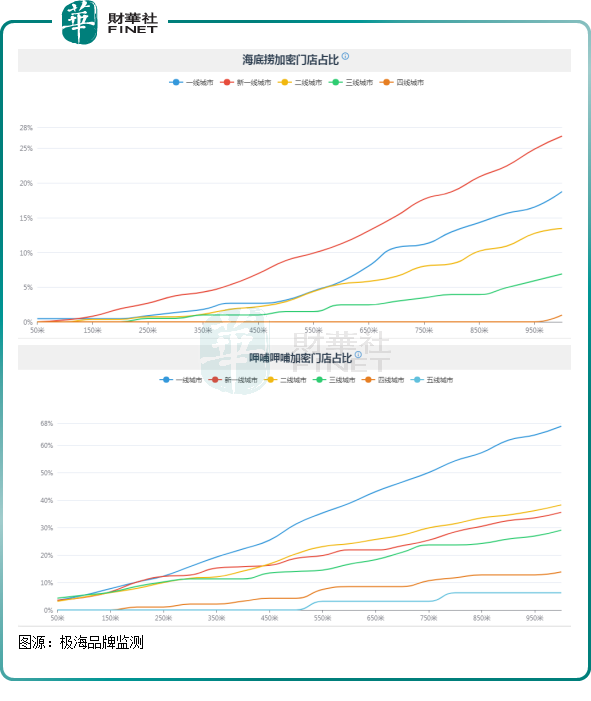

从两者加密门店占比情况来看,可以从中找出两者经营业绩为何突然掉头直下的原因。

因品牌定位为中高端,海底捞和呷哺呷哺将主要的门店选在了国内的一二线城市。在2021年,海底捞的同店数量在一二线城市占比高达68.6%,呷哺呷哺餐厅数量一二线城市占比74.4%,两者相差不大。但两者在一二线城市布局的密度较高,受疫情的影响也更大。

根据极海品牌监测数据,海底捞和呷哺呷哺一二线城市的加密门店占比(单位距离内至少有2家门店的比例)均远远高于三线及以下城市。其中,海底捞新一线城市加密门店占比超过25%,呷哺呷哺一线城市加密门店占比则高达66%左右。

在一二线城市门店密度增加,以及来自捞王、七欣天和巴奴等新势力的入局下,海底捞和呷哺呷哺近两年来来自一二线城市的翻台率下降幅度超过了三线及以下城市。

这表明,在核心城市扩张过度,已严重拖累了两者整体的运营数据。由此,海底捞只能开启“啄木鸟计划”进行断臂止血,呷哺呷哺也断然砍掉了亏损和获利难的门店,以优化门店布局。

不过,海底捞和呷哺呷哺在重整门店布局的策略上有所差异。

虽然海底捞和呷哺呷哺都在进行“一边关店一边开店”的策略,但海底捞有意在收缩规模,将提质增效放在首位;呷哺呷哺则更侧重规模扩张,寻求下沉市场。

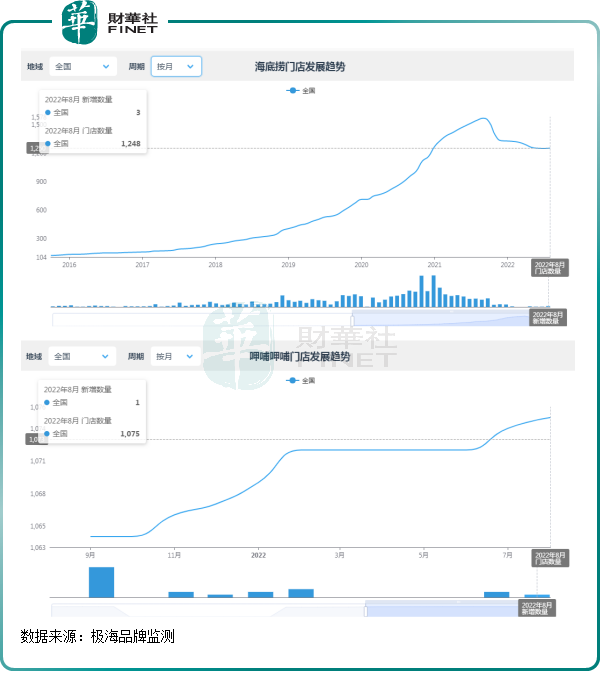

上图可以看到,进入2021年10月以来,海底捞国内门店数量经历了一场收缩。如今海底捞在国内的门店降至1248间,较2021年9月最高峰的1563间削减了超过300间。而今年以来,海底捞国内市场净减少78间门店,要知道,在2021年公司可净增加了逾百间门店。

海底捞提出“啄木鸟计划”,就是为了"瘦身健体”,除了关店收缩业务扩张外,还试图重建并强化部分职能部门,恢复大区管理体系,强化内部管理和考核机制,以此来进一步改善公司经营状况。

在2021年大幅关店后,呷哺呷哺似乎对提质增效没海底捞那样上心,而是加码下沉市场的布局。之所以逆势拓店,与呷哺呷哺正处于如日中天的高端火锅品牌凑凑不无关系。

极海品牌监测数据显示,今年以来呷哺呷哺品牌门店净增加了8间。而公司在近日的公告中称上半年新开业餐厅21家,全年新开业餐厅预计100家。由此看出,呷哺呷哺将凑凑品牌当做继续开拓市场的主力军。

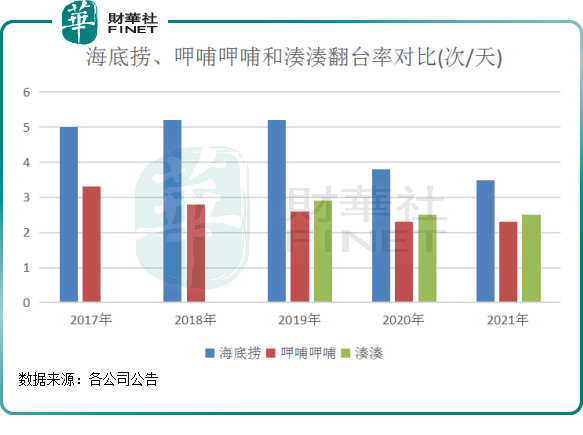

通过对比海底捞、呷哺呷哺和凑凑三者的翻台率,可以看出海底捞和呷哺呷哺如今的发展策略为何不同了。

海底捞和呷哺呷哺品牌受制于快速扩张导致客流分流,2020年以来的翻台率下降严重,大幅低于2017年。凑凑的韧性显然更强,近两年翻台率保持平稳,为2.5次/天,不但与海底捞的翻台率大幅收窄,甚至还超过了呷哺呷哺。

凑凑的客单价较高,2021年为140.6元,海底捞和呷哺呷哺2021年的客单价则分别为104.7元和62.5元。

这两组数据可以看出,相较于海底捞和呷哺呷哺,凑凑更能抗住疫情的“暴击”,这也是为何2020年和2021年凑凑品牌未有过关店记录的原因。

基于此,呷哺呷哺正让凑凑逆势展开一场“大跃进”。

2022年,呷哺呷哺启动“东扩南进”的扩张战略,计划新开设156家餐厅。公司还提到,未来三年,华东、华南将是公司扩张的重点地区。而凑凑则是呷哺呷哺扩张的重要部署,近日,凑凑第200家门店在福州亮相。呷哺集团创始人、董事长贺光启表示:根据市场测算,凑凑的市场位纳量达800至1000家,未来三年,凑凑仍持续扩张,每年新开80家至100家门店。

总结:

海底捞和呷哺呷哺今年上半年惨淡的成绩单,均是由于此前激进扩张留下的后遗症。

目前来看,疫情冲击叠加新势力搅局,导致两者扩张后遗症还未能完全消除。优化门店的布局,同时提升运营效率,成为海底捞和呷哺呷哺处于调整期的必经之路。

通过对比两者,呷哺呷哺或较海底捞更快走出泥潭。海底捞“啄木鸟计划”的推出,目标便是要从内外进行大整顿,以提升经营效率,只有将门店坪效提升上去,改善盈利能力,才能重新开启扩张步伐。此外,海外市场在日益放开疫情管控的背景下空间广阔,加码海外市场的布局,是海底捞扭转颓势的重要探索。

呷哺呷哺品牌关店止损也仍在持续进行中,有待时间去调整门店布局和改善经营效率。呷哺呷哺增长的重头戏在凑凑品牌,其门店在国内的布局尚未饱和,其拥有更稳定的翻台率和更高的客单价,有望成为呷哺呷哺未来的增长点。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)