随着港股乳制品板块估值不断下探,原生态牧业(01431.HK)也在仙股路途中渐行渐远。用一投资者的话形容“别在跌了,不然疫情都没清零,你先清零了。”可见原生态牧业股价该有多低。

截至8月16日收盘,原生态牧业股价为0.221港元/股,市盈率为5.39倍,市净率仅有0.167倍。其中,股价、市净率均是港股乳制品板块中最低的企业。

原生态牧业股价及估值如此之低,一方面与牧场上市企业不受港股投资者待见,另一方面与自身跌宕起伏的业绩表现有关。

“期中考”成绩单依旧不如意,饲料涨价来背锅

7月25日,原生态牧业发布盈利预警公告称,截至2022年6月30日止6个月,公司预计净利润约介于人民币0.3亿元至人民币0.5亿元之间,相比2021年同期0.98亿元下降不少。这意味着原生态牧业连续两次“期中考”成绩不及格。

2021年中期,原生态牧业营收为8.37亿元,同比增长11.47亿元,净利润为0.98亿元,同比下滑20.89%。

今年中期净利润再度下滑之因,与去年中期净利润下滑原因如出一辙:饲料价格涨价。

具体言之,对于2022年中期业绩下滑,原生态牧业董事会认为,主要是由于饲料价格增加,以及生物资产公平值变动减销售成本的亏损较相应期间增加所致。

资料显示,我国牛奶的主产地主要分布在河北、内蒙古、黑龙江、山东、河南、宁夏、新疆等地,其中东北地区是我国北纬黄金畜牧基地。

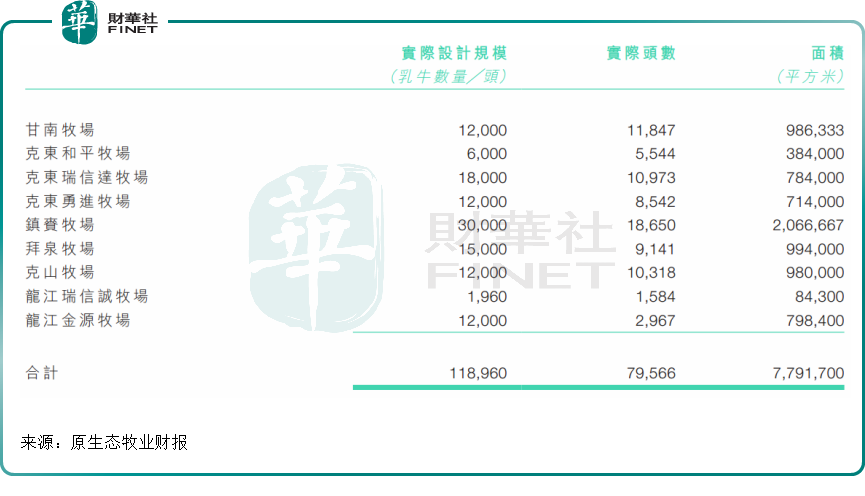

截至2021年末,原生态牧业在黑龙江省设有八个牧场,在吉林省设有一个牧场,各个牧场的实际规模可容纳约1960头至30000头乳牛,九个牧场的占地面积合共约为779万平方米。

背靠如此优渥的牧场资源,包括原生态牧业在内的国内乳牛畜牧行业依然面临粗饲料紧缺需求,行业很多企业大都依赖从美国进口牧草,如苜蓿等,而苜蓿价格的上涨,将成为畜牧行业潜在风险。

2020年以来全球大宗商品价格普遍上涨,畜牧行业饲料原料供应端紧张,饲料成本普遍上涨。根据中国海关的资料统计,2021年1月至11月,中国累计进口苜蓿干草累计159.61万吨,同比增长28.8%,进口金额60245.53万美元,同比增长34.4%,平均到岸价377.46美元/吨,同比增长4.3%。

由于进口干草饲料价格的上升,从而推高畜牧业企业销售成本,对于行业公司盈利能力形成不利影响。

以原生态牧业为例,由于干草饲料价格上涨等原因,2021年,公司乳牛饲料成本(饲料成本指乳牛所消耗饲料产生的成本)为人民币9.28亿元,同比增长19.6%,占年度销售成本的71.5%。其中,饲料成本增速高于营收增速的14.3%。

在销售成本上行下,公司毛利率则相应回落,由2020年的29.8%下降至2021年的27.0%。

到了2022年上半年,地缘情绪扰动,大宗原料价格持续上涨,上游牧业普遍面临较大成本压力。数据显示,2022年上半年,仅就奶牛养殖所需的主要饲料而言,玉米价格上涨2.5%,豆粕上涨20%,棉粕上涨30%,棉籽上涨40%,进口苜蓿草上涨20%。

在饲料价格高涨背景之下,原生态牧业业绩下滑,亦是上游牧业饲料价格成本之困的一个缩影。

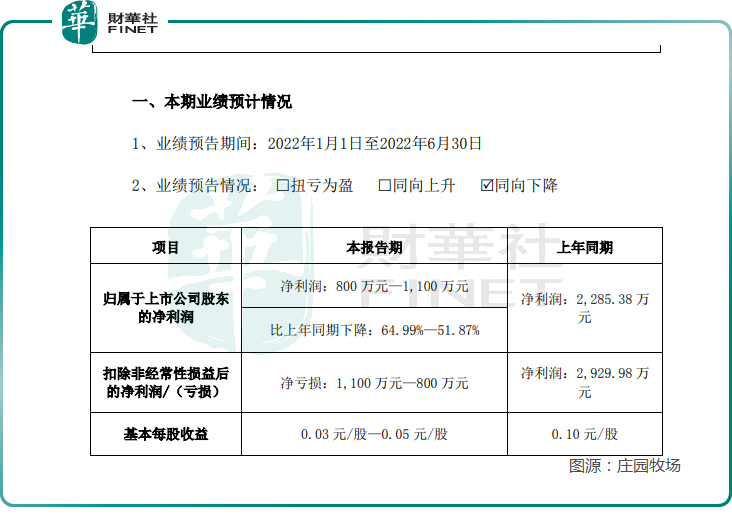

在原生态牧业发布中期预告之前,庄园牧场(002910.SZ)(01533.HK)于7月15日就已经发布了中期预告称,2022年上半年归属股东净利润同比下滑64.99%—51.87%,扣非后净利润出现了净亏损。庄园牧场业绩变脸背后,同样是受疫情、原材料价格上涨等成本因素影响所致。

饲料价格涨势汹汹,原料奶价格跌势汹汹

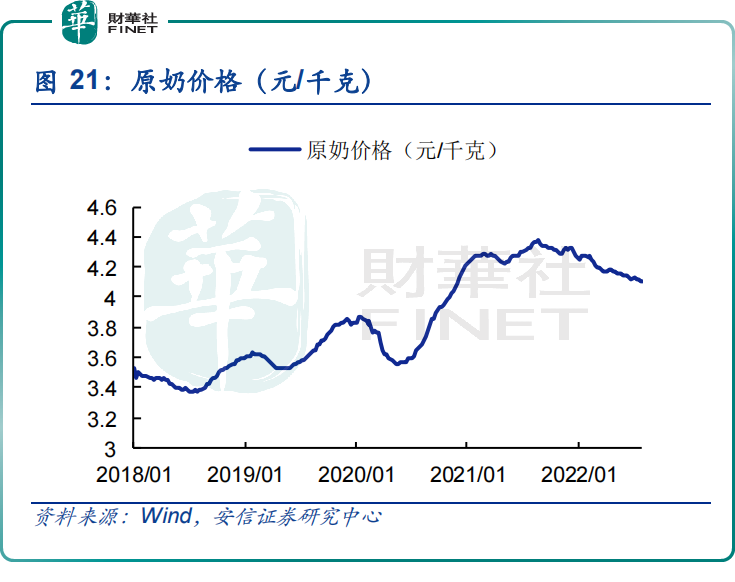

与去年饲料及原料奶价格双增长业态不同,2022年以来,受消费乏力、价格传导不佳等因素影响,原料奶价格进入回调阶段。这也是拖垮包括原生态牧业、庄园牧场等牧场企业业绩另一大影响因素。

据安信证券研报显示,截至2022年8月3日,内蒙、河北等10个奶牛主产省(区)生鲜乳平均价格为4.11元/千克,同比下降5.50%,环比持平,下跌趋势依旧未有企稳迹象。

此外,如果再深究,影响包括原生态牧业、庄园牧场等畜牧业企业的净利润的另一大因素是,有关奶牛的生物资产的公平值减销售成本变动的影响。

实际上,生物资产公平值变动在畜牧业和其他养殖行业中是比较常见的现象。例如,有关奶牛的生物资产的公平值变动,一般包括淘汰及死亡牛产生的已变现亏损,以及拥有奶牛产生的未变现收益或亏损等。

换而言之,生物资产公平值变动是国际通用会计准则下的财务性调整,并不会引起企业实际现金流的变化,更不会影响企业的正常经营和生产。一般情况下,剔除生物资产公平值变动影响后,才是真实反映公司实际盈利情况及管理效益。因此,部分投资者更加关注畜牧业企业扣非后的业绩表现。

2021年,原生态牧业生物资产公平值变动减销售成本为亏损2.37亿元,较2020年录得亏损1.71亿元,增长了38.6%。该项增加主要由于饲料成本上涨所致。

从业绩指引来看,2022年上半年,生物资产公平值变动减销售成本的亏损增加,再度困扰着原生态牧业。

原生态牧业还有希望吗?

股价及业绩遭遇戴维斯双杀,原生态牧业还有希望吗?这不仅仅是原生态牧业投资者关心的问题,也是当前牧场赛道中投资者尤为关注的问题。

诚然,短时间上游牧场企业受原材料大涨及原料奶价格下行等压力困扰或将延续。但是,从中长期角度来看,随着消费不断提振,国人对乳制品品质提升及对产品高端化的诉求,势必会驱动下游乳制品企业开始更多地以原奶作为原材料,相应地,原奶的需求量也不断增长,上游牧场企业自然将就此获益。

另一方面,国内利好政策开始向上游牧场倾斜,2022年初,农业农村部发布《“十四五”奶业竞争力提升行动方案》(以下简称《方案》),旨在提升奶业竞争力,保障奶类供给安全。《方案》要求,到2025年,全国奶类产量达到4100万吨左右,百头以上规模养殖比重达到75%左右。

下游消费需求持续旺盛以及行业政策利好有力支撑乳业包括上游原料奶企业中长期发展。

尤其是包括优然牧业(09858.HK)、现代牧业、原生态牧业在内的大型规模化牧场企业,将依托自身产业链、规模化优势成为行业增量红利的最主要受益者。

以原生态牧业为例,为了继续坚持做大做优做强原料奶主业,发挥自身资源优势,提高综合竞争实力紧抓行业周期红利,原生态牧业开启扩张模式。

2021年,公司收购龙江勇源牧业和龙江瑞达牧业的牧场资产,并签署收购陕西绿能生态牧业有限公司资产的协议,借助收购快速扩大业务规模,丰富壮大新产品系列。

在奶源之争愈发激烈的大背景之下,原生态牧业这块肥肉也引发下游乳制品企业纷争的动因。

不过2020年,原生态牧业投入中国飞鹤怀抱。当年年底,中国飞鹤完成收购原生态牧业约33.42亿股份,收购完成后,飞鹤占原生态牧业总股份数的71.26%。

虽然已经是中国飞鹤一员,但原生态牧业下游大客户除了供应中国飞鹤外,还有国内乳业巨头蒙牛,2021年来自这两大客户的收益占总收益约96%。

可以预见,有了中国乳制品老大哥蒙牛和“国内奶粉一哥”飞鹤的加持,未来原生态牧业原料奶生意依旧大有可为。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)