最近,一则路边消息指社交巨头腾讯(00700.HK)或部分减持甚至清仓美团-W(03690.HK),消息一出即导致当日美团股价急挫,腾讯股价则瞬间转强。

随后,官方表示不予置评,于是在第二个交易日,腾讯呈弱,而美团则收复了前一个交易日的一半失地。

今年以来,资本市场关于减持的消息很多,例如腾讯的南非大股东减持等,都对上市公司的股价构成短期压力。

腾讯近来也有多次减持套现的操作,例如2021年12月23日宣布向股东分派京东(JD.US,09618.HK)的股份作为特别股息,以降低于京东的持股;不到半个月,又宣布减持“东南亚阿里巴巴(BABA.US,09988.HK)”Sea(SE.US)的2.6%股权。

6月时更趁着于直播间的人气急升大幅减持新东方在线(01797.HK),由2019年3月时持股9,042万(占9.89%权益)降至2022年6月16日的1,581万股(占1.58%权益)。

关于传闻,市场众说纷纭。

红杉资本近两年多次减持美团是否作出了提示

事实上,美团的另一大股东红杉资本沈南鹏,于2021年和2022年就多次减持美团。

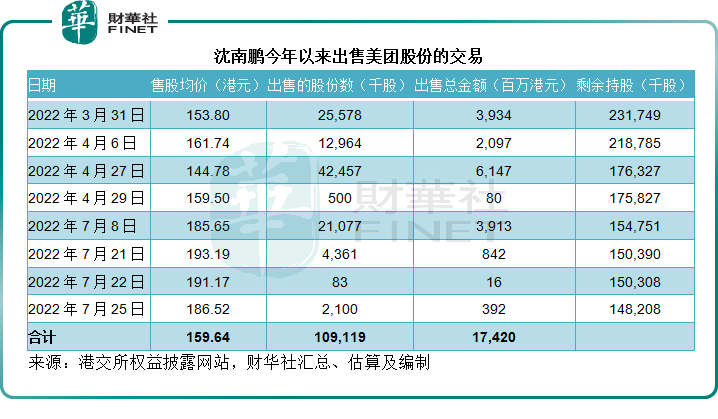

据港交所股权披露的数据估算,沈南鹏于2022年3月至7月25日期间,分8次减持美团,售价介于144.78港元至193.19港元之间,合计出售的股份数为1.09亿股,套现174.2亿港元,持股量由2021年10月时的2.88亿股(占5.29%权益)降至2022年7月25日的1.48亿股(占2.69%权益),见下表。

所以有猜测,美团业绩欠佳,会不会是一个减持原因。

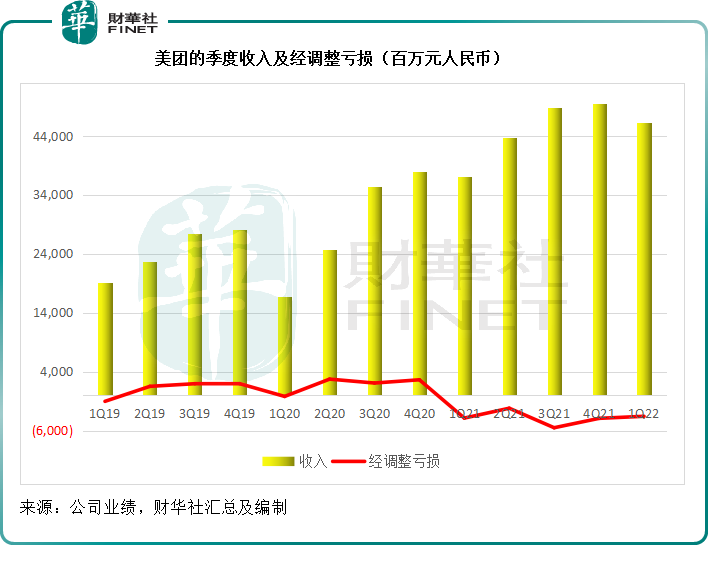

2019年扭亏为盈后,美团大举进攻新业务,2022年第1季的亏损虽有所收窄,却未见明显改善,见下图。考虑到前置仓先驱每日优鲜(MF.US)最终的失落,让人怀疑美团的即时零售和买菜等业务盈利模式是否有效。

腾讯有可能减持上市投资的理由

回到腾讯自身,该公司有没有可能减持上市投资呢?

腾讯减持上市投资的目的不外乎三个:1)上市标的基本面转差或估值过高,这也是美团被空穴来风的一个理由,上文已提到美团受新业务拖累持续亏损;2)监管,腾讯的体量太大,将身上的一些负担卸载或可降低相关的风险;3)获利套现。

笔者认为,如果腾讯真要减持上市投资,第三个原因最有可能。

截至2022年3月31日止的12个月,腾讯的员工成本为1,043.5亿元(单位人民币,下同),相当于期内总收入的18.6%。

于此期间,腾讯来自经营活动的净现金流入高达1,580.04亿元,相当于总收入的28.2%,可见该公司有足够的现金支付其运营活动和发放员工福利,还有比员工总支出多出一半的盈余,并不需要如坊间调侃的那样需要出售上市投资的大操作来节衣缩食。

所以,出售投资的最大可能是获利套现。

2022年第1季,腾讯出售Sea产生的收益、公允值变动收益、无形资产减值拨备、股息收入、应占联营及合营公司亏损等与投资有关的收益总额为25.15亿元,相当于税前利润的8.67%。

相较而言,2021年包括出售投资收益、应占联营和合营公司亏损、商誉减值、股息收入等在内的总投资收益为1,203.05亿元,占税前利润的48.50%。

今年以来,全球资本市场回落,加上新经济企业受消费下行压力影响表现不振,是导致腾讯的投资收益下降的主要原因。

腾讯主要进行财务投资,孵化了多家独角兽企业,所以重新调整投资组合,出售比较成熟的投资标的,从而将资源聚焦于创新业务和孵化具有新概念的独角兽企业,是更为合理的解释。

截至2022年3月31日止,腾讯不包括现金和定期存款在内的投资资产合计达到7,085.26亿元,占了总资产的47.42%,也就是说,腾讯有接近一半的资产是投资。

于2022年3月31日,腾讯的上市企业账面值为3,742.7亿元(一般按成本价入账),而上市投资公司的合计公允值(按市价计算)高达6,060亿元,这意味着出售上市企业,可以为腾讯带来61.92%的回报!

除此以外,腾讯还有几乎等量的非上市投资,账面值达到3,342.56亿元,若遇上好的光景上市,这些非上市投资或可为其带来更为优厚的回报。

不过,在全球股市表现不振之时,减持上市公司是最快套现的方式,腾讯有此操作实属合理。

数一数腾讯还有哪些奇货可居的上市投资

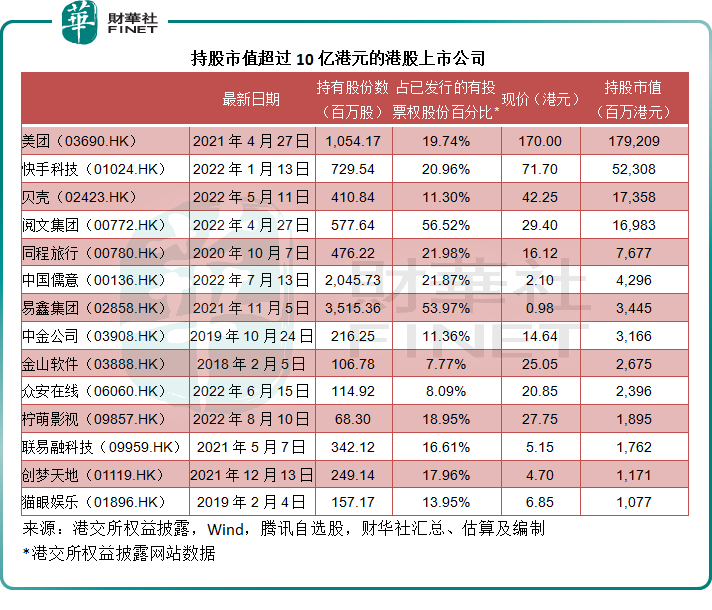

当前,腾讯在市值超万亿的美团中持有19.74%权益,持股市值高达1,792.09亿港元,是其市值最大的持仓,远胜于拼多多(PDD.US)的96.7亿美元(约合759亿港元)、腾讯音乐(TME.US)等中概股。

就港股上市公司而言,笔者根据港交所权益披露数据估算得出,腾讯持股市值超越上百亿的上市公司有美团、快手科技-W(01024.HK)、贝壳-W(02423.HK)和阅文集团(00772.HK);持股市值超十亿港元的上市公司起码有14家,详情见下表。

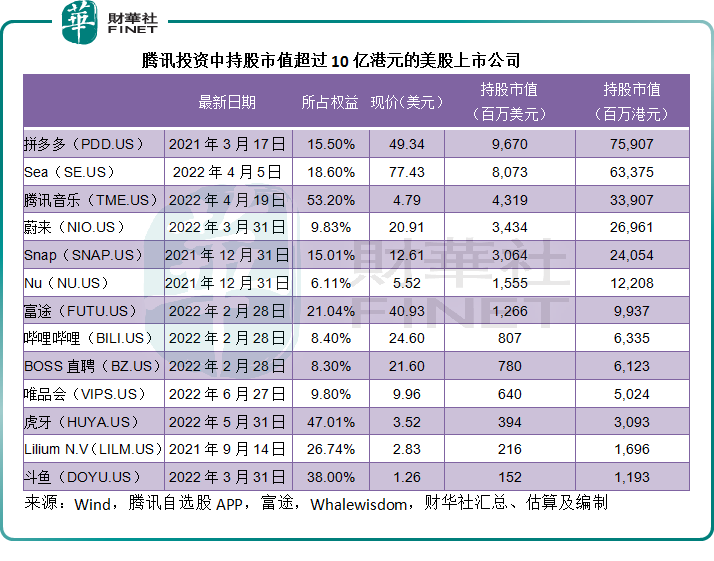

腾讯于美股上市的投资中,并不局限于中概股,还有许多外国的科创企业,例如社交平台Snap(SNAP.US),全球最大的数字银行平台Nu(NU.US),电动垂直起降飞行器开发商Lilium N.V(LILM.US),软件服务商Zenvia(ZENV.US)等。

其中市值超十亿美元的不下六家,包括拼多多、Sea、腾讯音乐、蔚来(NIO.US)、Snap和NU。市值超十亿港元的不下12家,还有富途、哔哩哔哩(BILI.US)、唯品会、虎牙和斗鱼等,详情见下表。

在腾讯参与投资的上市知名企业中,持股市值超过百亿港元的上市公司如下,这些上市公司名气优、流量高,难免会成为被猜测的对象。

结论

近几个季度,腾讯的广告业务收入表现欠佳,新发布的游戏版号频频缺席,也不由得让人担心它的游戏业务是否会遭受挫折,再加上全球资本市场疲弱,令其投资资产的公允值波动极大,这些因素都可能促使腾讯重新审视其投资策略和业务发展布局。

截至2022年6月30日止的第2季,本土及国际游戏业务收入均下降1%,网络广告收入同比下滑18%,导致腾讯的季度收入同比下降3%,至1,340.34亿元。

投资公允值收益大幅下滑至仅14.32亿元,远低于去年同期的145.8亿元,拖累其季度股东应占净利润按年下滑56%,至186.19亿元。

扣除投资公允值变动等非经营款项,非会计准则股东应占净利润实际上按年下降17%,至281.39亿元。

腾讯在第2季业绩中表示,期内主动退出非核心业务,收紧营销开支,削减营运费用,以改善非会计准则盈利环比增长。展望未来,腾讯将聚焦于提升业务效率并增加新的收入来源,包括在受欢迎的视频号中退出信息流广告,同时继续通过研发创新。

由此可见,腾讯仍有可能继续通过减持已经成熟的投资,来将资源聚拢于核心业务,幸好它的手上有众多奇货,或可为它确认丰厚的投资回报。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)