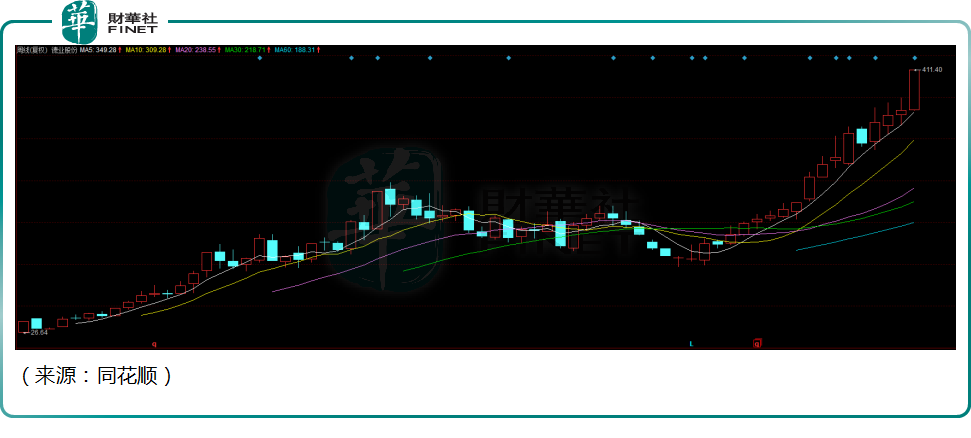

8月18日,德业股份(605117.SH)股价又高开涨停,继续创出历史新高,目前报收411.4元/股,市值为983亿元,距离千亿市值仅一步之遥。

遥想去年4月份上市之初,公司发行价仅为32.74元,市值规模仅几十亿,上市后仅一年多,该公司一路走高,累计涨幅超过14倍(曾10转4股),羡煞旁人。

踏准光伏风口,半年报业绩喜人

德业股份今日股价涨停,和其半年报业绩有关。

财报显示,上半年德业股份实现营收23.73亿元,同比增长23.26%,实现归属净利润4.505亿元,同比增长100.41%,此次公布的利润及增速实际值超过此前预告区间上限,主要源于逆变器业务超市场预期。这也是市场关注的焦点。

公开资料显示,德业股份原本是国内优秀的热交换器生产企业,与美的是合作关系,生产供应家用空调热交换器。公司多次被美的家用空调事业部评为优秀供应商、金牌供应商,被奥克斯评为优秀供应商等。

随着新能源行业高速发展,公司开始扩张,涉足逆变器产品,德业股份是国内唯一一家囊括并网逆变器、储能逆变器、微逆的逆变器公司,目前可提供住宅、小型工商业的光伏逆变器解决方案。

截至2022年上半年,逆变器、热交换器、除湿机分别占营收比例为49.32%、38.68%、12%。在2021年年末,逆变器业务占营收比例接近30%,是德业的第二大业务,而今年上半年,直接跃升为第一大业务,贡献近半的收入。

拆分来看,上半年,公司微型并网逆变器销售收入较上年同期增长462.02%,储能逆变器销售收入较上年同期增长241.63%,组串式并网逆变器销售收入较上年增长91.1%,可见逆变器行业的景气度之高。

今年以来,受地缘、疫情等多重因素影响,能源问题凸显,化石能源价格暴涨,以风光储为代表的新能源需求高企,这也带动了光伏逆变器赛道快速发展。

据机构预测,2025年逆变器市场可达180亿美元(约合人民币1200亿元)。此外,若2025年全球新增光伏装机达300GW,按均价0.7元/w 测算,仅微型逆变器市场规模将超过283亿元。

再来看热德业股份的交换器业务,上半年实现营业收入9.013亿,较上年同期下滑30.34%,主要原因是下游空调行业景气度比较低迷。数据显示,2022年上半年,家用空调生产总量同比下降4.11%,销售量同比下降1.68%。造成该现象又是由终端需求不足、原材料价格上涨、海外经济通胀等因素造成的。

逆变器毛利率领先

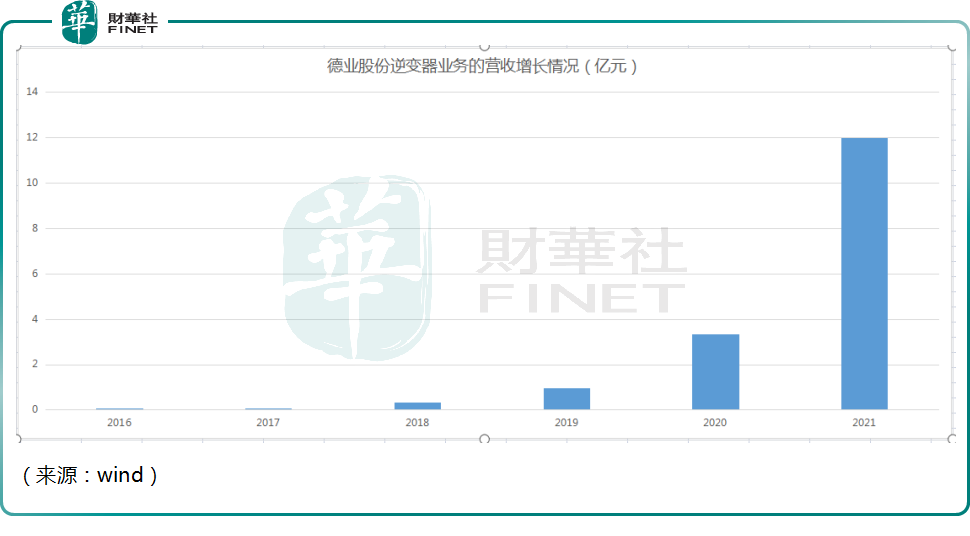

笔者梳理了下公司自2016年以来,德业的逆变器业务的营收规模增长的数据,如下所示——

2016年以来,德业股份从宁波日新科技引进逆变器专业人才,正式进军逆变器行业,营收每年基本实现超3倍的高速增长,增速令人咂舌。

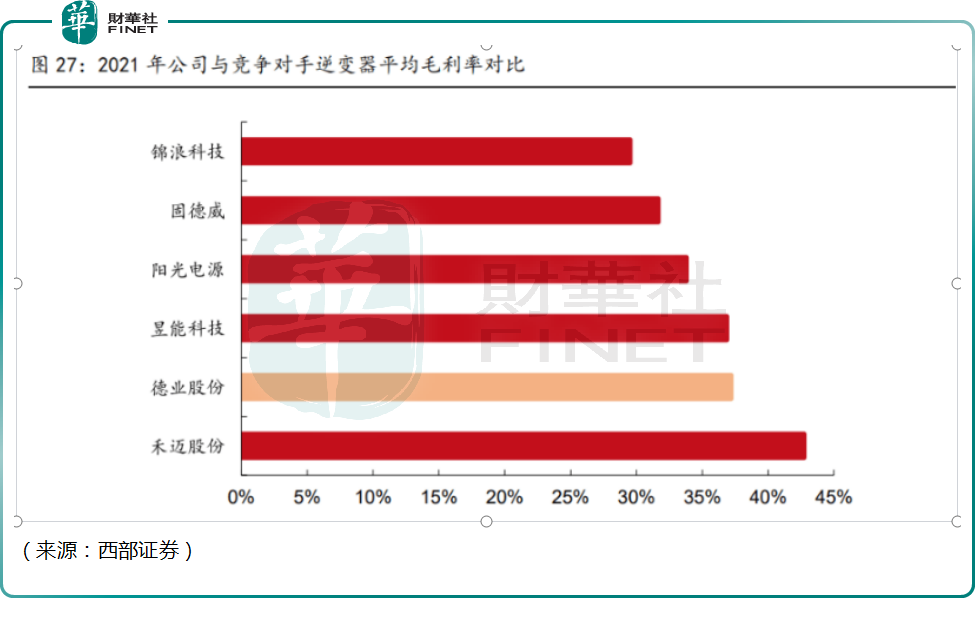

值得一提的是,德业股份的逆变器产品盈利能力亦非常可观。笔者选取几家同为逆变器行业的A股上市公司作对比,可以看出,公司去年毛利率水平仅次于禾迈股份。

在销量爆发的同时,能保持较高的利润,可能跟公司的逆变器的产品、以及渠道优势有一定的关系。

首先,德业逆变器业务以海外市场为主。公司销售覆盖美国、巴西、南非、印度、波兰等地。目前海外市场国产厂商市占率仍处较低水平,但成本优势之下,国产厂商具有强大竞争力。海外市场毛利率高于国内市场,德业逆变器毛利率有望超出行业平均水平。

第二,发力储能。储能市场整体有10%-20%超额增长。储能逆变器因为技术壁垒的因素,价格和毛利率较高,德业逆变器业务以户用储能逆变器为主,未来占比有望不断提升。

此外,IGBT是逆变器产品中重要元器件,成本占比较高,国内IGBT供不应求的格局一直存在。

德业股份的IGBT国产化率领先行业,公司一直在导入国内厂家。2022年,公司所使用的功率元器件进口和国产各占50%左右。相对海外英飞凌、富士等功率元器件产品,国产品牌的IGBT产品性价比更优。

目前德业股份和几家国内IGBT 厂家都有良好合作关系,与新洁能签订保供协议,分别与华润微、斯达半导、比亚迪有相关合作,整体IGBT储备充沛。因此,公司逆变器成本控制能力强,盈利能力维持较高水平。

结语——

总的来说,德业股份传统业务承压,但由于跨界进入光伏逆变器赛道,开启第二增长曲线,业绩蒸蒸日上,估值自然也水涨船高,成为很多机构的重仓股。

不过,景气度的高企,导致逆变器行业竞争也开始白热化,加上贸易摩擦的加剧,德业在14倍的涨幅之后,还剩下多少空间,需要谨慎面对。截至2022年8月18日,公司市盈率(TTM)已超百倍,至122.2倍。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)