前言:

8月30日,中国房地产龙头及民营房企“示范生”碧桂园(02007.HK)公布了2022年“期中考”成绩单。同时,公司在下午召开了2022年上半年的业绩发布会。

2022年上半年财报中,碧桂园延续行稳致远的风格,销售规模再次领跑同业,回款保持较高水平,财务状况也更加稳健,进一步凸显公司穿越市场下行周期的韧性及底气。

对于下半年公司展望,碧桂园管理层在业绩发布会上表示,作为头部企业需要担当与坚持,未来碧桂园保证公司始终处于稳定经营状态,同时将不断调整发展策略,将重心放在保证现金流、资产负债表和利润表的平衡上。

销售规模持续领跑,回款率连续7年超90%

2022年上半年,当房地产行业进入深度调整及筑底阶段,又恰逢经济增速放缓及新冠肺炎疫情复杂多变,导致房地产市场需求及价格出现罕见的下滑,让各大房企深受巨大经营压力,营收下滑、利润下滑乃至亏损都在2022年上半年房地产市场爆发。

在行业业绩普遍下行的大环境之下,碧桂园自然也无法独善其身,2022年上半年业绩有所波动,但好在公司保持极强的战略定力,保质、准时地完成了每一套房屋的交付,如期完成了每一笔债务的兑付,进而实现各项核心指标及数据保持平稳和韧性。

据财报显示,2022年上半年,碧桂园合同销售金额约人民币1,851亿元(单位下同),合同销售面积约2,348万平方米。根据中指院数据显示,2022年上半年,碧桂园销售额及销售面积均位居行业首位。

对此,该成绩发布之后,不少投资者感慨,龙头就是龙头,在寒风凛冽的房企市场,销售业绩还能保持领军,实在不易。

此外,上半年优质房企积极响应“保交楼、保民生、保稳定”政策指引,碧桂园、龙湖、美的置业等房企都将“保交付”写进入中期财报中,并成为公司年内重要工作之一。2022年上半年,碧桂园交付量再创历史新高,共计1070个批次、25万户房屋如期交付,覆盖全国30个省市、214个城市、780个区县。与此同时,438个项目首月交付率达75%及以上,165个项目实现了交付即办证。交付的质量和维保服务满意度较上年度稳步提升8%以上,总体满意度整体提升4%。

交付量及满意度再创新高,有助于打消市场对“停贷断供”风波的担忧,同时展示出龙头房企极强履行企业的社会责任心及综合实力。

更为重要一点是,在销售业绩及交付量保持行业领先之际,碧桂园回款率再次走高。2022年上半年,碧桂园权益回款金额约1,702.9亿元,权益销售回款率为92%,较2021年底的90%,提升了两个百分点,连续7年达到90%以上。

高销售回款率代表着房企业自有资金的良性循环,也反映出企业良好的盈利水平。

2022年上半年,碧桂园营收为1,623.6亿元,净利润约19.1亿元,剔除公允价值变动、汇兑净损益等影响后的归属股东核心净利润达到49.1亿元。相较于上半年出现亏损及微盈利的房企,碧桂园能保持稳健的盈利,已经相当不错。

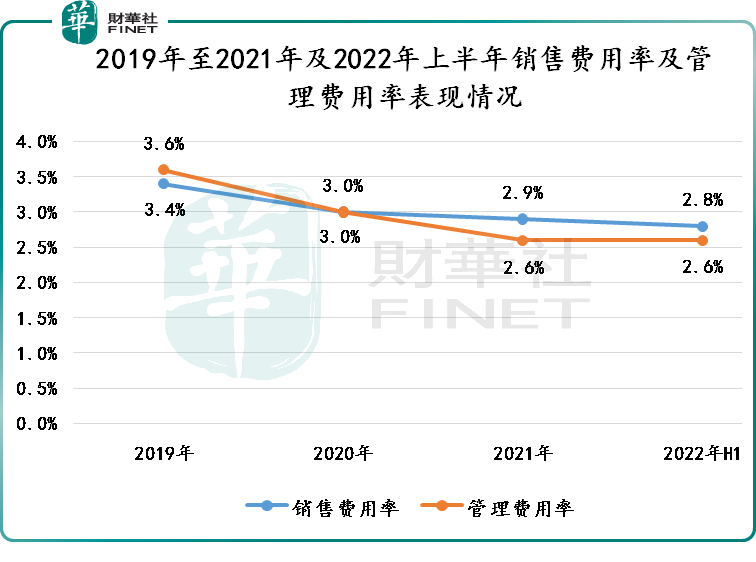

此外,上半年费用管控效果显著,也是碧桂园抵御行业下行压力及保证盈利稳增长重要驱动力之一。

2022年上半年,碧桂园销售费用(营销及市场推广成本)同比下滑40.58%,管理费用(行政费用)同比下滑31.03%。相对应的销售费用率及管理费用率分别为2.6%及2.8%,均趋于下降的态势(如上图所示)。

财务稳健且健康,年内已无境外优先票据

除了经营是否稳健是业内关心的焦点外,财务功底是否稳健且安全,也是市场最为关心的地方。

从碧桂园递交“期中考”成绩单来看,得益公司坚持良好的财务纪律,稳健销售业绩,以及高销售回款率带来的自有资金良性循环,上半年公司财务相对稳健。

2022年上半年,碧桂园依托多样融资渠道优势及自律性财务管理,各项财务指标保持稳健,债务结构持续优化,三条红线持续改善。

截至2022年6月30日,碧桂园可动用现金余额约1,479.8亿元,其中现金及现金等价物约为1,234.8亿元,受限制现金约为244.9亿元;总有息负债余额下降至2,936.8亿元,这是公司首次跌破3,000亿元大关,具有一定里程碑意义;融资成本为5.31%,继续保持行业较低融资成本水平。

三条红线方面,2022年上半年,碧桂园净负债率为48.1%,连续多年维持60%以下的低位;剔除预收账款的资产负债率为72.1%,较2021年底的74.3%,下降2.2个百分点,这是自2020年上半年以来连续6连降;货币现金短债比为2.03倍,继续多年维持2倍以上高行业水平。

正是得益于良好的财务纪律、不断优化的三条红线以及相对充裕可动用现金,碧桂园偿债方面拥有更多操作空间。

2022年上半年,碧桂园主动提前偿还年内到期的境外债,打消市场对房地产市场外债的顾虑及担忧,也提振市场信心。截至目前,碧桂园年内已无境外优先票据。

随着年内境外优先票据清零,以及高销售回款率带来稳健的造血,碧桂园上半年公司经营性现金流净额继续保持为正,约52.5亿元。

2022年碧桂园成为监管机构眼中的民营房企“示范生”,亦是券商、银行等金融机构眼中优质房企。中期业绩发布会上,碧桂园首席财务官兼副总裁伍碧君对下半年融资端信心也能佐证公司当前稳健且健康的财务功底。

伍碧君表示,当前金融机构对于优质民企的融资需求较为友好,下半年公司在融资方面的压力不算大。

她补充称,目前在交易商协会和中债信用增进公司的支持下,碧桂园也在推进中票的发行,预计9月份至年底,可以发行完50亿中票,同时,相信境内外债券价格会伴随着行业的改善,逐步回到合理水平。

万亿土储助力行稳致远,市场机构及券商纷纷看好

在中期业绩发布会上,碧桂园管理层表示,市场快速下行,行业进入寒冬,适者生存的环境对企业的竞争力提出了更高的要求,也孕育出新的投资机会;上半年,碧桂园采取谨慎拿地策略,坚持投资标准不动摇,优中选优,审慎获取机会型土地,分别在佛山、张家口、兰州等地获取低溢价率的土地,共计新获取9个项目,权益地价超61亿元。

会上,碧桂园常务副总裁程光煜强调到,上半年布局城市处于长三角、粤港澳大湾区等经济较为发达的地区,业绩稳增长确定性相对较强。

截至2022年6月30日,碧桂园权益可售资源高达12,161亿元,土储项目均衡地遍布中国内地31个省/自治区/直辖市、298个地级行政区、1,412个县/镇区,96%的权益可售资源位于常住人口50万以上的区域,77%位于人口流入的区域区,处于五大都市圈(粤港澳大湾区、长三角、川渝、环渤海、长江中游)的可售资源占比也超过了七成。

正是这些丰富且均衡的土储布局,有效的对冲了上半年市场波动,为碧桂园穿越市场周期提供强有力的支撑,也成为市场看多碧桂园下半年业绩表现重要的驱动力。

亿翰智库发布研究报告表示,尽管碧桂园在三四线的业务占比较高,但碧桂园布局的更多是长三角、珠三角经济圈的强三四线城市,因此企业在2022年1-6月依旧可以实现2469.9亿元的销售规模,且这些城市的楼市将在核心城市回暖后快速复苏,认为下半年碧桂园销售态势有望好转。

中指院认为,碧桂园鉴于其在全国较为广泛的布局,或将最早受惠于市场面的回暖。一方面碧桂园通过均衡布局,对冲区域市场波动带来的风险。另一方面,碧桂园坚持区域深耕,特别是在已进入区域方面,持续发挥自身优势,积极获取土地。

此外,中信证券、申万宏源等在内多家券商也给予了碧桂园正面的评价,看好当前公司土地储备布局。其中中信证券分析师认为,当前低线土地款补缴规模要求很低、建安节奏调整灵活、后期建安开支占总成本比例大、预售门槛可能较低等优势。对公司而言,如能以最精益化的尺度规划各项目现金流,确实较一二线城市项目更容易压缩现金开支。

随着碧桂园中期业绩披露,券商及投行也对公司最新目标价及评级进行了更新。据Wind数据显示,截至2022年8月30日,碧桂园投资评级(前瞻预测)为“增持”,一致目标价为3.62港元。当前碧桂园最新的股价较该目标价仍有45.4%上升空间。

在券商及投行持续看好碧桂园后市发展之际,南下资金从8月份开始一路加仓碧桂园的股票。

据Wind数据显示,碧桂园最近20个交易日里,获得港股通累计净买入1.94亿股,总持股数为6.72亿股,约占总流动股本的9.37%,较月初流动持股占比的6.11%,上升了3.26个百分点。

至于南下资金加仓碧桂园股票,从上述对碧桂园中期业绩的解读、管理层对下半年的展望及券商投行的态度,相信每位投资者心中已有答案。

“在别人恐惧的时候贪婪”沃伦·巴菲特

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)