我国目前为全球最大的工业机器人应用市场,2022年上半年中国机器人行业已披露融资金额超过50亿元。我国机器人产业规模快速增长。而近日工信部领导在新闻发布会上指出:下一步将全面落实《“十四五”机器人产业发展规划》,加快推动机器人产业高质量发展。相关发言也提振了市场信心,机器人概念股异动。

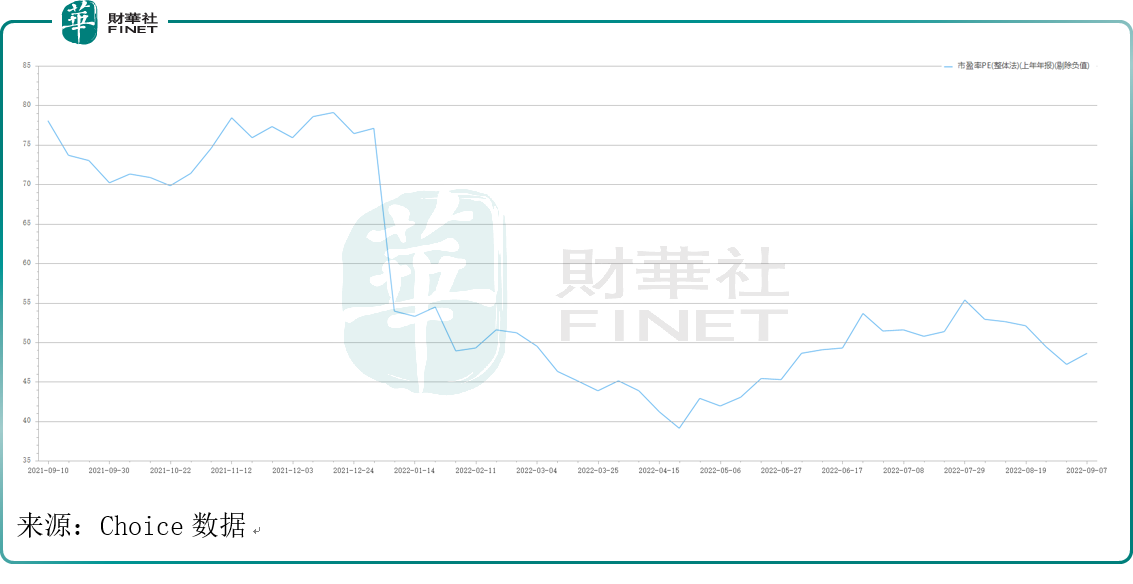

而近一年以来,工业机器人行业目前处于相对低估值位置,这也可能是市场开始关注的理由之一。

笔者在【机器人赛道风起】专题第一篇文里,解析了工业机器人行业现状、前景,也从市场角度分析国内龙头企业上半年面临的一些困惑以及接下来可能的发展倾向。从本篇开始我们将细细分析行业各龙头的基本面情况。

说起工业机器人的A股代表企业,埃斯顿(002747.SZ)是笔者首先想到的龙头,作为一家拥有30年积淀的中国智能制造领军品牌,埃斯顿工业机器人关键机械零部件自主加工率达90%以上,且基本实现机器人产业链全覆盖:

今年上半年,公司继续坚持“All Made By Estun”的全产业链的发展战略不动摇,进一步强化核心技术和供应链自主可控的业务发展模式,同时继续推进国际化发展及海内外协同研发制造。

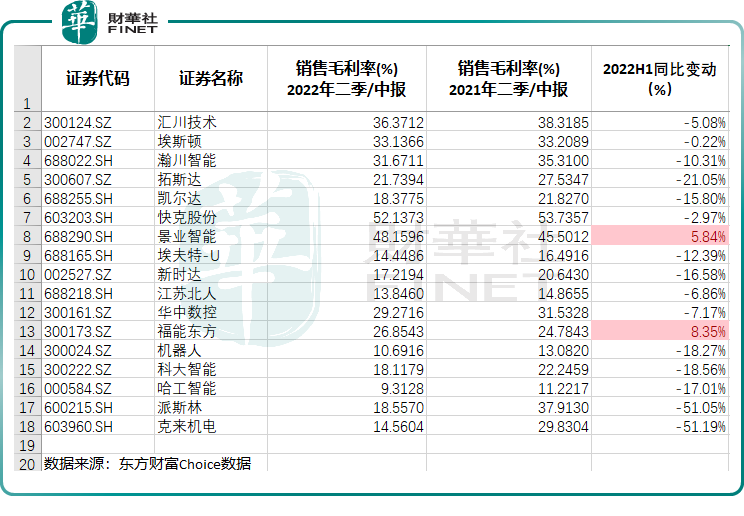

而在今年上半年工业机器人行业各企业毛利率普遍下滑的情况下,埃斯顿还能控制好成本,把毛利率同比变动幅度控制在很小范围内,这充分体现了企业的管理运营能力。据2022年中报,上半年A股工业机器人各企业销售毛利率同比变动,埃斯顿下降幅度小于1%。其余大部分工业机器人企业今年上半年毛利率同比下滑远大于1%,不少企业下滑速度达两位数。

国产替代,埃斯顿引领国内机器人行业

从2022年上半年的行业情况看,受芯片短缺、芯片类物料价格上涨等因素影响,我国工业机器人行业供给端受到了明显的冲击,据统计局数据显示,2022H1国内工业机器人产量同比下降11.2%至20.24万台。

但细分来看工业机器人行业,与外资企业比起来,今年上半年国内企业出货量同比增长迅速,国产替代趋势明显。

据MIR睿工业数据,2022年上半年中国工业机器人市场出货13.11万台、同比增长1.5%;其中内资企业出货增长16.2%,外资企业出货降低5.4%。此消彼长,凸显国产替代趋势加速。

就在国内工业机器人企业逐渐崛起时,埃斯顿继续在行业中担当“定海神针”。公司在2022年上半年中国工业机器人市场出货量排名中位列第3位,再次成为出货量最高的国产工业机器人企业。此外,埃斯顿还是工信部力推的“中国机器人TOP10”标杆企业之一。

中航证券认为:受益于国内相对完善的产业链基础,以埃斯顿为代表的内资企业依靠自主创新、规模化成本控制能力、灵活的市场竞争策略,展现出极强的市场竞争力。

降本增效:单季毛利率持续改善

公司现有57款工业机器人产品,包括六轴通用机器人、四轴码垛机器人、SCARA机器人以及行业专用定制机器人,工作负载从3kg到600kg。据公司在最近一次的机构调研会上介绍,公司产品以六轴机器人为主,今年100kg以上中大负载的机器人占比在快速增加,使用场景主要有搬运、拧紧、堆叠、冲压、折弯、涂胶等等,在光伏、锂电、汽车零部件、压铸等众多行业得到应用。

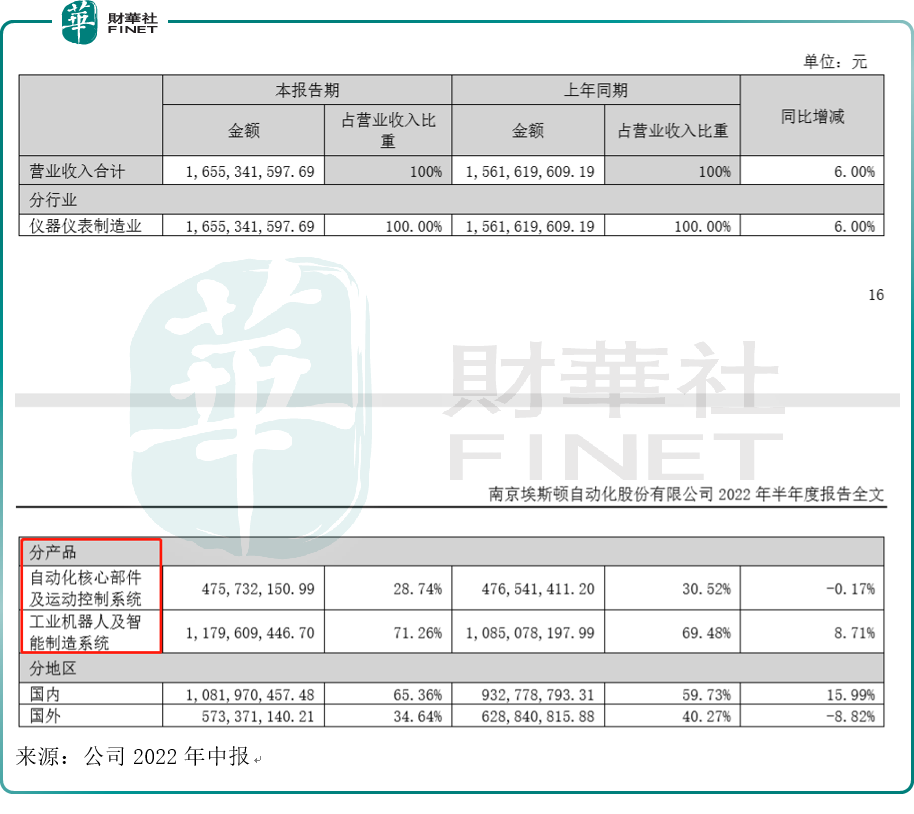

从业绩来看(分产品),埃斯顿工业机器人及智能制造系统是公司主要收入来源,今年上半年该项产品收入11.80亿元,同比增长8.71%,工业机器人本体销售增长超过50%,继续保持快速增长;自动化核心部件业务收入4.76亿元,同比下降0.17%。

上半年公司整体毛利率为33.14%,相比去年同期基本持平,其中:工业机器人及智能制造业务毛利率34.05%,同比下降0.46个百分点;自动化核心部件业务毛利率30.88%,同比上升0.62个百分点。

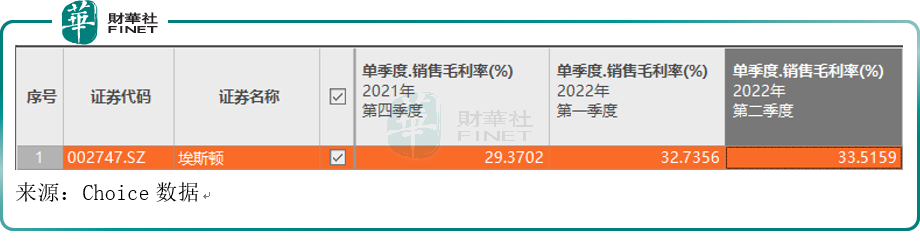

今年上半年,芯片等重要原材料仍然处于上涨趋势,这对公司的降本带来压力。通过优化供应链、提升国产替代、实施制造精益管理及降本增效措施,公司的成本得以有效控制,2021年第四季度以来,公司单季度毛利率环比正在逐步上升。目前单季度销售毛利率,已从2021Q4的29.37%逐季度上升到2022Q2的33.52%。

公司对未来充满信心

对于埃斯顿的下一步发展,在其近期的机构调研会上表示:公司目前的研发重点依旧在新能源、焊接、金属加工、汽车及汽车零部件等行业应用。目前重点的行业布局包括锂电、光伏等新能源、汽车及汽车零部件、各类焊接应用领域等。锂电和光伏头部客户都在使用公司的产品,大客户渗透率在不断提升。

据公司透露,今年上半年公司研发投入1.84亿元,同比增加36.44%。公司持续加大研发投入,研发投入保持占销售收入约10%,是公司保持技术创新领先优势的重要保障。

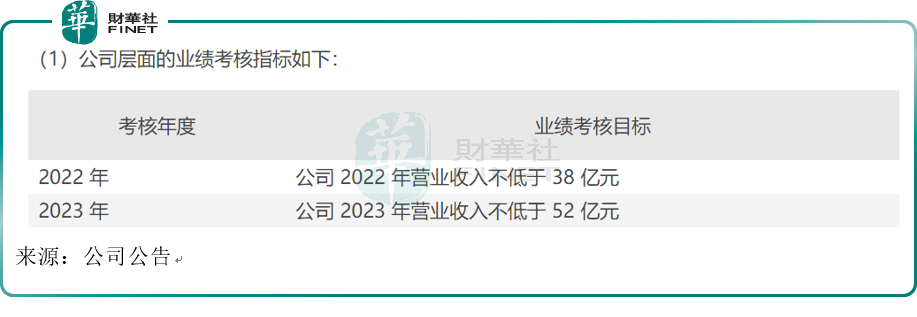

对于未来的业绩目标,埃斯顿在今年7月8日发布长期激励计划(草案),同时推出第一期暨2022年员工持股计划(草案)。第一期员工持股计划考核目标是2022/2023年公司收入分别不低于38亿元、52亿元,现阶段公司的经营目标是在2025年度能实现销售收入100亿元左右,净利润10亿元左右。

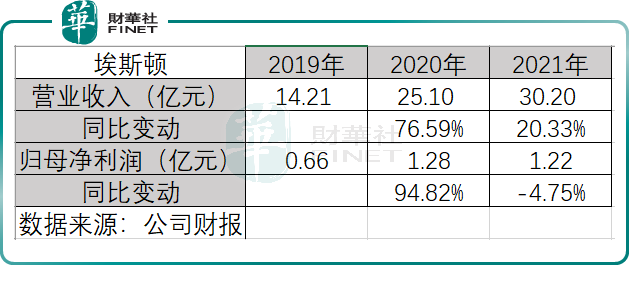

笔者根据公司财报梳理了近三年的业绩情况如下,从数据来看,截至2021年,公司收入为30.20亿元,归母净利润为1.22亿元,与2025年的目标差距较大,公司如此制定经营目标,彰显了公司对于未来发展的信心。

总结

埃斯顿作为国内工业机器人龙头企业,在国产替代背景下快速发展,公司也给未来几年的业绩定下了一个高增长目标,公司在近期调研会上表示,根据公司目前的在手订单和客户合作情况来看,(公司认为)今年下半年业务情况良好。

此外,在今年上半年芯片短缺+疫情影响的情况下,公司把销售毛利率同比下滑幅度控制在了一个很低的水平,2021年第四季度以来,公司单季度毛利率环比正在逐步上升,凸显了公司的营运管理水平。

公司股价从8月1日高点至9月5日低点,回调近35%,近日有所企稳,目前PE估值百分位约在45%水平。近日有15家机构评级:9家“买入”,6家“增持”。

不过公司也在中报里表示,受大环境影响,如原材料继续上涨,芯片等关键物料供应持续出现失衡,将引起公司产品成本的大幅变化,则可能对公司经营业绩产生一定影响。公司表示将“采用一定的保价措施降低采购风险与成本上涨风险”。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)