全球通胀数据“高烧”不退,而美联储和欧洲央行的加息依然无法松懈。在如此黯淡的前景下,美股近日接连下跌。

与此同时,美股市值最高的大型互联网公司纷纷推出了数以百亿计的大型股份回购计划,对于它们的股价提振真的能起作用吗?

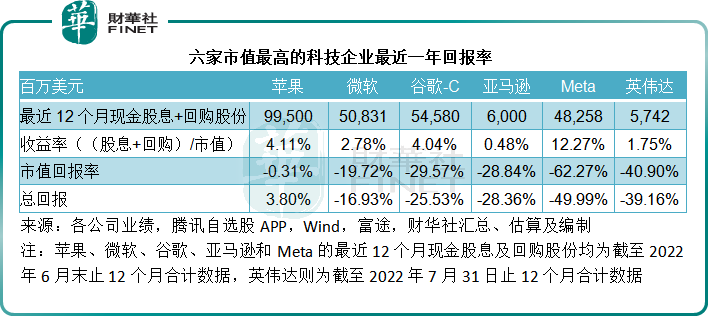

派息+回购,却止不住股价跌势

市值最高的科技企业苹果(AAPL.US)于截至2022年6月25日止的9个月中,通过经营活动产生980.24亿美元净现金流入,大部分用于回馈股东,包括支付股息111.38亿美元,回购股份649.74亿美元,合计为761.12亿美元。

于截至2022年6月25日止的12个月,苹果合共派发的现金股息为147.78亿美元,回购股份用了847.22亿美元,合共回馈给股东的收益达到995亿美元,相当于当前市值2.42万亿美元的4.11%。

然而,在最近一年,苹果的总市值下跌了0.31%。股价的资本增值加股息和回购的收益率,苹果在这一年为投资者带来的回报只有3.80%,仅比当前的联邦基金目标利率高出1.3个百分点而已。

苹果的情况还算好,微软(MSFT.US)、谷歌-C(GOOG.US)、亚马逊(AMZN.US)、Meta(META.US)、英伟达(NVDA.US)更惨不忍睹。

回购金额仅次于苹果的谷歌,于截至2022年6月30日止的12个月合共回购了545.8亿美元股份,并且于今年7月15日起执行每1股拆分20股拆股,却未能挽救股价表现,其股价近一年下挫近30%,即使扣除4.04%的股息及回购收益率,一年总投资亏损仍为-25.53%。

在最近一年派息181.35亿美元、回购326.96亿美元的微软也未能幸免,市值跌幅达到19.72%,完全抵消了2.78%的股息和回购收益率,全年回报为-16.93%。

亚马逊今年在2016年50亿美元回购计划的基础上加码一倍,推出100亿美元回购,在最近12个月累计回购了60亿美元。依然,即使加上1拆20股的股份分拆计划,其市值依然遭受28.84%的下挫,回购带来的0.48%收益率可谓是杯水车薪。

最惨烈的要数Meta,在广告收入增长预期因为经济前景不佳而打折扣之际,改名也未能为其“改命”,市值在一年内蒸发掉62.27%,由去年9月中的1万亿美元跌至如今的3932亿美元。

也许Meta没有料到其市值会下滑得那么严重,从2017年,该公司就开始设定一个没有期限的回购计划,不断更新授权回购额度。于截至2022年6月30日止的12个月,Meta没有派发现金股息,却回购了482.58亿美元A类普通股,相当于当前市值的12.27%!

尽管如此,也仅仅抵消了部分市值跌幅,最近一年的整体表现仍几乎腰斩。

英伟达的市值跌幅也达到40.90%,而其4.01亿美元的现金股息和53.41亿美元的回购,并没有让整体回报率好看一点,最近一年的回报率为-39.16%。

见下表,这六家市值最高的科技企业,于截至2022年6月末止的12个月合共通过派发现金股息和股份回购,为股东回馈为2469.11亿美元,相当于它们当前总市值的3.50%,却并未为市值添砖加瓦。在最近一年,这六家上市公司的合计市值蒸发了24.12%。

扩张不如回购?

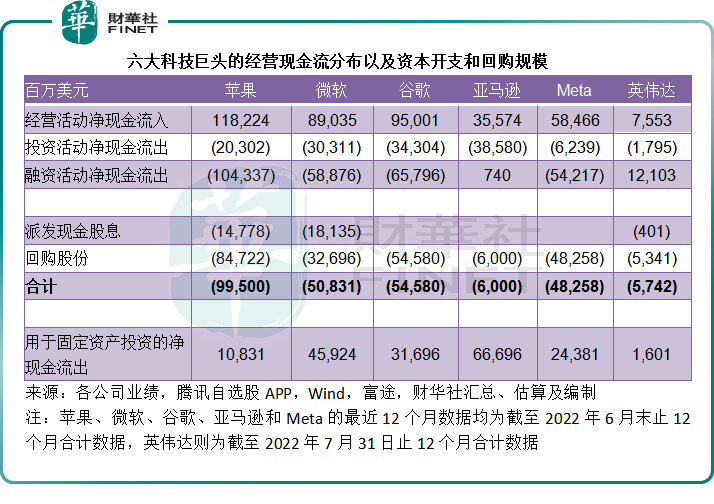

苹果采用的是现金中性策略,意思就是将经营活动净现金流入扣除投资活动所需的净支出后,将全部用于支付现金股息和回购,也就是说,赚得越多,派息和回购也会相应增加,与其未来的利润增长直接挂钩。

截至2022年6月25日止的12个月,苹果用于投资活动的净现金流出只有203.02亿美元,仅相当于其回馈股东995亿美元总额的20.4%。

作为理性的经济人,上市企业,尤其被视为“全村希望”的科技企业,资金的最理想用途就是投资和扩张,这也是美政客所期待的,不断地创造就业,不断地增加消费,那么经济就能继续增长。

然而,这些上市企业显然并不这么想。

以苹果为例,截至2022年6月25日止的12个月,该公司的纯利率达到25.71%,而其ROE(股本回报率)达到162.82%,也就是说,普通股股东每投入1美元,就可以产生1.63美元的收益。

但是,苹果不是将盈余的资金用于扩大ROE这一回报计量公式的分子——收益,而是用于缩小分母——通过回购股份来缩小股东应占权益的规模,以增厚原有股东的权益。

这或许意味着,苹果等对市场、对产品、对供求关系、对宏观经济最熟悉、最敏感的上市企业,对于未来经济发展的前景不是那么有信心,宁愿将资金拿去回购股份,也不想冒风险进行业务扩张。

左手收购,右手回购,华尔街大佬陷入两难

其他科技巨头的情况也与苹果相类似。

微软于2022年1月18日签订协议,以每股95美元的价格全现金收购游戏公司动视暴雪(ATVI.US),总代价为687亿美元,交易已获得动视暴雪的股东批准,然而最大的难关可能是监管当局的反垄断调查。

英伟达已有前车之鉴。

2022年2月,英伟达宣布终止从软银手中收购芯片设计公司ARM的交易,主要原因是监管当局基于反垄断的原因,阻止交易的完成。为此,英伟达于期内产生了13.5亿美元的终止收购成本。

互联网巨头已是细分行业内的领先企业,它们的每一宗大型交易,都牵涉到对行业集中度的重大影响,自然会引起监管当局的注意。

与其说市场上欠缺有希望的投资机会,不如说随着体量的扩大,这些科技企业在监管的显微镜下更加谨小慎微,比较之下,它们进行一宗大型收购所产生的回报或许不足以抵消其面对的潜在风险,那就变得不值当了,只能小打小闹,消除小型竞争对手,进行一些无伤大雅的投资。

谷歌于2022年9月12日宣布完成对Mandiant(MNDT.US)的收购,后者是一家动态网络防御、安全情报和应急响应服务供应商,总代价为54亿美元。收购完成后,Mandiant将加入谷歌云,并保留Mandiant品牌。

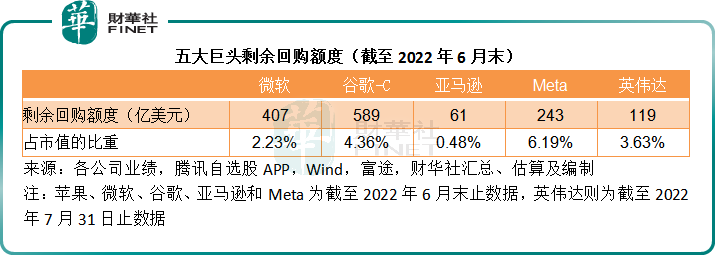

这宗交易的金额仅相当于其2022年6月30日股份剩余回购额度589亿美元的9.17%。

诚然,相对于其他主要投资活动仅为买卖证券的大型科技股同行,谷歌算很进取,截至2022年6月30日止12个月的固定资产投资金额为316.96亿美元,远高于苹果的108.31亿美元,但其期内的股份回购金额达到545.8亿美元,哪方面着墨较多一目了然。

亚马逊在资本开支方面,也许是最有诚意的。2022年上半年,其资本开支达到278亿美元,远高于回购所用的60亿美元,主要用于技术基础架构(大部分用于支付云计算业务的升级)和扩张履约网络的支持能力,并会在2022年增加对技术基础架构的支出。

另外,亚马逊收购了MGM,并于2022年7月宣布计划通过手上持有的现金收购医疗服务供应商One Medical,总代价约39亿美元(含债),但正接受联邦贸易委员会(FTC)的反垄断调查。

高端进军元宇宙,却雷声大雨点小的Meta预计,其2022年的资本开支将介于300亿美元至340亿美元之间,而其最近12个月的股份回购规模可是高达482.58亿美元。

从以上的分析可以看出,互联网巨头有尝试进行大规模的交易,但是由于它们的体量庞大,很容易就受到反垄断调查。另一方面,从它们将更多资金用于回购或许可以看出,它们对于经济前景也不大乐观。

然而,巨额回购股份固然能讨投资者欢心,如此大宗的利润转移还是引起了有关当局对它们不思进取、拓展不如炒股的诟病。近日美正讨论对上市公司的股票回购活动征收附加税,从而令回购的提振作用打了折扣。

美股熊市何时能结束?

正如前文所述,大型收购受到反垄断调查,回购又可能遭遇附加税,引领美股大盘表现的科技股,面临重重障碍。

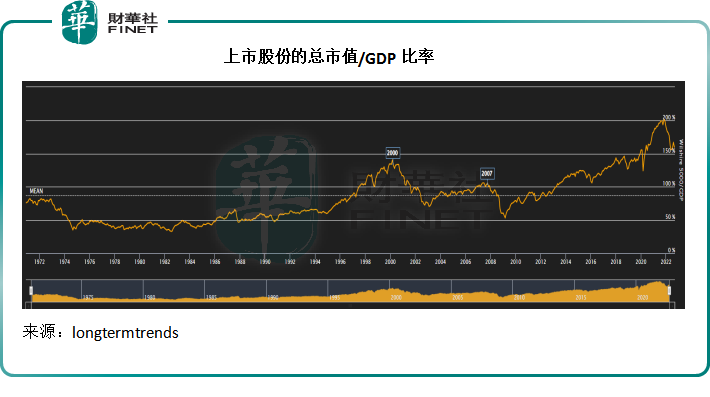

“股神”巴菲特在2001年参加《财富》杂志的访谈时曾经提到,上市公司市值对GDP或是最能反映当前估值的单一指标,于是有了威尔逊5000指数与GDP比率一说。威尔逊5000指数涵盖了纽交所、AMEX和纳斯达克交易所最活跃的股票。

见下图,该指数在2000年和2007年曾出现比较大的峰值和回撤,2000年是因为科网泡沫,2007年是次贷风暴,最近一次的峰值出现在2021年12月。从图中可见,2021年12月的峰值远超2000年和2007年,而且显示出回落迹象。

2000年峰值回落的低点出现在2003年2月,比率为70.72%;2007年峰值后回撤的低位出现在2009年3月,为53.42%;而现在,该比率仍高达156.53%,似乎仍未调整到位。

考虑到后续还会接连加息,将对经济增长和股市带来一定的影响。在引领大盘走势的最大型科技股,业务扩张不得力,回购又帮助不大之时,美股的熊市或许仅仅是一个开始。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)