中国旭阳集团(01907.HK)是全球最大的独立焦炭生产商及供应商,亦于中国或全球的多个精细化工产品领域处于领先地位。

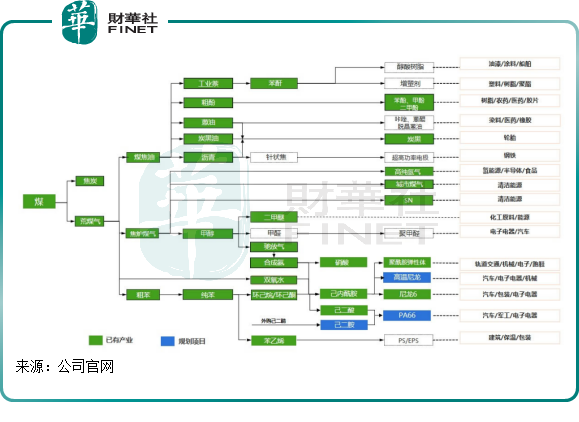

在精细化工领域,中国旭阳集团是最大的工业萘制苯酐及焦炉煤气制甲醇生产商,以及全球最大的焦化粗苯加工商及第二大高温煤焦油加工商。

为实现雄心勃勃的第六个五年计划,中国旭阳集团往焦炭、化工、新能源、新材料等业务板块不断深入布局。

从最近披露的2022年半年报看,中国旭阳集团在大环境下受到不小的冲击,业绩表现称不上优异,债务结构也有待优化。但这并不影响公司的进击之路,公司不仅要巩固在焦炭和精细化工领域的市场地位,往新能源方向转型升级的野心可不小。

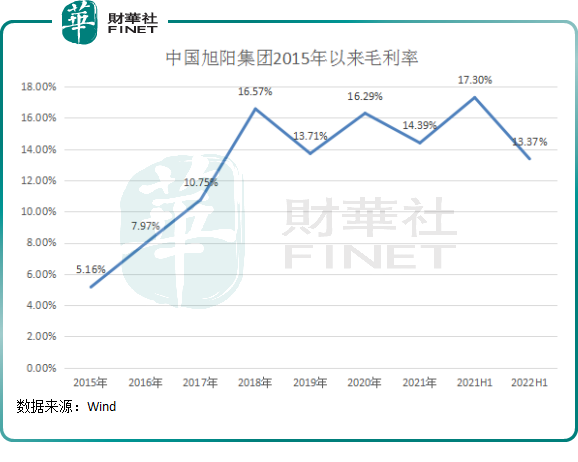

利润增长受阻,毛利率大幅下行

根据半年报,中国旭阳集团2022年上半年的收入保持高增长势头,为225.3亿元,同比增长21.1%,主要是受益于公司主营产品焦炭平均售价大幅上升所致。

报告期内,公司的焦炭平均售价(扣除增值税)达到了3218.7元/吨的历史高位,同比上升了37.4%,带来的收入增长大幅抵消了焦炭产能的下滑影响。

此外,公司精细化工产品以及贸易业务的收入亦随着产品平均售价的上升均有不同程度上涨。

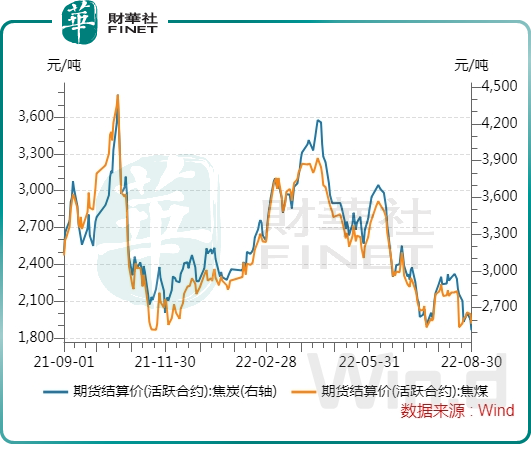

但与此同时,上半年国内煤炭价格大幅攀升,公司采购的原料焦煤价格亦水涨船高。根据Wind数据,今年4月中旬,国内焦煤期货结算价达到了3265元/吨的阶段性高位,导致焦化企业整个上半年的煤焦差缩小,盈利能力受到拖累。

报告期内,中国旭阳集团因受高焦煤价影响,销售成本同比大幅增长26.83%至195.17亿元。原料采购成本的上行也使公司的毛利率出现较大幅度下滑,期内毛利率为13.37%,同比下滑近4个百分点。

受此影响,公司净利润为17.37亿元,同比仅微增0.8%,增幅较上半年同期大幅收窄。

进入2022年下半年,导致中国旭阳集团盈利能力承压的大环境依然不太乐观。

当下,全球地缘政治风险仍存,海外能源危机愈演愈烈,全球能源价格高企,欧洲基准煤炭价格已连续创出纪录新高。在此背景下,中国也同样面临挑战。

根据开源证券研报,目前炼焦煤国内产量并无明显增量且没有保供政策,最近蒙古铁路开工但仍不能直达中国,进口量放量仍需观察。未来煤炭基本面的供需错配或仍将存在,叠加能源危机的加剧,供给缺口及替代性需求仍将让煤价具有向上动能。

从整体经济看,国内宏观经济增长的压力仍不小,下游钢铁需求至今难有大变化,直接打压焦炭需求,焦炭上涨动力相对缺乏。

为应对煤焦差收窄带来的压力,中国旭阳集团表示将探索不同类型的煤炭,通过降低煤炭的成本以及应用先进的配煤技术,继续改善价差每吨约100元。

现金流偏紧,债务结构有待优化

今年来,因重资投入产能的扩张,以及对外收并购的因素,中国旭阳集团出现了现金流偏紧以及偿债压力增加的情况。

报告期内,公司经营活动现金流净额为17.13亿元,同比减少44.6%,而投资活动所用现金净额达到了72.26亿元,远高于2021年全年的51.27亿元。

为保持业务的扩张,中国旭阳集团扩大了对外借款规模。报告期内,公司融资活动所得现金净额高达53.55亿元,同比出现翻倍式增长。对此,中国旭阳集团表示,主要是由于新计息借款增加所致。

据财报显示,截至2022年6月30日,公司的借款总额为199.4亿元,较2021年底的135.8亿元,增加了46.8%。

举债扩张,现金流偏紧,由此带来的偿债压力也值得警惕。今年6月底,公司负债总额达到了上市以来最高,为291.01亿元。其中,短期借款(银行及其他贷款)上市以来首次突破百亿,达122.3亿元,远高于公司手头现金。

同时,公司资产负债率也偏高,为68.86%,处于近三年来高位,资本负债率则为1.6倍。

由此可见,这样的债务结构,虽然有四十余亿的总现金(银行存款、受限制银行结余及现金)在手,但面对高企的短期债以及处于高位的负债率,公司面临着一定的流动性压力。

产能扩张迎五年计划

尽管今年上半年赚钱能力较弱,但中国旭阳集团扩张步伐并未因此受阻。

在2020年,中国旭阳集团制定了第六个五年计划,该五年计划的主要目标是,通过设立附属公司/合资企业、收购焦炭企业以及为其他焦炭企业提供经营管理服务等方式,使焦炭年加工总量至2025年达3000万吨。

至于具体的实施路径,中国旭阳集团提出要以“多种增长模式、多种产业发展和多种区域布局”扩大产能。

中国旭阳集团提到的“多种产业”,除了公司营收大头焦炭外,精细化工以及氢能被公司寄予了厚望。

精细化工产品是焦炭产品的副产品,是迎合化工产业向着“多元化”及“精细化”方向发展而延伸的产物,主要包括精细有机化学品、精细无机化学品和精细生物化学品三大类。这类产品的附加值往往较焦炭更高,且应用范围更广。若能大幅扩大精细化工产品阵营,可有利于焦炭企业实现多元化收入,以及提升整体毛利率。

目前,中国旭阳集团开发了焦炭领域中更长、更宽的生产链,涵盖约55种精细化工产品,包括己内酰胺、煤焦油沥青、蒽油等。

氢能,2020年以来在双碳大势下站上了时代风口之上。凭借着产业优势和成本优势,中国旭阳集团在当年切入了氢能领域,积极向新能源转型,拟以制氢为起点,未来在储、运、加各个环节寻求突破。

为实现第六个五年计划,中国旭阳集团在焦炭、精细化工和氢能三大主线方面均在加码产能布局,甚至还将生产基地扩大到了印尼。今明两年,公司多个项目将陆续投产,业务规模将进一步扩大。

在今年年初,中国旭阳集团焦炭产能为1105万吨。同时,公司还在呼和浩特、印尼苏拉威西进行焦炭项目建设,其中呼和浩特生产园区焦炭年生产达150万吨的第一阶段焦炭生产设施的试运行已经完成,余下年生产达150万吨的焦炭生产设施的建设工程将于2023年一季前完成;苏拉威西工业园区项目将于2023年年中及2024年年初分阶段完成,其中由公司控股的旭阳伟山项目总产能480万吨。

精细化工产品方面,公司山东东明30万吨己内酰胺产能项目已全部投产,沧州己内酰胺二期30万吨产能预期于今年下半年完成,满产后产能将达到45万吨,届时总产能达到75万吨,行业排名名列前茅。

面对氢能这块新业务,中国旭阳集团野心蓬勃,将其视为公司的“第三增长曲线”。

根据公司官网,当前,旭阳集团现有氢能资源29.9亿方/年,辐射范围包括华北、东北和华东区域,主要向氢能源汽车提供氢能,其计划到2025年、2030年氢能资源分别达到65亿方/年和130亿方/年。

公司目前有三个氢能生产园,其中定州生产设施产能为每日13000公斤,定州加氢站也开始投入运营。此外,邢台和呼和浩特项目也正在建设当中,邢台一期项目预计今年年底投产,制气规模为26700Nm3/h。

随着项目在今年陆续投产,公司氢能业务规模有望进一步扩大,带动公司收入的增长。

根据公司预计,2022年经营氢气增量达1700万方,收入超过7000万元。而在2021年,公司氢能业务就已实现了微利:当年对外销售氢气为196万立方米,收入为2100万元,毛利约为300万元。

公司刚处于起步的氢能业务尚未成气候,未来产能还需持续落地形成规模效应,从而提升该业务和公司整体的盈利能力。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)