編者按

激光雷達被譽為自動駕駛的「眼睛」,是一種通過發射激光來測量物體和傳感器之間距離的不可或缺的裝置。

與其他雷達相比,激光雷達探測角度更廣,障礙物識别能力也較強。因此,激光雷達也被稱為是實現高級别自動駕駛的關鍵傳感器。

自動駕駛離不開激光雷達,高等級的自動駕駛更是如此。

近期各大車企發佈的新車型,均在激光雷達上面做足文章,將激光雷達作為一大賣點。

比如小米的第一款汽車具體激光雷達配置是以1 顆禾賽混合固態雷達 AT128為主雷達,以數顆禾賽全固態雷達作為補盲雷達。

有專業人士表示:全固態激光雷達比混合固態雷達視角更大、盲區更小,適於用作補盲,小米的這一配置優於目前一些車型用混合固態雷達補盲的方案。

理想的新車L9搭載的激光雷達——AT128,也是由禾賽科技提供的,128代表著它有128組激光發射單元,也就是128線。

蔚來的新車ES7搭載了來自Innovusion的Falcon激光雷達,作為ES7所搭載的Aquila超感系統的重要組成部分,將助力其實現高速、城區、泊車、換電等場景下的自動駕駛體驗。

小鵬的新車G9則搭載兩顆激光雷達——速騰聚創M1,佈置在前保險槓左右兩邊,以形成更大的視場角,同時在車輛正前方的ROI區域内聚集更為密集的點雲。

我們往期文章《閃耀的車載激光雷達,正在擦亮哪些潛力個股?》分析了激光雷達的行業現狀、發展空間、上下遊產業鏈、核心部件;

《瘋狂砸錢激光雷達,萬集科技轉型勝算幾何?》分析了相關個股萬集科技轉型激光雷達領域所做的種種準備。

《「自上而下」,炬光科技點亮智能汽車與激光雷達的交集》分析了炬光科技在產業鏈上的優勢。

到這,我們發現,A股正兒八經的車載激光雷達概念股還真沒有,要麽就是打著擦邊球,要麽就是即將或正在入局,因為激光雷達用到智能汽車還是個新鮮事,相關的上市公司也是正在涉足中。

本文重點分析的永新光學(603297.SH) 亦是如此,公司的主打業務是光學顯微鏡、條碼掃描儀鏡頭、平面光學元件、專業成像等光學組件,位於光電行業的中遊光學元件組件。

表面來看,永新光學所處的的光電行業貌似與智能汽車行業八竿子都打不著,但激光雷達、機器視覺等中間地帶卻為光學行業與汽車行業搭起一座橋梁。

當下的永新光學正通往這條橋梁,以開辟新大陸。

01 產業鏈的位置

永新光學在光學產業鏈的位置如下所示,帶有NOVEL標志正是公司的LOGO。

公司位於光學產業鏈中遊,承上啓下,上遊是光學玻璃、光學塑料,下遊是車載鏡頭、激光雷達、機器視覺等新興市場與智能手機等傳統市場。

下遊需要一分為二的說,雖然以智能手機為代表的消費電子市場近期需求相對疲軟,但車載市場、物聯網市場等新興場景的需求確定性較強。

上遊的光學玻璃和光學塑料市場競爭相對充分,供應較為充足,不存在卡脖子的嫌疑,因此,暫時不需要向上遊佈局。

永新光學在戰略上的打法與炬光科技一樣,都是自上而下,由中間部件觸及到應用端。

應用端的賽道魚龍混雜,其中最具有想象空間的是智能汽車、以及相關的衍生產品。

最關鍵的問題是,光學部件在激光雷達中扮演怎樣的角色呢?

光學系統是激光雷達重要組成部分。根據激光雷達不同掃描類型,對於光學系統設計要求也不儘相同。

以 MEMS 為例,發射光學系統的主要任務是減小發射光束的發散角,使其光束質量更好,主要設計難點是MEMS 掃描振鏡的鏡面面積較小,限制光束的直徑,直接影響準直光束的發散角。

接收光學系統主要任務是在保證口徑的前提下接收更大視場範圍内的回波光束,主要設計難點是光電探測器面積有限,會限制接收光學系統相對孔徑和視場。

反映到應用端,以智能汽車為例,激光雷達鏡頭是車載鏡頭中最難的部分,需要具備大通光孔徑、高亮度、寬視場角、高對比度、低信噪比等特點,同時在機械方面具有體積小巧、防塵防水、抗震等特點,對光學設計、加工工藝提出相當高要求。

02 依靠鍍膜技術,成光學元件佼佼者

永新光學在光學元件領域的護城河是——鍍膜技術。

鍍膜是車載鏡頭前片、激光雷達視窗等器件生產過程中的關鍵環節,能起到減少雜散

光、提高透光率的作用,並令鏡片具備反射、偏振、濾光等功能,直接影響鏡頭工作

穩定性和成像質量。

鍍膜是光學元件制造中的通用技術,在顯微鏡、濾光片、條碼掃描鏡頭等產品中均有

應用,其難點體現在層數突破、場景叠代等方面。

公司在 2011 年就掌握了磁控濺射鍍膜的技術專利,鍍膜層數可達 200 層,遠超一般幾十層的水平,鍍膜層數越多,透光效果就越好。

要知道,鍍 7 層膜鏡頭的透光率能達到 99.8%,公司的鍍膜層數可達 200 層,這樣的成像水平可想而知。

鍍膜層數的突破,不僅提升了產品性能,還提高了產品單價。

根據公司招股書,不鍍膜光學元件單價為 2~4 元,鍍多層膜單價 20 元,最高能達到 100 元。

依靠鍍膜技術,公司已經成為光學元件領域的佼佼者。

2014 年,公司引入美國光學鍍膜領域知名專家、國家千人計劃創新人才張克奇博士,

並設立鍍膜技術中心,在高陡度、深截止濾光片鍍膜技術、硬質鍍膜技術、防水鍍膜

技術等方面儲備充分,令光學元件具備防磨損、防雨淋、高透光的性能特點,高度適

配車載等新興場景下光學元件的應用要求。

光學元件方面的長年累月的技術沉澱,讓公司有機會參與難度更高場景的應用。

比如,公司曾先後承擔「嫦娥二、三、四號」星載光學監控鏡頭的制造工作,並承制國内首台「太空顯微實驗儀」。

太空環境中的光學元件要承受火箭起飛時的加速度、宇宙空間輻射、月表極冷極熱等

苛刻條件,需要集防輻射、防震、抗溫度劇烈變化、防塵等多功能於一身,代表光學

元件制造技術的極高水準。

在光學元件技術積澱下,進入激光雷達賽道就胸有成竹。

03 瞄準激光雷達賽道

激光雷達的市場前景有多廣闊,以及在智能汽車領域扮演何種角色,在往期文章中都有提及,不再贅述。

永新光學早在2018年,憑借「鏡頭組件和鏡片」產品,正式通過IATF 16949:2016質量管理體系認證,獲得汽車行業準入資格。

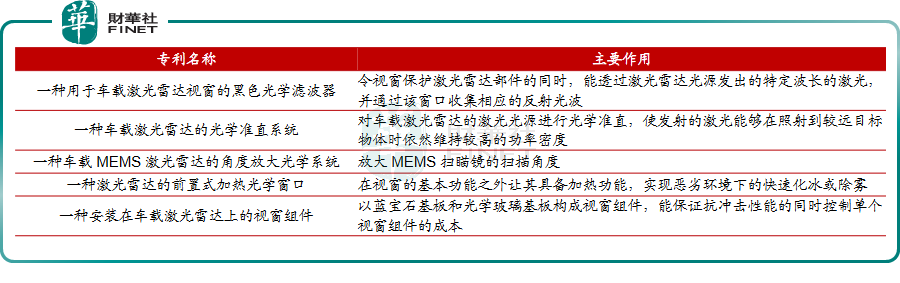

目前永新光學在激光雷達等領域已經積累多項專利,掌握激光雷達視窗、轉鏡、棱鏡、濾光片、鏡頭等多類光學器件的研制技術。

公司在激光雷達領域掌握的主要專利如下(來源:公司年報):

激光雷達的光學原理重新定義了光學元件所需承擔的功能邊界,這讓公司的鍍膜環節、光學元件在激光雷達領域如魚得水。

以激光雷達視窗為例,視窗要保障特定波長激光能順利透過,同時還要起到過濾雜散光、 在惡劣天氣下化冰除霧等作用。

而在視窗的三種主流制造方案中,鍍膜方案是激光雷達視窗的主流方案,因兼具性能和成本優勢,成為激光雷達的技術標配。

相比紅外穿透油墨方案、紅外穿透材料基板方案,鍍膜方案在設計上採用了氫化矽與氧化矽及其他薄膜材料,採用磁控濺射技術進行制備,平均透過率可以達到 96%以上,特點是性能穩定可靠,加之成本低,在產業層面可以大批量生產。

由此看來,公司切入激光雷達賽道翻車的可能性還是比較小的。

那麽,在產業層面,永新光學的激光雷達光學業務進展到何種地步了呢?

下遊的激光雷達廠商正是公司的目標客戶,公司先後與 Quanergy、禾賽、Innoviz、麥格納、Innovusion、北醒光子等激光雷達領域國内外知名企業建立合作,提供光學元組件等產品。

目前全球範圍内的激光雷達企業數量上還是比較可憐的,包括法雷奧、Luminar、大陸、Innoviz, 以及國内的華為、大疆、禾賽科技、速騰聚創、圖達通、萬集科技等企業。

目前永新光學已經佔據激光雷達廠商的半壁江山,且值得一提的是,禾賽科技已經是國内車載激光雷達出貨量最多的廠商。

2021 年公司獲得定點合作項目超 10 家,取得激光雷達業務收入超千萬元。

公司通過資本市場融資加碼擴張產能。2022 年 3 月公司募集資金 0.7 億元投資激光雷達元組件項目,達產後將實現年產約 800 萬件激光雷達元組件。

04隱秘的風險

首先是智能汽車對激光雷達依賴有縫隙。

智能汽車的產銷量是提升的,車載激光雷達的出貨量就是提升的,那麽,永新光學的光學元件的銷量就是提升的,這是永新光學估值有望提升的關鍵邏輯。

以新能源汽車為代表的智能汽車取代傳統燃油車的主旋律是明確的,這一點毋庸置疑。

但激光雷達可不是智能駕駛的唯一選擇,與第二種方案——車載鏡頭,構成競爭關系。

比如,特斯拉的智能駕駛方案用的正是車載攝像頭捕捉影像,利用圖像識别與深度學習去判斷影像的特徵。

車載鏡頭和激光雷達是智能駕駛的兩種光學方案,攝像頭成本較雷達相對更低,但搭載數量相對較多;激光雷達性能相對更高,二者具備各自的市場價值,在智能汽車領域,目前的狀態是共存中存在競爭。

儘管目前國内大部分車企的智能駕駛方案選用的是激光雷達,但以後會不會跟風特斯拉呢?還不好說。

第二大風險是來自競爭對手——舜宇光學(02382.HK)。

舜宇光學具備激光雷達光學部件及整機制造能力,機械式、轉鏡、 MEMS、FLASH、OPA 方案均有涉及,與麥格納、華為、大疆等激光雷達方案商均有合作,很明顯,永新光學的部分市場份額已經被舜宇光學掠去。

舜宇光學相比永新光學的一個突出實力是擁有激光雷達整機制造能力,而永新光學還停留在元組件陣地。

客戶覆蓋面雖不及永新光學,但2021 年舜宇光學獲得二十餘個定點項目,要比永新光學要多。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)