在假期結束、A股開盤前,外圍市場卻有一些「不太好」的消息。

美東時間10月7日(週五),美國再次遭遇「黑色星期五」,上演「股債雙殺」戲碼。股市方面,道指跌2.11%,標普500指數跌2.8%,納指跌3.8%。標普500各大板塊當周首次全線崩潰,IT板塊跌逾4.1%領跌,主要科技股如AMD(AMD.US)、英特爾(INTC.US)、英偉達(NVDA.US)、台積電(TSM.US)領跌。債市方面,2年期美債收益率日内一度升近9個基點,逼近十五年高位。美國10年期國債收益率日内進一步上升,已連續10周上漲,為近五十年來最長的連續上漲紀錄。

而這些突然「異常」的市場反應,源於公佈的超預期非農數據報告,加劇了市場對美聯儲加息的預期。

這份超市場預期的非農數據有多好呢?美國勞工部報告顯示,美國9月非農就業增加26.3萬個工作崗位,9月失業率從3.7%降至3.5%,維持近半個世紀來的低位。

9月非農數據公佈後,有著新「美聯儲通訊社」之稱的著名記者Nick Timiraos很快發文,標題為「美聯儲正在通往另一次大幅加息的路上」。

事情就是這樣,按理論來說,強勁的就業率有利於經濟增長,宏觀環境穩定,但恰逢美聯儲開啓了加息週期,2022年美聯儲已經加息了五次,累計加息300個基點,創下20世紀80年代以來最陡峭的加息幅度。

在加息週期開啓下,這份超預期的非農報告反而讓市場解讀為負面消息,因為若美聯儲繼續加息,理論上將對如今流動性強、「泡沫大」的科技股、新興行業造成利空反應。所以市場已提前反映了美聯儲可能在11月繼續加息的負面預期。

芝商所美聯儲觀察工具顯示,美聯儲11月加息50個基點至3.50%-3.75%區間的概率為20.4%,加息75個基點的概率為79.6%。

鑒於以上數據,目前市場已「基本」達成共識:11月大概率加息,而且是繼續加息75基點。

美聯儲開啓加息週期後,各國央行又是如何做的呢?

以9月21日美聯儲最近的一次加息為例,當日美聯儲宣佈年内第三次加息75基點,9月22日,瑞士央行超預期加息75個基點,結束了持續8年的負利率政策。同日,英國央行和挪威央行也宣佈加息50個基點。歐洲央行行長拉加德於9月26日表示,歐洲央行將繼續加息以應對通脹水平持續攀升。

全球「加息潮」開啓,為何主要央行都選擇「跟隨」而不是「抵抗」?因為目前全球貨幣仍以美元為主,根據IMF、世界銀行等公佈的數據顯示,美元在全球外匯儲備中的佔比大概在六成,雖然這幾年佔比呈下降趨勢,但不可否認的是,美元在全球貨幣體系中仍然是最主要的。

經濟環境的改變疊加這兩年的疫情,各國目前不僅要盯著國内,也要看美聯儲的「臉色」,除了央行「靈活調節」貨幣、匯率,也有其他手段。

說一個有意思的現象是,全球外匯儲備普遍在下降中。據統計,全球外匯儲備今年縮水約1萬億美元,降幅7.8%,是2003年開始相關統計以來的最大降幅。

以離我們「更近」的中、日、韓為例。

10月7日,根據外管局公佈最新外匯儲備規模數據。截至2022年9月末,我國外匯儲備規模為30290億美元,較8月末下降259億美元(約合人民幣1843億元),降幅為0.85%。

日本財務省7日公佈的數據顯示,截至9月末,日本外匯儲備較前一個月減少了超540億美元(約合人民幣3800億元),連續2個月下降,創有記錄以來單月減少量的最大值。

另外,韓國央行最新數據顯示,由於動用外匯儲備支撐韓元匯率,韓國的外匯儲備在9月份出現了近14年來的最大降幅。

為什麽外匯儲備在下降?

各國外匯儲備下降可能有兩個主要原因:一是,隨著美元兌其他全球主要儲備貨幣(如歐元和日元)的匯率升至20年高點,這些貨幣折算成美元的價值也隨之下降,因此各國以美元計的外匯儲備隨之縮水;二是,外匯儲備的減少也反映了各國外匯市場的壓力,迫使越來越多的央行動用儲備資金來抵禦本幣貶值,同時阻止國際資金流出本國市場。比如日本財務省解釋了9月外匯儲備環比創紀錄下降的原因,「外匯幹預是外匯儲備下降的一個因素」。

換種說法就是:1、各國以美元計價的外匯儲備規模隨著匯率變動出現了「賬面」上的減少,而在美元近期快速升值的情況下,各國外匯儲備的「賬面」減少幅度在短時間顯得很大;2、各國主動釋放外匯儲備,幹預美元回流,穩定國内環境。

俗話說,「大炮一響,黃金萬兩」。在看不見硝煙的金融市場,也是如此。這幾年隨著美聯儲宣佈退出QE開始縮表、加息,我們在股市和債市已經多次「見證歷史」。而一個可預見的未來是,在美聯儲加息周期結束之前,我們可能還要繼續「見證歷史」。

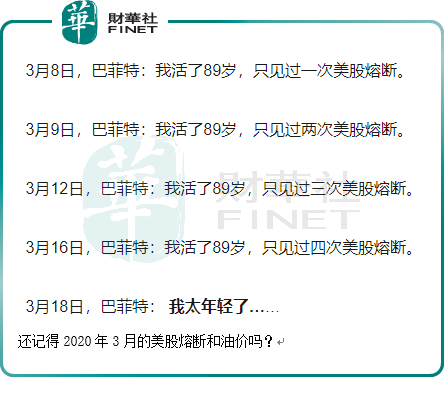

不過,有巴菲特老爺子和我們一起見證歷史,我們好像也不太虧啊。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)